Os ganhos da U.S. Silica Holdings, Inc. (NYSE:SLCA) não estão a ser suficientes para alguns investidores

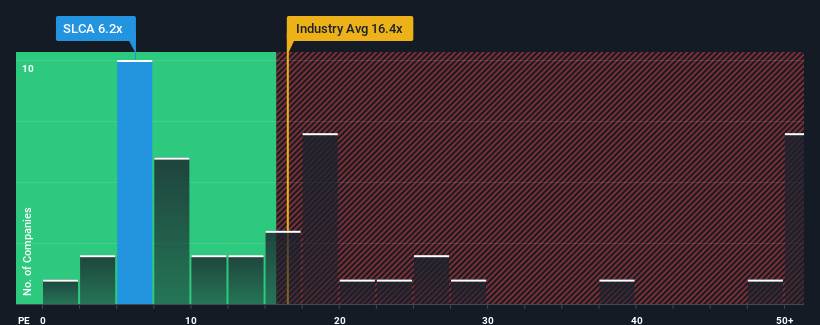

Quando cerca de metade das empresas nos Estados Unidos têm rácios preço/lucro (ou "P/L") superiores a 17x, pode considerar a U.S. Silica Holdings, Inc.(NYSE:SLCA) como um investimento altamente atrativo com o seu rácio P/L de 6,2x. No entanto, não é aconselhável tomar apenas o P/E pelo valor nominal, pois pode haver uma explicação para o facto de ser tão limitado.

Os últimos tempos têm sido agradáveis para a U.S. Silica Holdings, uma vez que os seus ganhos aumentaram, apesar de os ganhos do mercado estarem a regredir. Uma possibilidade é que o P/E seja baixo porque os investidores pensam que os lucros da empresa vão cair em breve como os de todos os outros. Se gostarmos da empresa, esperamos que não seja esse o caso, de modo a podermos adquirir algumas acções enquanto ela está em baixa.

Confira nossa análise mais recente para U.S. Silica Holdings

O crescimento corresponde ao baixo P/E?

Para justificar o seu rácio P/E, a U.S. Silica Holdings teria de produzir um crescimento anémico que está substancialmente atrás do mercado.

Se analisarmos o último ano de crescimento dos lucros, a empresa registou um aumento fantástico de 84%. No entanto, o último período de três anos não foi tão bom em termos agregados, uma vez que não conseguiu registar qualquer crescimento. Por conseguinte, os accionistas provavelmente não ficariam muito satisfeitos com as taxas de crescimento instáveis a médio prazo.

Olhando agora para o futuro, prevê-se que o EPS caia, contraindo 27% durante o próximo ano, de acordo com os dois analistas que seguem a empresa. O que não é muito bom, quando se prevê que o resto do mercado cresça 12%.

Tendo em conta este facto, é compreensível que o P/E da U.S. Silica Holdings se situe abaixo da maioria das outras empresas. No entanto, é pouco provável que a redução dos lucros conduza a um P/E estável a longo prazo. Mesmo a manutenção destes preços poderá ser difícil de alcançar, uma vez que as fracas perspectivas estão a pesar sobre as acções.

A principal conclusão

Em geral, a nossa preferência é limitar a utilização do rácio preço/lucro para estabelecer o que o mercado pensa sobre a saúde geral de uma empresa.

Como suspeitávamos, o nosso exame das previsões dos analistas da U.S. Silica Holdings revelou que as suas perspectivas de diminuição dos lucros estão a contribuir para o seu baixo P/E. Neste momento, os accionistas estão a aceitar o baixo P/E, uma vez que admitem que os lucros futuros provavelmente não proporcionarão surpresas agradáveis. Nestas circunstâncias, é difícil prever uma forte subida da cotação das acções num futuro próximo.

Há que pensar sempre nos riscos. Neste caso, detectámos dois sinais de alerta para a U.S. Silica Holdings que devem ser tidos em conta.

Se estes riscos o fazem reconsiderar a sua opinião sobre a U.S. Silica Holdings, explore a nossa lista interactiva de acções de alta qualidade para ter uma ideia do que mais existe.

Valuation is complex, but we're here to simplify it.

Discover if U.S. Silica Holdings might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.