As acções da Franklin Resources, Inc. (NYSE:BEN) saltam 26%, mas ainda não estão a contar a história completa

Os accionistas da Franklin Resources, Inc.(NYSE:BEN) tiveram a sua paciência recompensada com um salto de 26% no preço das acções no último mês. Olhando mais para trás, o aumento de 12% nos últimos doze meses não é muito mau, apesar da força dos últimos 30 dias.

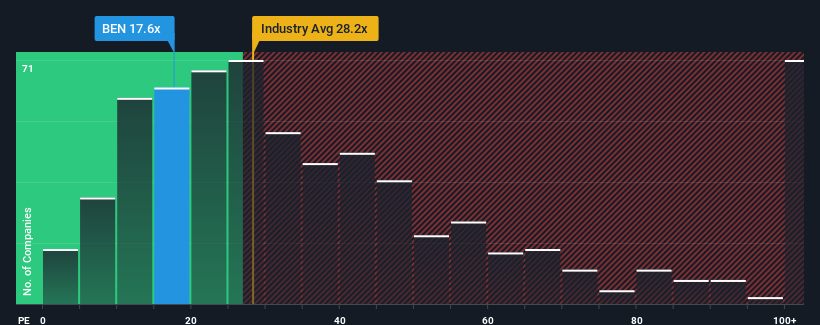

Mesmo depois de um salto tão grande no preço, ainda não é exagero dizer que o rácio preço/lucro (ou "P/E") da Franklin Resources de 17,6x parece agora bastante "médio" em comparação com o mercado dos Estados Unidos, onde o rácio P/E mediano é de cerca de 17x. No entanto, os investidores podem estar a ignorar uma oportunidade clara ou um potencial revés se não houver uma base racional para o P/E.

A Franklin Resources tem-se debatido ultimamente, uma vez que os seus lucros diminuíram mais rapidamente do que os da maioria das outras empresas. É possível que muitos esperem que o desempenho desanimador dos lucros regresse em breve à média do mercado, o que tem impedido que o P/E desça. Se ainda acreditamos no negócio, é preferível que a empresa não esteja a perder lucros. Caso contrário, os accionistas existentes podem estar um pouco nervosos quanto à viabilidade do preço das acções.

Veja nossa análise mais recente para Franklin Resources

Existe algum crescimento para a Franklin Resources?

Para justificar seu índice P / L, a Franklin Resources precisaria produzir um crescimento semelhante ao do mercado.

Retrospetivamente, o ano passado apresentou uma queda frustrante de 32% nos resultados financeiros da empresa. Este facto prejudicou o bom desempenho da empresa a longo prazo, uma vez que o crescimento do EPS a três anos continua a ser um valor notável de 7,3% no total. Apesar de ter sido uma viagem atribulada, é justo dizer que o crescimento dos lucros da empresa tem sido respeitável nos últimos tempos.

Olhando agora para o futuro, prevê-se que o EPS suba 17% por ano durante os próximos três anos, de acordo com os nove analistas que seguem a empresa. Entretanto, prevê-se que o resto do mercado cresça apenas 13% por ano, o que é visivelmente menos atrativo.

Assim, é curioso que o P/E da Franklin Resources esteja em linha com a maioria das outras empresas. Aparentemente, alguns accionistas estão cépticos em relação às previsões e têm vindo a aceitar preços de venda mais baixos.

A palavra final

A Franklin Resources parece estar de novo na moda, com um sólido salto de preços que coloca o seu P/E em linha com a maioria das outras empresas. Argumenta-se que o rácio preço/lucro é uma medida inferior de valor em certos sectores, mas pode ser um poderoso indicador do sentimento empresarial.

O nosso exame das previsões dos analistas da Franklin Resources revelou que as suas perspectivas de lucros superiores não estão a contribuir para o seu P/L tanto quanto teríamos previsto. Quando vemos uma forte perspetiva de lucros com um crescimento mais rápido do que o do mercado, assumimos que os riscos potenciais são o que pode estar a pressionar o rácio P/E. Parece que alguns estão, de facto, a antecipar a instabilidade dos lucros, porque estas condições deveriam normalmente dar um impulso ao preço das acções.

Existem também outros factores de risco vitais a considerar antes de investir e descobrimos 3 sinais de alerta para a Franklin Resources que deve ter em atenção.

É claro que também pode encontrar uma ação melhor do que a Franklin Resources. Por isso, talvez queira ver esta coleção gratuita de outras empresas que têm rácios P/E razoáveis e que aumentaram fortemente os lucros.

Valuation is complex, but we're here to simplify it.

Discover if Franklin Resources might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.