As acções da Hywin Holdings Ltd. (NASDAQ:HYW) - As acções da Hywin Holdings Ltd. disparam 32%, embora o seu preço e a sua atividade ainda estejam atrasados em relação ao mercado

Os detentores de acções da Hywin Holdings Ltd.(NASDAQ:HYW) ficariam aliviados com o facto de o preço das acções ter recuperado 32% nos últimos trinta dias, mas precisam de continuar a reparar os danos recentes que causaram às carteiras dos investidores. Mas o último mês fez muito pouco para melhorar a queda de 74% do preço das acções no último ano.

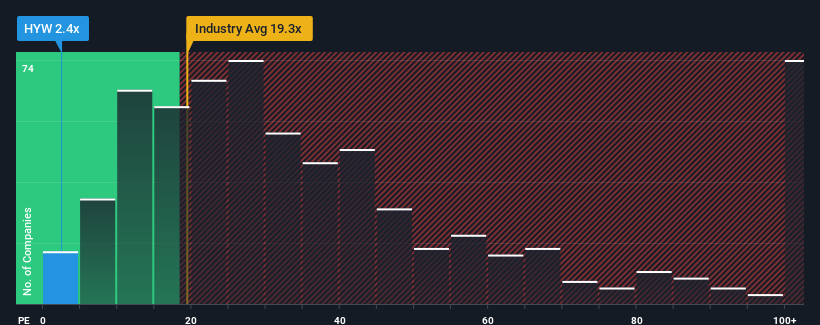

Apesar da firme subida de preço, a Hywin Holdings pode ainda estar a enviar sinais muito optimistas neste momento, com o seu rácio preço/lucro (ou "P/E") de 2,4x, uma vez que quase metade de todas as empresas nos Estados Unidos têm rácios P/E superiores a 17x e mesmo P/E's superiores a 32x não são invulgares. No entanto, seria necessário aprofundar um pouco mais para determinar se existe uma base racional para o P/E altamente reduzido.

A Hywin Holdings tem-se debatido ultimamente, uma vez que os seus lucros diminuíram mais rapidamente do que os da maioria das outras empresas. Parece que muitos estão à espera que o desempenho desanimador dos lucros se mantenha, o que fez baixar o P/E. Se continuar a gostar da empresa, é bom que a trajetória dos lucros mude antes de tomar qualquer decisão. Caso contrário, os actuais accionistas terão provavelmente dificuldade em ficar entusiasmados com a orientação futura do preço das acções.

Ver a nossa análise mais recente da Hywin Holdings

O crescimento corresponde ao baixo P/E?

Há um pressuposto inerente de que uma empresa deve ter um desempenho muito inferior ao do mercado para que rácios P/E como o da Hywin Holdings sejam considerados razoáveis.

Olhando primeiro para trás, o crescimento dos lucros por ação da empresa no ano passado não foi algo que entusiasmasse, uma vez que registou um declínio dececionante de 45%. Este facto atenuou a boa evolução que a empresa estava a ter a longo prazo, uma vez que o crescimento do lucro por ação a três anos continua a ser um valor notável de 9,2% no total. Assim, podemos começar por confirmar que a empresa tem feito, de um modo geral, um bom trabalho de crescimento dos lucros ao longo desse tempo, apesar de ter tido alguns percalços pelo caminho.

No que respeita às perspectivas, o próximo ano deverá gerar um crescimento de 9,3%, segundo as estimativas do único analista que acompanha a empresa. Com o mercado a prever um crescimento de 13%, a empresa está posicionada para um resultado mais fraco.

Com esta informação, podemos ver porque é que a Hywin Holdings está a negociar a um P/E inferior ao do mercado. Aparentemente, muitos accionistas não se sentiram confortáveis em manter a empresa enquanto esta se prepara para um futuro menos próspero.

A principal conclusão

As acções da Hywin Holdings vão precisar de muito mais impulso ascendente para tirar o P/E da empresa da sua queda. Utilizar apenas o rácio preço/lucro para determinar se deve vender as suas acções não é sensato, no entanto, pode ser um guia prático para as perspectivas futuras da empresa.

Como suspeitávamos, o nosso exame das previsões dos analistas da Hywin Holdings revelou que as suas perspectivas de lucros inferiores estão a contribuir para o seu baixo P/E. Neste momento, os accionistas estão a aceitar o baixo P/E, uma vez que admitem que os lucros futuros provavelmente não proporcionarão surpresas agradáveis. Nestas circunstâncias, é difícil prever uma forte subida do preço das acções num futuro próximo.

Não queremos estragar o desfile, mas também encontrámos 3 sinais de alerta para a Hywin Holdings (1 é um pouco preocupante!) a que deve estar atento.

É importante certificar-se de que procura uma grande empresa e não apenas a primeira ideia que encontra. Por isso, dê uma vista de olhos a esta lista gratuita de empresas interessantes com um forte crescimento recente dos lucros (e um P/E baixo).

Valuation is complex, but we're here to simplify it.

Discover if Santech Holdings might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.