As coisas parecem sombrias para a Target Hospitality Corp. (NASDAQ: TH) após o rebaixamento de hoje

A última cobertura de analistas pode pressagiar um mau dia para a Target Hospitality Corp.(NASDAQ:TH), com os analistas a fazerem cortes generalizados nas suas estimativas estatutárias que podem deixar os accionistas um pouco chocados. Tanto as previsões de receitas como as de lucros por ação (EPS) foram reduzidas, o que sugere que os analistas se arrependeram muito do negócio.

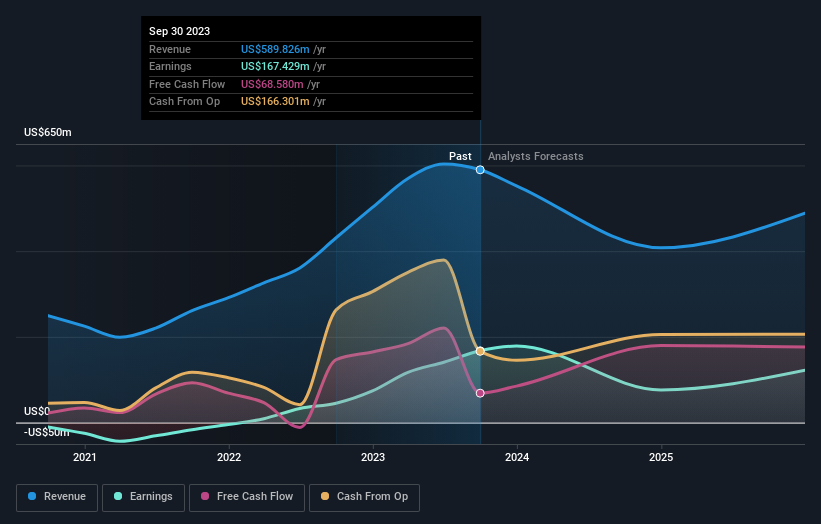

Após o downgrade, o consenso de dois analistas que cobrem a Target Hospitality é de receitas de US $ 408 milhões em 2024, o que implica um declínio preocupante de 31% nas vendas em comparação com os últimos 12 meses. Prevê-se que os ganhos estatutários por ação desçam 57% para 0,71 dólares no mesmo período. Antes desta atualização, os analistas tinham previsto receitas de 456 milhões de dólares e ganhos por ação (EPS) de 0,91 dólares em 2024. Parece que o sentimento dos analistas diminuiu substancialmente, com uma queda substancial nas estimativas de receita e um grande corte nos números de ganhos por ação também.

Veja nossa análise mais recente para Target Hospitality

Não será nenhuma surpresa, então, saber que os analistas cortaram seu preço-alvo em 22%, para US $ 15,67.

Essas estimativas são interessantes, mas pode ser útil pintar alguns traços mais amplos ao ver como as previsões se comparam, tanto ao desempenho anterior da Target Hospitality quanto aos pares no mesmo setor. Gostaríamos de salientar que se espera que as vendas se revertam, com uma previsão de 26% de declínio anualizado das receitas até ao final de 2024. Trata-se de uma mudança notável em relação ao crescimento histórico de 18% registado nos últimos cinco anos. Em contrapartida, os nossos dados sugerem que outras empresas (com cobertura de analistas) do mesmo sector deverão ver as suas receitas crescer 10% ao ano num futuro próximo. Assim, embora se preveja que as suas receitas diminuam, esta nuvem não tem um lado positivo - prevê-se que a Target Hospitality fique atrás do sector em geral.

O resultado final

O mais importante a reter é que os analistas reduziram as suas estimativas de lucros por ação, esperando um claro declínio nas condições de negócio. Lamentavelmente, também baixaram as suas estimativas de receitas e as últimas previsões implicam que as vendas da empresa irão crescer mais lentamente do que o mercado em geral. Com um sério corte nas expectativas para o próximo ano e uma queda do preço-alvo, não ficaríamos surpreendidos se os investidores estivessem a desconfiar da Target Hospitality.

Portanto, as coisas não estão certamente a correr muito bem, e também deve saber que detectámos alguns potenciais sinais de alerta com a Target Hospitality, incluindo preocupações sobre a qualidade dos lucros. Para mais informações, pode clicar aqui para descobrir esta e a outra 1 preocupação que identificámos.

É claro que ver a administração da empresa investir grandes somas de dinheiro numa ação pode ser tão útil como saber se os analistas estão a baixar as suas estimativas. Por isso, também pode querer pesquisar estalista gratuita de acções que os informadores estão a comprar.

If you're looking to trade Target Hospitality, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Target Hospitality might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.