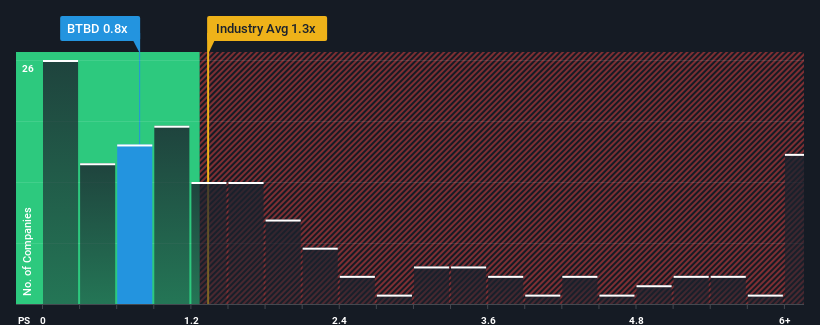

O rácio preço/vendas (ou "P/S") da BT Brands, Inc.(NASDAQ:BTBD) de 0,8x pode fazer com que pareça uma compra neste momento, em comparação com o sector da hotelaria nos Estados Unidos, onde cerca de metade das empresas têm rácios P/S superiores a 1,3x e mesmo P/S superiores a 4x são bastante comuns. No entanto, seria necessário aprofundar um pouco mais para determinar se existe uma base racional para o P/S reduzido.

Veja nossa análise mais recente para BT Brands

Como é o desempenho recente da BT Brands?

O crescimento das receitas alcançado pela BT Brands no último ano seria mais do que aceitável para a maioria das empresas. Talvez o mercado esteja à espera que este desempenho aceitável das receitas sofra uma queda, o que tem mantido o P/S suprimido. Aqueles que estão em alta na BT Brands esperam que não seja esse o caso, para que possam comprar as acções com uma avaliação mais baixa.

Embora não haja estimativas de analistas disponíveis para a BT Brands, dê uma olhada nesta visualizaçãogratuita rica em dados para ver como a empresa se comporta em termos de ganhos, receitas e fluxo de caixa.O que é que as métricas de crescimento das receitas nos dizem sobre o baixo P/S?

O único momento em que você se sentiria realmente confortável vendo um P / S tão baixo quanto o da BT Brands é quando o crescimento da empresa está no caminho certo para atrasar o setor.

Retrospetivamente, o último ano proporcionou um ganho excecional de 23% para a linha de topo da empresa. O forte desempenho recente significa que a empresa também conseguiu aumentar as receitas em 89% no total, nos últimos três anos. Por conseguinte, é justo dizer que o crescimento recente das receitas tem sido excelente para a empresa.

Quando comparada com a previsão de crescimento a um ano da indústria de 13%, a mais recente trajetória de receitas a médio prazo é visivelmente mais atraente

Com esta informação, achamos estranho que a BT Brands esteja a ser negociada a um P/S inferior ao do sector. Parece que a maioria dos investidores não está convencida de que a empresa possa manter as suas recentes taxas de crescimento.

A palavra final

Normalmente, alertamos para o facto de não se ler muito sobre os rácios preço/vendas quando se tomam decisões de investimento, embora possam revelar muito sobre o que os outros participantes no mercado pensam sobre a empresa.

O nosso exame da BT Brands revelou que as suas tendências de receitas a três anos não estão a aumentar o seu P/S tanto quanto teríamos previsto, uma vez que parecem melhores do que as actuais expectativas da indústria. Os potenciais investidores que estão cépticos quanto ao desempenho contínuo das receitas podem estar a impedir que o rácio P/S corresponda ao forte desempenho anterior. Parece que muitos estão, de facto, a antecipar a instabilidade das receitas, uma vez que a persistência destas condições recentes a médio prazo normalmente daria um impulso ao preço das acções.

Além disso, deve também conhecer estes 3 sinais de alerta que detectámos na BT Brands (incluindo 2 que não nos agradam muito).

Se as empresas com um sólido crescimento dos lucros no passado são do seu agrado, talvez queira ver esta coleção gratuita de outras empresas com um forte crescimento dos lucros e baixos rácios P/E.

Valuation is complex, but we're here to simplify it.

Discover if BT Brands might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.