Warren Buffett disse a famosa frase: "Volatilidade está longe de ser sinónimo de risco". Portanto, pode ser óbvio que é necessário considerar a dívida, quando se pensa no risco de uma determinada ação, porque demasiada dívida pode afundar uma empresa. É importante notar que a Hanesbrands Inc. (NYSE:HBI ) tem dívidas. Mas a verdadeira questão é se essa dívida está tornando a empresa arriscada.

Quando é que a dívida é um problema?

A dívida é uma ferramenta para ajudar as empresas a crescer, mas se uma empresa é incapaz de pagar aos seus credores, então existe à sua mercê. Parte integrante do capitalismo é o processo de "destruição criativa", em que as empresas falidas são impiedosamente liquidadas pelos seus banqueiros. Embora isso não seja muito comum, é frequente vermos empresas endividadas a diluir permanentemente os accionistas, porque os credores as obrigam a angariar capital a um preço de miséria. No entanto, ao substituir a diluição, a dívida pode ser uma ferramenta extremamente boa para as empresas que precisam de capital para investir no crescimento com elevadas taxas de rendibilidade. A primeira coisa a fazer quando se considera a quantidade de dívida que uma empresa utiliza é olhar para o seu dinheiro e dívida em conjunto.

Ver a nossa análise mais recente da Hanesbrands

Qual o montante da dívida da Hanesbrands?

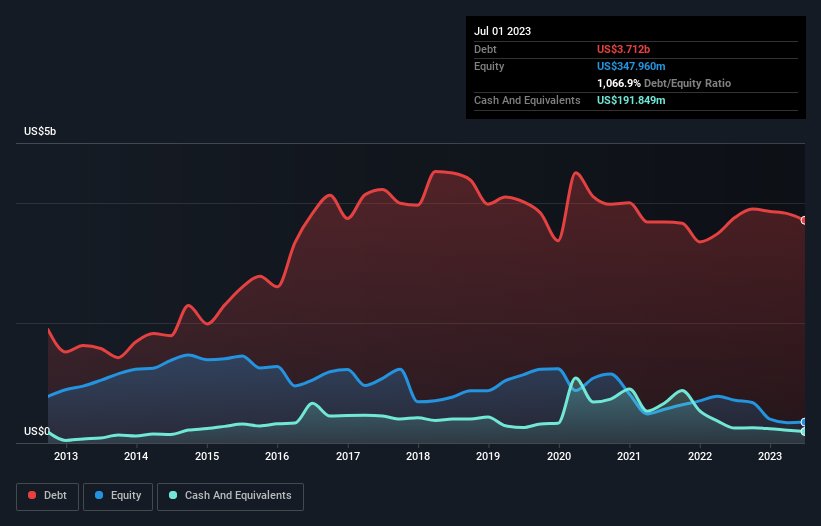

O gráfico abaixo, no qual você pode clicar para obter mais detalhes, mostra que a Hanesbrands tinha US $ 3.71 bilhões em dívidas em julho de 2023; quase o mesmo que no ano anterior. No entanto, ela tem US $ 191.8 milhões em dinheiro para compensar isso, levando a uma dívida líquida de cerca de US $ 3.52 bilhões.

Quão saudável é o balanço patrimonial da Hanesbrands?

Analisando os dados mais recentes do balanço patrimonial, podemos ver que a Hanesbrands tinha passivos de US $ 1.73 bilhão com vencimento em 12 meses e passivos de US $ 4.20 bilhões com vencimento além disso. Em compensação, tinha US$191,8m em caixa e US$686,0m em contas a receber que se venciam num prazo de 12 meses. Assim, os seus passivos superam a soma das suas disponibilidades e contas a receber (a curto prazo) em US$5,05 mil milhões.

Este défice lança uma sombra sobre a empresa de 1,25 mil milhões de dólares, como um colosso que se ergue sobre os meros mortais. Por isso, sem dúvida que devemos observar atentamente o seu balanço. No final do dia, a Hanesbrands necessitaria provavelmente de uma recapitalização importante se os seus credores exigissem o reembolso.

Medimos a carga de dívida de uma empresa em relação ao seu poder de lucro, olhando para a sua dívida líquida dividida pelo seu lucro antes de juros, impostos, depreciação e amortização (EBITDA) e calculando a facilidade com que o seu lucro antes de juros e impostos (EBIT) cobre as suas despesas com juros (cobertura de juros). A vantagem desta abordagem é que temos em conta tanto o quantum absoluto da dívida (com a dívida líquida em relação ao EBITDA) como as despesas de juros reais associadas a essa dívida (com o seu rácio de cobertura de juros).

Uma fraca cobertura de juros de 1,6 vezes e um rácio dívida líquida/EBITDA perturbadoramente elevado de 7,3 atingem a nossa confiança na Hanesbrands como um golpe duplo no estômago. Isto significa que consideramos que a empresa tem uma dívida pesada. Pior ainda, o EBIT da Hanesbrands registou uma quebra de 56% no último ano. Se os resultados continuarem a ser assim a longo prazo, a Hanesbrands não tem qualquer hipótese de pagar a sua dívida. Não há dúvida de que é a partir do balanço que se aprende mais sobre a dívida. Mas são os lucros futuros, acima de tudo, que irão determinar a capacidade da Hanesbrands para manter um balanço saudável no futuro. Por isso, se está concentrado no futuro, pode consultar este relatório gratuito que mostra as previsões de lucros dos analistas .

Mas a nossa última consideração também é importante, porque uma empresa não pode pagar a dívida com lucros de papel; precisa de dinheiro vivo. Por isso, vale a pena verificar quanto desse EBIT é suportado pelo fluxo de caixa livre. Nos últimos três anos, o fluxo de caixa livre da Hanesbrands ascendeu a 26% do seu EBIT, menos do que seria de esperar. Isto não é ótimo, quando se trata de pagar a dívida.

A nossa opinião

Para ser franco, tanto a taxa de crescimento do EBIT da Hanesbrands como o seu historial de se manter no topo do seu passivo total deixam-nos bastante desconfortáveis com os seus níveis de endividamento. E mesmo a sua cobertura de juros não inspira muita confiança. Pensamos que as hipóteses de a Hanesbrands ter demasiada dívida são muito significativas. Na nossa opinião, isso significa que a ação tem um risco bastante elevado e, provavelmente, deve ser evitada; mas cada um tem o seu próprio estilo (de investimento). O balanço é claramente a área a focar quando se analisa a dívida. Mas, em última análise, todas as empresas podem conter riscos que existem fora do balanço. Estes riscos podem ser difíceis de detetar. Todas as empresas os têm, e nós detectámos 1 sinal de alerta da Hanesbrands que deve conhecer.

Se, depois de tudo isso, você estiver mais interessado em uma empresa de rápido crescimento com um balanço sólido, verifique nossa lista de ações de crescimento de caixa líquido sem demora.

Valuation is complex, but we're here to simplify it.

Discover if Hanesbrands might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Tem comentários sobre este artigo? Preocupado com o conteúdo?

Entre em contacto

connosco diretamente.

Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral.

Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro.

Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.