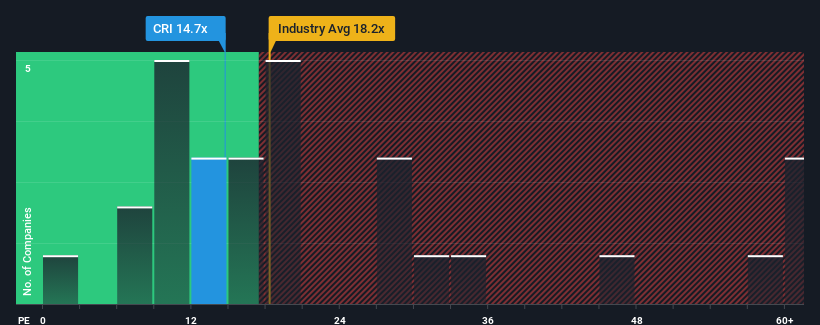

Não é exagero dizer que o rácio preço/lucro (ou "P/L") de 14,7x da Carter's, Inc. (NYSE:CRI) parece agora bastante "intermédio" em comparação com o mercado dos Estados Unidos, onde o rácio P/L mediano é de cerca de 16x. No entanto, não é sensato ignorar simplesmente o P/L sem explicação, pois os investidores podem estar a ignorar uma oportunidade distinta ou um erro dispendioso.

Com ganhos que estão a recuar mais do que os do mercado nos últimos tempos, a Carter's tem estado muito lenta. Uma possibilidade é que o P/L seja moderado porque os investidores pensam que a tendência dos lucros da empresa acabará por se alinhar com a maioria das outras empresas do mercado. Se ainda gostarem da empresa, é preferível que a trajetória dos lucros se altere antes de tomarem qualquer decisão. Caso contrário, os actuais accionistas podem estar um pouco nervosos quanto à viabilidade do preço das acções.

Veja nossa análise mais recente para a Carter's

O crescimento corresponde ao P/E?

A única vez que você se sentiria confortável vendo um P / L como o de Carter é quando o crescimento da empresa está acompanhando de perto o mercado.

Se analisarmos o último ano de ganhos, é desanimador que os lucros da empresa tenham caído 17%. No entanto, alguns anos muito fortes antes disso significam que a empresa ainda foi capaz de aumentar o EPS num impressionante total de 77% nos últimos três anos. Embora tenha sido uma viagem acidentada, é justo dizer que o crescimento dos lucros recentemente foi mais do que adequado para a empresa.

Quanto às perspectivas, o próximo ano deverá gerar um crescimento de 10%, segundo as estimativas dos seis analistas que acompanham a empresa. Com o mercado a prever um crescimento de 13%, a empresa está posicionada para um resultado mais fraco.

Neste contexto, é curioso que o P/E da Carter's esteja em linha com a maioria das outras empresas. Aparentemente, muitos investidores da empresa são menos pessimistas do que os analistas indicam e não estão dispostos a abandonar as suas acções neste momento. Estes accionistas podem estar a preparar-se para uma futura desilusão se o P/E descer para níveis mais consentâneos com as perspectivas de crescimento.

A palavra final

Argumenta-se que o rácio preço/lucro é uma medida inferior de valor em certos sectores, mas pode ser um poderoso indicador do sentimento empresarial.

O nosso exame das previsões dos analistas da Carter's revelou que as suas perspectivas de lucros inferiores não estão a afetar o seu P/L tanto quanto teríamos previsto. Quando vemos uma perspetiva de lucros fraca, com um crescimento mais lento do que o do mercado, suspeitamos que o preço das acções corre o risco de descer, fazendo baixar o P/E moderado. Isto coloca os investimentos dos accionistas em risco e os potenciais investidores em perigo de pagar um prémio desnecessário.

Antes de dar a sua opinião, descobrimos 3 sinais de alerta para a Carter's que deve ter em conta.

É possível que encontre um investimento melhor do que a Carter's. Se quiser uma seleção de possíveis candidatos, consulte esta lista gratuita de empresas interessantes que negoceiam com um P/E baixo (mas que provaram que podem aumentar os lucros).

Valuation is complex, but we're here to simplify it.

Discover if Carter's might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.