As perspectivas da Quad/Graphics, Inc. (NYSE:QUAD) precisam de um impulso para aumentar as acções

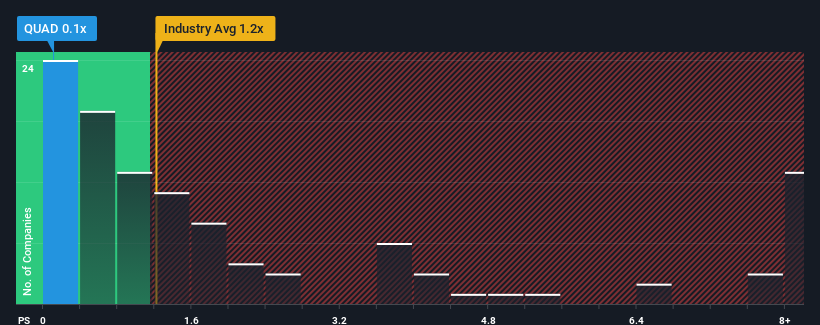

O rácio preço/vendas (ou "P/S") da Quad/Graphics, Inc.(NYSE:QUAD) de 0,1x pode fazer com que pareça uma compra neste momento em comparação com a indústria de Serviços Comerciais nos Estados Unidos, onde cerca de metade das empresas têm rácios P/S acima de 1,2x e mesmo P/S acima de 4x são bastante comuns. No entanto, seria necessário aprofundar um pouco mais para determinar se existe uma base racional para o P/S reduzido.

Veja nossa análise mais recente para Quad/Graphics

Como é que a Quad/Graphics se tem comportado recentemente?

A Quad/Graphics não tem registado um bom desempenho recentemente, uma vez que as suas receitas em declínio se comparam mal com as de outras empresas, que, em média, registaram algum crescimento nas suas receitas. Talvez o P/S permaneça baixo, pois os investidores pensam que as perspectivas de um forte crescimento das receitas não estão no horizonte. Se ainda gosta da empresa, espera que não seja esse o caso, de modo a poder adquirir algumas acções enquanto ela está em baixa.

Quer ter uma visão completa das estimativas dos analistas para a empresa? Então, o nosso relatóriogratuito sobre a Quad/Graphics ajudá-lo-á a descobrir o que está no horizonte.As previsões de receitas correspondem ao baixo rácio P/S?

A única altura em que se sentiria verdadeiramente confortável ao ver um P/S tão baixo como o da Quad/Graphics é quando o crescimento da empresa está no bom caminho para ficar atrás da indústria.

Ao analisar o último ano financeiro, ficámos desanimados ao ver que as receitas da empresa caíram 4,1%. Consequentemente, as receitas de há três anos atrás também registaram uma quebra global de 3,2%. Por conseguinte, os accionistas teriam ficado desanimados com as taxas de crescimento das receitas a médio prazo.

No que se refere às perspectivas, o próximo ano deverá trazer retornos reduzidos, com as receitas a diminuírem 5,2%, segundo as estimativas do único analista que acompanha a empresa. Entretanto, prevê-se que o sector em geral registe um crescimento de 9,3%, o que constitui um quadro pouco animador.

Com esta informação, não nos surpreende que a Quad/Graphics esteja a ser negociada a um P/S inferior ao do sector. No entanto, não há garantias de que o P/S já tenha atingido um patamar mínimo, uma vez que as receitas estão a inverter-se. Há potencial para que o P/S caia para níveis ainda mais baixos se a empresa não melhorar o seu crescimento de primeira linha.

A principal conclusão

Embora o rácio preço/vendas não deva ser o fator determinante para comprar ou não uma ação, é um barómetro bastante capaz das expectativas de receitas.

Como suspeitávamos, o nosso exame das previsões dos analistas da Quad/Graphics revelou que as suas perspectivas de diminuição das receitas estão a contribuir para o seu baixo P/S. Como outras empresas do sector prevêem um crescimento das receitas, as fracas perspectivas da Quad/Graphics justificam o seu baixo rácio P/S. A menos que estas condições melhorem, continuarão a constituir uma barreira para o preço das acções em torno destes níveis.

Além disso, deve também conhecer este 1 sinal de alerta que detectámos na Quad/Graphics.

Se as empresas com um sólido crescimento dos lucros no passado são do seu agrado, talvez queira ver esta coleção gratuita de outras empresas com um forte crescimento dos lucros e baixos rácios P/E.

Valuation is complex, but we're here to simplify it.

Discover if Quad/Graphics might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.