David Iben disse-o bem quando afirmou: "A volatilidade não é um risco que nos preocupe. O que nos interessa é evitar a perda permanente de capital". Portanto, pode ser óbvio que você precisa considerar a dívida, quando pensa sobre o quão arriscado é qualquer ação, porque muita dívida pode afundar uma empresa. É importante notar que a United Rentals, Inc.(NYSE:URI) tem dívidas. Mas os acionistas devem se preocupar com o uso da dívida?

Por que a dívida traz risco?

A dívida é uma ferramenta para ajudar as empresas a crescer, mas se uma empresa é incapaz de pagar seus credores, então ela existe à mercê deles. Em última análise, se a empresa não conseguir cumprir as suas obrigações legais de pagamento da dívida, os accionistas podem ficar sem nada. No entanto, uma ocorrência mais frequente (mas ainda assim dispendiosa) é quando uma empresa tem de emitir acções a preços de saldo, diluindo permanentemente os accionistas, apenas para reforçar o seu balanço. No entanto, ao substituir a diluição, a dívida pode ser uma ferramenta extremamente boa para as empresas que precisam de capital para investir no crescimento com taxas de retorno elevadas. Quando pensamos na utilização da dívida por parte de uma empresa, começamos por analisar a liquidez e a dívida em conjunto.

Ver a nossa análise mais recente da United Rentals

Qual é a dívida da United Rentals?

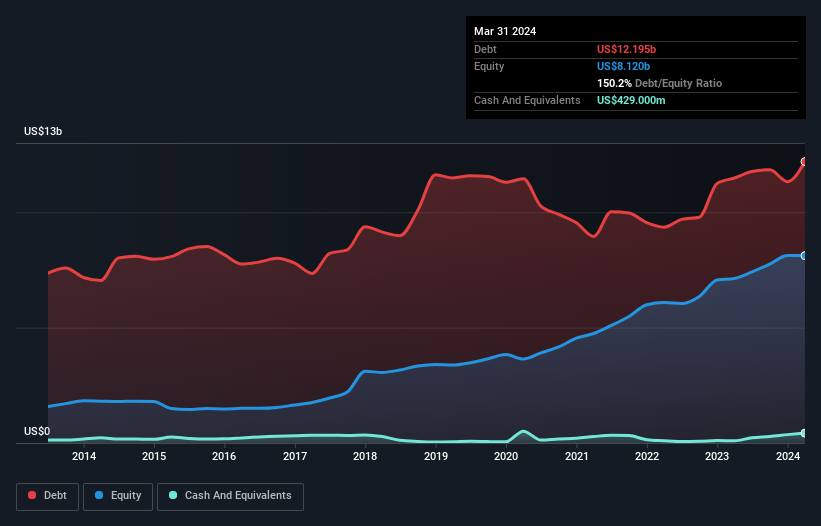

Como você pode ver abaixo, no final de março de 2024, a United Rentals tinha US $ 12.2 bilhões em dívidas, ante US $ 11.5 bilhões um ano atrás. Clique na imagem para obter mais detalhes. Por outro lado, tem US $ 429.0 milhões em dinheiro, levando a uma dívida líquida de cerca de US $ 11.8 bilhões.

Quão forte é o balanço patrimonial da United Rentals?

Analisando os dados mais recentes do balanço patrimonial, podemos ver que a United Rentals tinha passivos de US $ 3.36 bilhões com vencimento em 12 meses e passivos de US $ 15.2 bilhões com vencimento além disso. Compensando estas obrigações, tinha dinheiro em caixa de US$429.0m, bem como contas a receber avaliadas em US$2.22b com vencimento dentro de 12 meses. Assim, tem um passivo total de US$15,9 mil milhões superior à sua tesouraria e às contas a receber a curto prazo, em conjunto.

Este défice não é assim tão mau porque a United Rentals tem um valor enorme de 46,3 mil milhões de dólares e, portanto, poderia provavelmente obter capital suficiente para reforçar o seu balanço, se necessário. Mas, definitivamente, queremos estar atentos a indicações de que a sua dívida está a acarretar demasiados riscos.

Para avaliar a dívida de uma empresa em relação aos seus ganhos, calculamos a sua dívida líquida dividida pelos seus ganhos antes de juros, impostos, depreciação e amortização (EBITDA) e os seus ganhos antes de juros e impostos (EBIT) divididos pelas suas despesas com juros (a sua cobertura de juros). Desta forma, consideramos tanto o quantum absoluto da dívida, como as taxas de juro pagas sobre a mesma.

A dívida da United Rentals é 2,6 vezes o seu EBITDA, e os seus EBIT cobrem as despesas com juros 6,3 vezes. No seu conjunto, isto implica que, embora não queiramos ver os níveis de endividamento aumentar, pensamos que a empresa consegue aguentar a sua atual alavancagem. Se a United Rentals conseguir manter o crescimento do EBIT à taxa de 17% registada no ano passado, será mais fácil gerir o endividamento. Não há dúvida de que é a partir do balanço que se aprende mais sobre a dívida. Mas são os lucros futuros, acima de tudo, que determinarão a capacidade da United Rentals para manter um balanço saudável no futuro. Por isso, se estiver concentrado no futuro, pode consultar este relatório gratuito que mostra as previsões de lucros dos analistas.

Por fim, embora o fisco possa adorar os lucros contabilísticos, os credores só aceitam dinheiro vivo. Por isso, verificamos sempre quanto desse EBIT se traduz em fluxo de caixa livre. Nos três anos mais recentes, a United Rentals registou um fluxo de tesouraria livre no valor de 55% do seu EBIT, o que é aproximadamente normal, dado que o fluxo de tesouraria livre exclui juros e impostos. Este dinheiro vivo significa que a empresa pode reduzir a sua dívida quando quiser.

A nossa opinião

Na nossa análise, a taxa de crescimento do EBIT da United Rentals deverá indicar que não terá demasiados problemas com a sua dívida. No entanto, as nossas outras observações não foram tão animadoras. Por exemplo, parece que a empresa tem de lidar um pouco com a sua dívida, com base no seu EBITDA. Tendo em conta esta série de dados, pensamos que a United Rentals está numa boa posição para gerir os seus níveis de endividamento. Mas uma palavra de cautela: pensamos que os níveis de endividamento são suficientemente elevados para justificar um acompanhamento contínuo. Ao analisar os níveis de endividamento, o balanço é o ponto de partida óbvio. Mas, em última análise, todas as empresas podem conter riscos que existem fora do balanço. Identificámos 2 sinais de alerta com a United Rentals , e compreendê-los deve fazer parte do seu processo de investimento.

Se estiver interessado em investir em empresas que podem aumentar os lucros sem o peso da dívida, consulte esta lista gratuita de empresas em crescimento que têm dinheiro líquido no balanço.

Valuation is complex, but we're here to simplify it.

Discover if United Rentals might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.