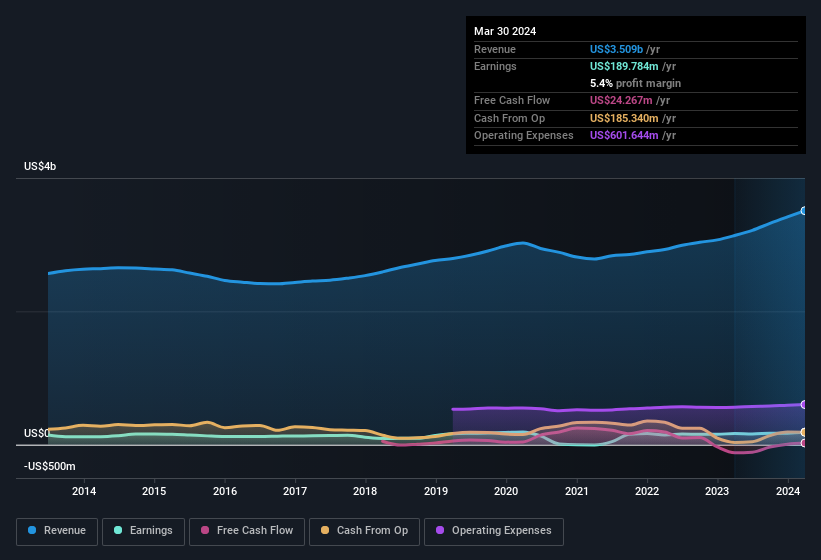

O recente relatório de resultados da Moog Inc.(NYSE:MOG.A) não ofereceu quaisquer surpresas, tendo as acções permanecido inalteradas durante a última semana. A nossa análise sugere que os accionistas podem estar a perder alguns factores positivos subjacentes ao relatório de resultados.

Veja nossa análise mais recente para a Moog

Como é que os itens invulgares influenciam os lucros?

É importante ressaltar que nossos dados indicam que o lucro da Moog foi reduzido em US $ 47 milhões, devido a itens incomuns, no ano passado. Nunca é bom ver itens incomuns custando os lucros da empresa, mas, pelo lado positivo, as coisas podem melhorar mais cedo ou mais tarde. Analisámos milhares de empresas cotadas e descobrimos que as rubricas não habituais são frequentemente de natureza pontual. E isso não é uma surpresa, dado que estas rubricas são consideradas invulgares. Partindo do princípio de que essas despesas invulgares não voltam a surgir, esperamos que a Moog apresente um lucro mais elevado no próximo ano, se tudo o resto se mantiver igual.

Isso pode levá-lo a perguntar-se o que os analistas estão a prever em termos de rentabilidade futura. Felizmente, pode clicar aqui para ver um gráfico interativo que representa a rentabilidade futura, com base nas suas estimativas.

Nossa opinião sobre o desempenho de lucro da Moog

Como itens incomuns diminuíram os ganhos da Moog no ano passado, você pode argumentar que podemos esperar um resultado melhor no trimestre atual. Por isso, achamos que o potencial de ganhos da Moog é pelo menos tão bom quanto parece, e talvez até melhor! E o EPS aumentou 12% nos últimos doze meses. É claro que a análise dos resultados ainda está muito aquém do que se pode esperar; também se pode considerar as margens, o crescimento previsto e o retorno do investimento, entre outros factores. Não se esqueça de que, quando se trata de analisar uma ação, vale a pena ter em conta os riscos envolvidos. Caso em apreço: Identificámos um sinal de alerta para a Moog que deve ser tido em conta.

Esta nota apenas analisou um único fator que esclarece a natureza do lucro da Moog. Mas há sempre mais para descobrir se formos capazes de nos concentrarmos nas minúcias. Algumas pessoas consideram que uma elevada rendibilidade do capital próprio é um bom sinal de uma empresa de qualidade. Por isso, talvez queira ver esta coleção gratuita de empresas com uma elevada rendibilidade dos capitais próprios ou esta lista de acções que os informadores estão a comprar.

Valuation is complex, but we're here to simplify it.

Discover if Moog might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.