A Insteel Industries, Inc. A Insteel Industries Inc. acabou de perder os lucros - mas os analistas actualizaram os seus modelos

A Insteel Industries, Inc.(NYSE:IIIN) não obteve lucros com os seus últimos resultados trimestrais, decepcionando os analistas demasiado optimistas. Os resultados mostraram uma clara perda de lucros, com uma receita de US$ 122 milhões 6,4% menor do que o esperado pelos analistas. O lucro estatutário por ação (EPS) de 0,06 dólares falhou gravemente o objetivo, ficando 48% abaixo do esperado. Normalmente, os analistas actualizam as suas previsões em cada relatório de resultados e podemos avaliar, com base nas suas estimativas, se a sua opinião sobre a empresa mudou ou se existem novas preocupações a ter em conta. Os leitores ficarão satisfeitos por saber que agregámos as últimas previsões estatutárias para ver se os analistas mudaram de opinião sobre a Insteel Industries após os últimos resultados.

Veja nossa análise mais recente para a Insteel Industries

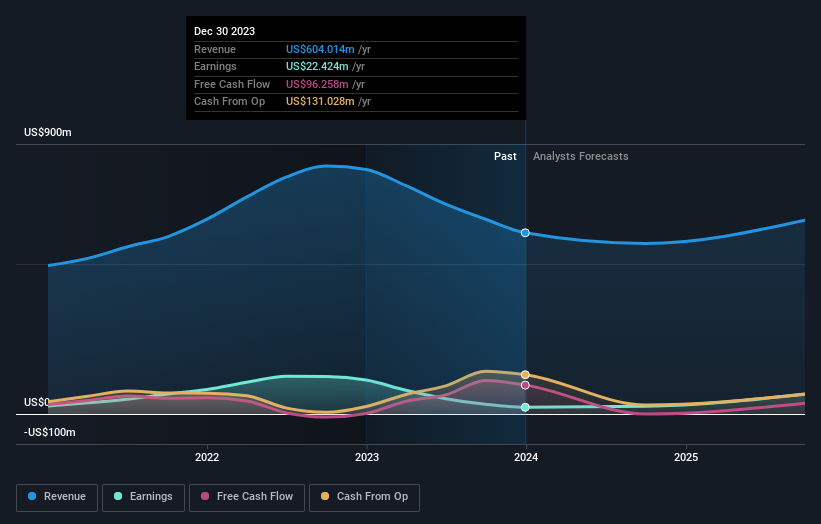

Tendo em conta os últimos resultados, o consenso atual, dos dois analistas que cobrem a Insteel Industries, é de receitas de 568,4 milhões de dólares em 2024. Isso implica uma redução notável de 5,9% na receita da Insteel Industries nos últimos 12 meses. Espera-se que os ganhos por ação aumentem 77% para US $ 2,04. Na preparação para este relatório, os analistas estavam modelando receitas de US $ 587,6 milhões e ganhos por ação (EPS) de US $ 3,18 em 2024. Os analistas parecem menos optimistas após os resultados recentes, reduzindo as suas previsões de receitas e fazendo um grande corte nos números dos lucros por ação.

O mais inesperado é o facto de o preço-alvo consensual ter aumentado 5,6% para 37,50 USD, o que implica fortemente que a redução das previsões não deverá ser mais do que um fenómeno temporário.

Olhando agora para o panorama geral, uma das formas de compreender estas previsões é ver como se comparam com o desempenho passado e com as estimativas de crescimento do sector. Estas estimativas implicam que se espera que as receitas abrandem, com um declínio anualizado previsto de 7,8% até ao final de 2024. Isto indica uma redução significativa em relação ao crescimento anual de 12% registado nos últimos cinco anos. Em contrapartida, os nossos dados sugerem que outras empresas (com cobertura de analistas) do mesmo sector deverão ver as suas receitas crescerem 4,9% ao ano num futuro próximo. Assim, embora se preveja que as suas receitas diminuam, esta nuvem não tem um lado positivo - prevê-se que a Insteel Industries fique atrás do sector em geral.

A linha inferior

A maior preocupação é o facto de os analistas terem reduzido as suas estimativas de lucros por ação, sugerindo que a Insteel Industries poderá enfrentar ventos contrários. Infelizmente, também baixaram as suas estimativas de receitas e os nossos dados indicam um desempenho inferior ao do sector em geral. Mesmo assim, os lucros por ação são mais importantes para o valor intrínseco da empresa. Houve também um bom aumento do preço-alvo, com os analistas a sentirem claramente que o valor intrínseco da empresa está a melhorar.

Com isto em mente, não seríamos demasiado rápidos a chegar a uma conclusão sobre a Insteel Industries. O poder de lucro a longo prazo é muito mais importante do que os lucros do próximo ano. Pelo menos um analista forneceu previsões até 2025, que podem ser consultadas gratuitamente na nossa plataforma aqui.

No entanto, antes de ficar demasiado entusiasmado, descobrimos 1 sinal de alerta para a Insteel Industries que deve ter em atenção.

If you're looking to trade Insteel Industries, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Insteel Industries might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.