Howard Marks colocou a questão de uma forma muito clara quando disse que, em vez de se preocupar com a volatilidade do preço das acções, "A possibilidade de perda permanente é o risco com que me preocupo... e com que se preocupam todos os investidores práticos que conheço". Assim, parece que o dinheiro inteligente sabe que a dívida - que normalmente está envolvida em falências - é um fator muito importante, quando se avalia o risco de uma empresa. Podemos ver que a Masonite International Corporation (NYSE:DOOR ) utiliza efetivamente a dívida na sua atividade. Mas a verdadeira questão é se esta dívida está a tornar a empresa arriscada.

Quando é que a dívida é um problema?

A dívida ajuda uma empresa até que ela tenha problemas para pagá-la, seja com novo capital ou com fluxo de caixa livre. Em última análise, se a empresa não conseguir cumprir as suas obrigações legais de pagamento da dívida, os accionistas podem ficar sem nada. Embora isso não seja muito comum, é frequente vermos empresas endividadas a diluir permanentemente os accionistas, porque os credores as obrigam a obter capital a um preço elevado. Dito isto, a situação mais comum é quando uma empresa gere a sua dívida razoavelmente bem - e em seu próprio benefício. Quando pensamos na utilização da dívida por parte de uma empresa, começamos por analisar a liquidez e a dívida em conjunto.

Veja a nossa última análise da Masonite International

Quanta dívida tem a Masonite International?

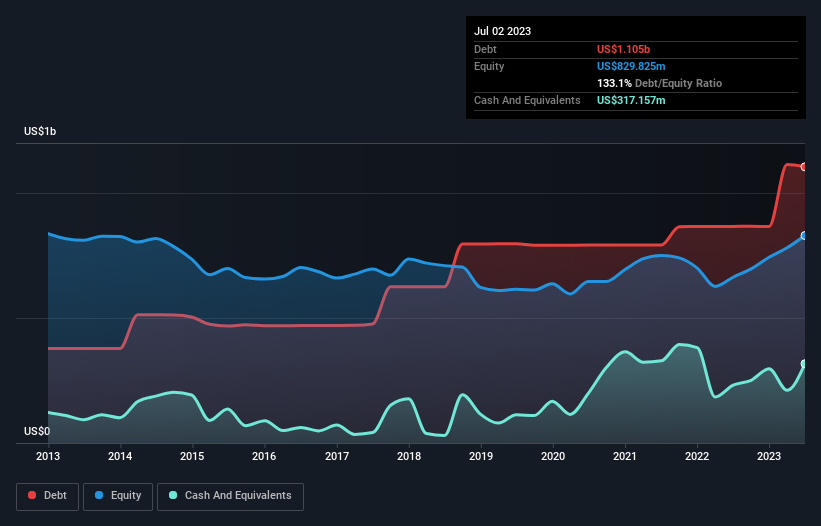

Você pode clicar no gráfico abaixo para obter os números históricos, mas ele mostra que em julho de 2023 a Masonite International tinha US $ 1.10 bilhão em dívidas, um aumento de US $ 866.4 milhões em um ano. Por outro lado, tem US $ 317.2 milhões em dinheiro, levando a uma dívida líquida de cerca de US $ 787.5 milhões.

Quão saudável é o balanço patrimonial da Masonite International?

De acordo com o último balanço relatado, a Masonite International tinha passivos de US $ 409.7 milhões com vencimento em 12 meses e passivos de US $ 1.44 bilhão com vencimento em 12 meses. Em compensação, tinha US$317,2 milhões em caixa e US$396,1 milhões em contas a receber que venciam dentro de 12 meses. Assim, os seus passivos superam a soma da sua tesouraria e das contas a receber (a curto prazo) em US$1,14 mil milhões.

Trata-se de uma montanha de alavancagem em relação à sua capitalização bolsista de 1,74 mil milhões de dólares. Se os credores exigirem que a empresa reforce o seu balanço, os accionistas serão provavelmente afectados por uma forte diluição.

Medimos a carga de dívida de uma empresa em relação ao seu poder de lucro olhando para a sua dívida líquida dividida pelos seus lucros antes de juros, impostos, depreciação e amortização (EBITDA) e calculando a facilidade com que os seus lucros antes de juros e impostos (EBIT) cobrem as suas despesas com juros (cobertura de juros). A vantagem desta abordagem é que temos em conta tanto o quantum absoluto da dívida (com a dívida líquida para o EBITDA) como as despesas de juros reais associadas a essa dívida (com o seu rácio de cobertura de juros).

A dívida líquida da Masonite International situa-se a um nível muito razoável de 2,0 vezes o seu EBITDA, enquanto o seu EBIT cobriu as despesas com juros apenas 6,1 vezes no ano passado. Embora estes números não nos alarmem, é de notar que o custo da dívida da empresa está a ter um impacto real. A má notícia é que a Masonite International viu o seu EBIT diminuir 13% no último ano. Se este tipo de declínio não for travado, então a gestão da sua dívida será mais difícil do que vender gelado com sabor a brócolos por um prémio. Quando se analisam os níveis de endividamento, o balanço é o ponto de partida óbvio. Mas são os lucros futuros, acima de tudo, que determinarão a capacidade da Masonite International para manter um balanço saudável no futuro. Por isso, se estiver concentrado no futuro, pode consultar este relatório gratuito que mostra as previsões de lucros dos analistas .

Por último, uma empresa só pode pagar a dívida com dinheiro vivo, e não com lucros contabilísticos. Por isso, vale a pena verificar quanto desse EBIT é suportado pelo fluxo de caixa livre. Durante os últimos três anos, a Masonite International produziu um fluxo de caixa livre robusto equivalente a 52% do seu EBIT, mais ou menos o que seria de esperar. Este dinheiro vivo significa que pode reduzir a sua dívida quando quiser.

Nossa visão

A taxa de crescimento do EBIT da Masonite International foi um verdadeiro ponto negativo nesta análise, embora os outros factores que considerámos a tenham colocado numa posição significativamente melhor. Por exemplo, a sua conversão do EBIT em fluxo de caixa livre é relativamente forte. Quando consideramos todos os factores discutidos, parece-nos que a Masonite International está a correr alguns riscos com a sua utilização da dívida. Assim, embora essa alavancagem aumente a rendibilidade dos capitais próprios, não gostaríamos de a ver aumentar a partir daqui. Não há dúvida de que é no balanço que aprendemos mais sobre a dívida. No entanto, nem todos os riscos de investimento residem no balanço - longe disso. Para o efeito, deve estar atento a um sinal de alerta que detectámos na Masonite International .

Se, depois de tudo isso, você estiver mais interessado em uma empresa de rápido crescimento com um balanço sólido, verifique nossa lista de ações de crescimento de caixa líquido sem demora.

If you're looking to trade Masonite International, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Masonite International might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Tem comentários sobre este artigo? Preocupado com o conteúdo?

Entre em contacto

connosco diretamente.

Em alternativa, envie um e-mail para a equipa editorial (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral.

Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro.

Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.