Warren Buffett disse a famosa frase: "Volatilidade está longe de ser sinónimo de risco". Assim, parece que o dinheiro inteligente sabe que a dívida - que está normalmente envolvida em falências - é um fator muito importante, quando se avalia o risco de uma empresa. Podemos ver que a Acuity Brands, Inc.(NYSE:AYI) utiliza efetivamente a dívida na sua atividade. Mas será que esta dívida é uma preocupação para os accionistas?

Quando é que a dívida é perigosa?

A dívida e outros passivos tornam-se arriscados para uma empresa quando ela não pode cumprir facilmente essas obrigações, seja com fluxo de caixa livre ou levantando capital a um preço atraente. Se as coisas correrem muito mal, os credores podem assumir o controlo da empresa. No entanto, uma situação mais comum (mas ainda assim dispendiosa) é quando uma empresa tem de diluir os accionistas a um preço baixo das acções simplesmente para controlar a dívida. É claro que o lado positivo da dívida é o facto de representar frequentemente um capital barato, especialmente quando substitui a diluição numa empresa pela capacidade de reinvestir a taxas de retorno elevadas. Quando pensamos na utilização da dívida por parte de uma empresa, começamos por analisar a liquidez e a dívida em conjunto.

Confira nossa análise mais recente da Acuity Brands

Qual é a dívida da Acuity Brands?

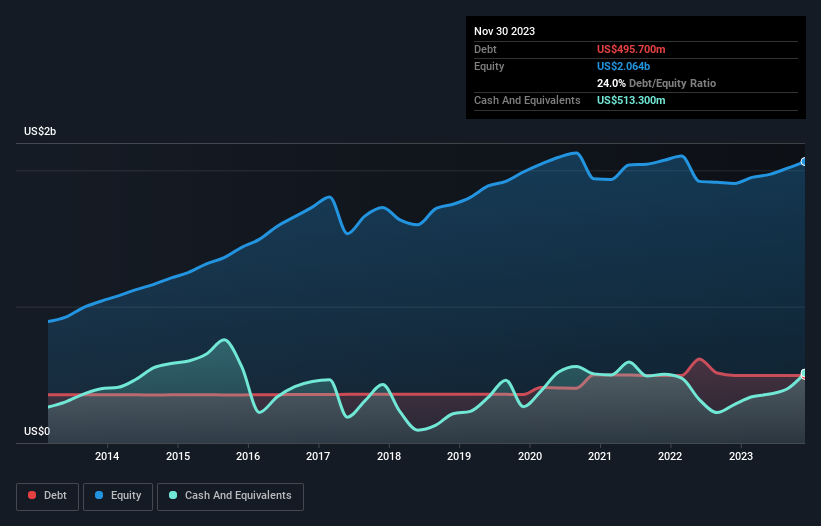

O gráfico abaixo, no qual você pode clicar para obter mais detalhes, mostra que a Acuity Brands tinha US $ 495.7 milhões em dívidas em novembro de 2023; quase o mesmo que no ano anterior. No entanto, seu balanço patrimonial mostra que detém US $ 513.3 milhões em dinheiro, portanto, na verdade, tem US $ 17.6 milhões em dinheiro líquido.

Quão forte é o balanço patrimonial da Acuity Brands?

Podemos ver no balanço patrimonial mais recente que a Acuity Brands tinha passivos de US $ 600.6 milhões com vencimento em um ano e passivos de US $ 799.2 milhões com vencimento além disso. Por outro lado, tinha dinheiro em caixa no valor de US$513,3 milhões e US$517,1 milhões de contas a receber com vencimento dentro de um ano. Assim, os seus passivos totalizam US$369,4 milhões mais do que a combinação do seu dinheiro e das suas contas a receber de curto prazo.

Dado que a Acuity Brands tem uma capitalização de mercado de US$ 7,46 bilhões, é difícil acreditar que esses passivos representem uma grande ameaça. Mas existem passivos suficientes que certamente recomendamos aos accionistas que continuem a monitorizar o balanço, daqui para a frente. Embora tenha passivos dignos de nota, a Acuity Brands também tem mais dinheiro do que dívida, por isso estamos bastante confiantes de que pode gerir a sua dívida com segurança.

Embora a Acuity Brands não pareça ter ganho muito na linha do EBIT, pelo menos os ganhos permanecem estáveis por enquanto. Não há dúvida de que é a partir do balanço que se aprende mais sobre a dívida. Mas são os ganhos futuros, acima de tudo, que determinarão a capacidade da Acuity Brands de manter um balanço saudável no futuro. Por isso, se quiser ver o que pensam os profissionais, talvez ache interessante este relatório gratuito sobre as previsões de lucros dos analistas.

Finalmente, uma empresa precisa de fluxo de caixa livre para pagar a dívida; os lucros contabilísticos não são suficientes. A Acuity Brands pode ter liquidez líquida no balanço, mas ainda assim é interessante analisar a forma como a empresa converte os seus lucros antes de juros e impostos (EBIT) em fluxo de caixa livre, porque isso influenciará tanto a sua necessidade como a sua capacidade de gerir a dívida. Durante os últimos três anos, a Acuity Brands gerou um fluxo de tesouraria livre que ascendeu a uns robustos 81% do seu EBIT, mais do que seria de esperar. Isso coloca-a numa posição muito forte para pagar a dívida.

Resumindo

Embora seja sempre sensato olhar para o passivo total de uma empresa, é muito reconfortante que a Acuity Brands tenha US$17,6 milhões em caixa líquido. A cereja no topo do bolo foi que 81% desse EBIT foi convertido em fluxo de caixa livre, trazendo US$ 518 milhões. Portanto, não achamos que o uso da dívida pela Acuity Brands seja arriscado. Quando se analisam os níveis de endividamento, o balanço é o sítio óbvio para começar. Mas, em última análise, todas as empresas podem conter riscos que existem fora do balanço. Para esse efeito, deve estar atento ao 1 sinal de alerta que detectámos na Acuity Brands.

Se estiver interessado em investir em empresas que podem aumentar os lucros sem o peso da dívida, consulte esta lista gratuita de empresas em crescimento que têm dinheiro líquido no balanço.

If you're looking to trade Acuity, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Acuity might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.