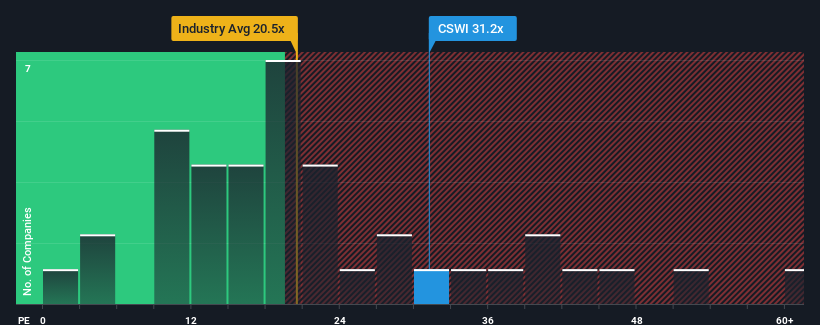

Quando cerca de metade das empresas nos Estados Unidos têm rácios preço/lucro (ou "P/L") inferiores a 16x, pode considerar a CSW Industrials, Inc.(NASDAQ:CSWI) como uma ação a evitar totalmente com o seu rácio P/L de 31,2x. No entanto, precisaríamos de ir um pouco mais fundo para determinar se existe uma base racional para o P/E altamente elevado.

Com um crescimento dos lucros superior ao da maioria das outras empresas nos últimos tempos, a CSW Industrials tem-se saído relativamente bem. O P/E é provavelmente elevado porque os investidores pensam que este forte desempenho dos lucros vai continuar. É de esperar que assim seja, caso contrário, estaremos a pagar um preço bastante elevado sem qualquer razão específica.

Confira nossa análise mais recente sobre a CSW Industrials

O crescimento corresponde ao elevado P/E?

Há uma suposição inerente de que uma empresa deve superar em muito o desempenho do mercado para que índices P / L como o da CSW Industrials sejam considerados razoáveis.

Se analisarmos o último ano de crescimento dos lucros, a empresa registou um aumento fantástico de 28%. O forte desempenho recente significa que também conseguiu aumentar os EPS em 102% no total ao longo dos últimos três anos. Por conseguinte, os accionistas teriam provavelmente acolhido favoravelmente estas taxas de crescimento dos lucros a médio prazo.

Olhando agora para o futuro, prevê-se que os EPS aumentem 9,8% durante o próximo ano, de acordo com os analistas duplos que seguem a empresa. Este crescimento é semelhante ao crescimento de 10% previsto para o mercado em geral.

Com esta informação, achamos interessante que a CSW Industrials esteja a negociar a um P/E elevado em comparação com o mercado. Aparentemente, muitos investidores da empresa estão mais optimistas do que os analistas indicam e não estão dispostos a abandonar as suas acções neste momento. No entanto, será difícil obter ganhos adicionais, uma vez que este nível de crescimento dos lucros acabará provavelmente por fazer baixar o preço das acções.

O resultado final do P/E da CSW Industrials

Normalmente, alertamos contra a leitura excessiva dos rácios preço-lucro ao tomar decisões de investimento, embora possa revelar muito sobre o que outros participantes do mercado pensam sobre a empresa.

Estabelecemos que a CSW Industrials negoceia atualmente com um P/E superior ao esperado, uma vez que o seu crescimento previsto está apenas em linha com o mercado em geral. Quando vemos uma perspetiva de ganhos médios com um crescimento semelhante ao do mercado, suspeitamos que o preço das acções corre o risco de descer, fazendo baixar o P/E elevado. A menos que estas condições melhorem, é difícil aceitar estes preços como sendo razoáveis.

O balanço da empresa é outra área fundamental para a análise de risco. Pode avaliar muitos dos principais riscos através da nossa análisegratuita do balanço da CSW Industrials com seis verificações simples.

Se não tem a certeza sobre a solidez da atividade da CSW Industrials, explore a nossa lista interactiva de acções com fundamentos sólidos para outras empresas que lhe possam ter escapado.

Valuation is complex, but we're here to simplify it.

Discover if CSW Industrials might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.