Howard Marks foi muito claro quando disse que, em vez de se preocupar com a volatilidade do preço das acções, "A possibilidade de perda permanente é o risco com que me preocupo... e com que se preocupam todos os investidores práticos que conheço". É natural que se considere o balanço de uma empresa quando se examina o seu grau de risco, uma vez que a dívida está frequentemente envolvida quando uma empresa entra em colapso. É importante ressaltar que a American Woodmark Corporation(NASDAQ: AMWD) tem dívidas. Mas essa dívida é uma preocupação para os acionistas?

Quando é que a dívida é um problema?

A dívida ajuda uma empresa até que a empresa tenha problemas para pagá-la, seja com novo capital ou com fluxo de caixa livre. Parte integrante do capitalismo é o processo de "destruição criativa", em que as empresas falidas são impiedosamente liquidadas pelos seus banqueiros. No entanto, uma ocorrência mais frequente (mas ainda assim dispendiosa) é quando uma empresa tem de emitir acções a preços de saldo, diluindo permanentemente os accionistas, apenas para reforçar o seu balanço. É claro que o endividamento pode ser um instrumento importante nas empresas, em particular nas empresas de capital pesado. Quando pensamos na utilização da dívida por parte de uma empresa, começamos por analisar a liquidez e a dívida em conjunto.

Veja nossa análise mais recente para American Woodmark

Qual o montante da dívida da American Woodmark?

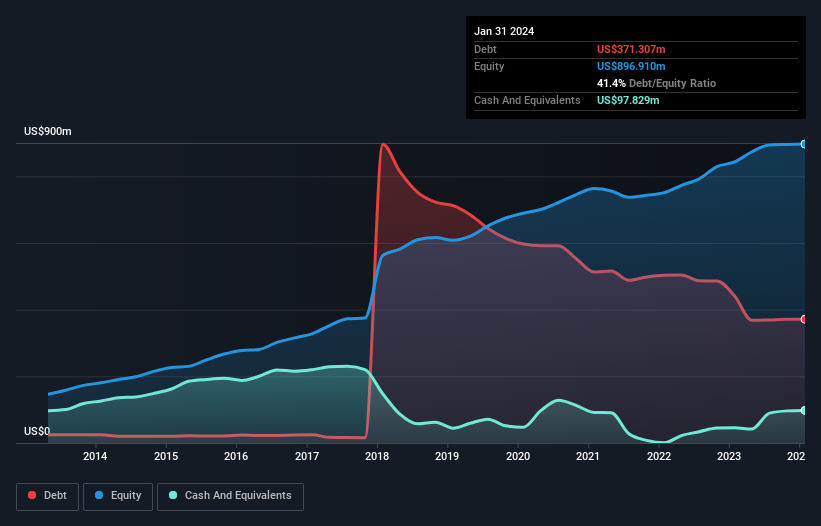

A imagem abaixo, na qual você pode clicar para obter mais detalhes, mostra que a American Woodmark tinha uma dívida de US $ 371,3 milhões no final de janeiro de 2024, uma redução de US $ 440,7 milhões em um ano. Por outro lado, tem US$ 97,8 milhões em caixa, levando a uma dívida líquida de cerca de US$ 273,5 milhões.

Quão forte é o balanço patrimonial da American Woodmark?

Os dados mais recentes do balanço mostram que a American Woodmark tinha passivos de US $ 188.3 milhões com vencimento em um ano e passivos de US $ 488.6 milhões com vencimento depois disso. Para compensar estas obrigações, tinha dinheiro em caixa no valor de US$97,8 milhões, bem como contas a receber no valor de US$113,1 milhões a vencer dentro de 12 meses. Assim, tem passivos num total de US$466,0m mais do que o seu dinheiro e créditos a curto prazo, combinados.

A American Woodmark tem uma capitalização bolsista de 1,47 mil milhões de dólares, pelo que é muito provável que possa angariar dinheiro para melhorar o seu balanço, se necessário. No entanto, vale a pena analisar atentamente a sua capacidade de pagar a dívida.

Utilizamos dois rácios principais para nos informar sobre os níveis de dívida em relação aos lucros. O primeiro é a dívida líquida dividida pelos resultados antes de juros, impostos, depreciação e amortização (EBITDA), enquanto o segundo é o número de vezes que os resultados antes de juros e impostos (EBIT) cobrem as despesas com juros (ou a cobertura de juros, para abreviar). Assim, consideramos a dívida em relação aos lucros, com e sem despesas de depreciação e amortização.

A American Woodmark tem um rácio baixo de dívida líquida em relação ao EBITDA, de apenas 1,1. E o seu EBIT cobre facilmente as despesas com juros, sendo 17,1 vezes superior. Por isso, estamos bastante tranquilos quanto à sua utilização superconservadora da dívida. Além disso, temos o prazer de informar que a American Woodmark aumentou o seu EBIT em 39%, reduzindo assim o espetro de futuros reembolsos de dívida. Não há dúvida de que é a partir do balanço que se aprende mais sobre a dívida. Mas, em última análise, a rentabilidade futura do negócio decidirá se a American Woodmark pode reforçar o seu balanço ao longo do tempo. Por isso, se quiser ver o que pensam os profissionais, talvez ache interessante este relatório gratuito sobre as previsões de lucros dos analistas.

Por último, embora o fisco possa adorar os lucros contabilísticos, os credores só aceitam dinheiro vivo. Por isso, vale a pena verificar quanto desse EBIT é suportado pelo fluxo de caixa livre. Nos últimos três anos, a American Woodmark registou um fluxo de tesouraria livre no valor de 95% do seu EBIT, o que é mais forte do que normalmente se espera. Esta situação permite-lhe reduzir a dívida, se tal for desejável.

A nossa opinião

A cobertura de juros da American Woodmark sugere que ela pode lidar com a sua dívida tão facilmente como Cristiano Ronaldo poderia marcar um golo contra um guarda-redes de menos de 14 anos. E isso é apenas o início das boas notícias, uma vez que a conversão do EBIT em fluxo de caixa livre também é muito animadora. Ao fazer uma análise mais detalhada, a American Woodmark parece utilizar a dívida de forma bastante razoável, o que merece a nossa aprovação. Afinal de contas, uma alavancagem sensata pode aumentar a rendibilidade dos capitais próprios. Acima da maioria das outras métricas, pensamos que é importante acompanhar a rapidez com que os lucros por ação estão a crescer, se é que estão. Se também chegou a essa conclusão, está com sorte, porque hoje pode ver gratuitamente este gráfico interativo do historial dos lucros por ação da American Woodmark.

Claro, se você é o tipo de investidor que prefere comprar ações sem o peso da dívida, então não hesite em descobrir nossa lista exclusiva de ações de crescimento de caixa líquido, hoje.

Valuation is complex, but we're here to simplify it.

Discover if American Woodmark might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.