ハワード・マークスは、株価の乱高下を心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクである......そして、私の知る実践的な投資家は皆、心配するものである』と言った。 だから、ある銘柄のリスクの高さを考えるとき、負債を考慮する必要があるのは明らかかもしれない。 重要なのは、エンタージー・コーポレーション(NYSE:ETR)が負債を抱えていることだ。 しかし、この負債は株主にとって懸念事項なのだろうか?

負債はいつ問題になるのか?

一般的に言って、負債が本当に問題になるのは、企業が資本調達や自らのキャッシュフローで簡単に返済できなくなった時だけである。 最悪の場合、債権者に返済できなくなった企業は倒産する可能性がある。 このようなケースはそれほど多くはないが、負債を抱えた企業が、貸し手から苦しい価格での増資を余儀なくされ、株主が恒久的に希薄化するケースはよく見られる。 もちろん、負債の利点は、それがしばしば安価な資本を意味することであり、特に企業の希薄化を高い収益率で再投資する能力に置き換えた場合である。 負債水準を検討する際には、まず現金と負債水準の両方を合わせて検討する。

Entergyの負債額は?

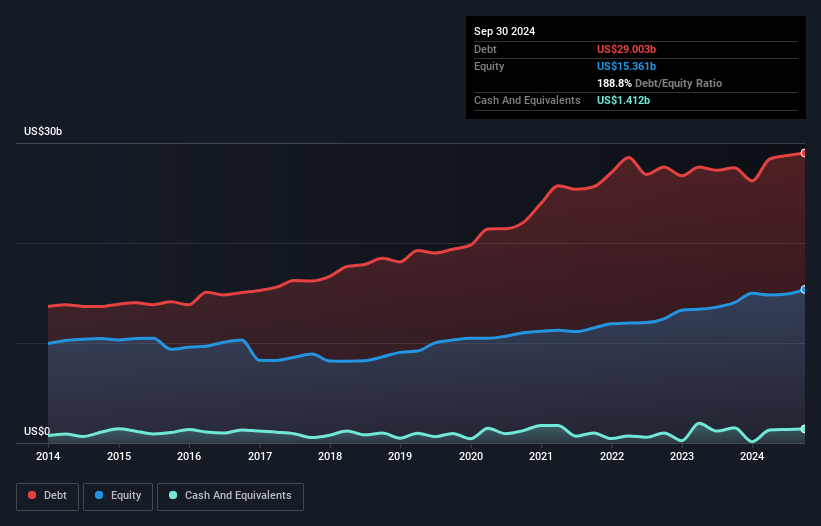

下記の通り、2024年9月末現在、Entergyの負債は290億米ドルで、1年前の275億米ドルから増加している。詳細は画像をクリック。 しかし、14億1,000万米ドルの現金もあるため、純負債は276億米ドルである。

エンタージーのバランスシートの健全性は?

最新の貸借対照表から、Entergyには1年以内に返済期限が到来する58億6,000万米ドルの負債と、それ以降に返済期限が到来する432億米ドルの負債があることがわかる。 これらの債務を相殺するために、14億1,000万米ドルの現金と、12ヶ月以内に支払期限が到来する16億7,000万米ドルの債権がある。 つまり、負債総額は現金と短期債権の合計を460億米ドル上回る。

この不足額が同社の326億米ドルという巨額の時価総額を上回っていることを考えると、貸借対照表を注意深く見直したくなるかもしれない。 仮に、現在の株価で増資して負債を返済せざるを得なくなった場合、極めて大きな希薄化が必要となる。

我々は、利益に対する負債水準について知るために、主に2つの比率を用いる。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き・償却前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレスト・カバー)である。 従って、減価償却費の有無にかかわらず、利益に対する負債を考慮する。

エンタージーのEBITDAに対する負債比率は6.0とかなり高く、負債負担が大きいことを示唆している。 しかし良いニュースは、3.0倍というかなり快適な金利カバー率を誇っていることで、責任を持って債務を返済できることを示唆している。 投資家は、エンタジー社のEBITが過去12ヶ月で17%減少したという事実にも悩まされるはずだ。 このままでは、債務負担を処理するのは、ホットコーヒーをポゴスティックに乗せて配達するようなものだ。 債務残高を分析する場合、バランスシートが出発点となるのは明らかだ。 しかし最終的には、事業の将来の収益性によって、Entergyが長期的にバランスシートを強化できるかどうかが決まる。 専門家がどう考えているか知りたい方は、アナリストの利益予測に関するこの無料レポートが面白いかもしれない。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 そこで論理的なステップは、実際のフリー・キャッシュ・フローに見合ったEBITの割合を見ることである。 過去3年間、エンタジー社のフリー・キャッシュ・フローは合計で大幅なマイナスとなった。 投資家は間違いなく、やがてこの状況が逆転することを期待しているが、これは明らかに、負債の使用がよりリスキーであることを意味する。

当社の見解

表面的には、エンタジーのEBITDAに対する純負債は、この銘柄について私たちを躊躇させ、EBITからフリー・キャッシュフローへの変換は、1年で最も忙しい夜に空いている1つのレストランよりも魅力的ではなかった。 さらに、負債総額も信頼感を与えるものではない。 エンタージーのような電気事業会社は、一般的に問題なく負債を利用していることも知っておく必要がある。 先に述べたすべての要因を考慮すると、Entergyは本当に負債が多すぎると思う。 私たちにとっては、目をつぶってドッグパークを歩くようなリスキーな銘柄だ。しかし、投資家の中にはそう思わない人もいるだろう。 貸借対照表から負債について最もよく知ることができるのは間違いない。 しかし、すべての投資リスクがバランスシートの中にあるわけではない。 例えば、私たちは Entergy社について、注意すべき3つの警告サイン(1つは少し気になる )を特定した。

すべてが終わってみれば、負債を必要としない企業に注目する方が簡単な場合もある。読者は今すぐ、純負債ゼロの成長株リストに 100%無料でアクセスできる。

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Entergy が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.