- コンステレーション・エナジーの最近の好調は、本当にファンダメンタルズで正当化されるのだろうか?あなただけではありません。今日は、コンステレーション・エナジーの価値について、数字と市場が本当に言っていることを掘り下げてみよう。

- このところ株価は乱高下しており、過去1週間で2.5%、過去1カ月で7.1%下落している。このような下落があったとしても、年初来では45.9%、過去1年間では57.6%の急騰を記録している。

- この動きの多くは、コンステレーションがクリーンエネルギー、戦略的パートナーシップ、新規プロジェクト立ち上げで積極的な動きを見せていることを強調するニュースが相次ぎ、長期的な市場でのリーダーシップについての憶測を煽ったことによる。これらのヘッドラインは明らかに投資家の注目を集めたが、同時に今後のリスク対リターンについて多くの議論を引き起こした。

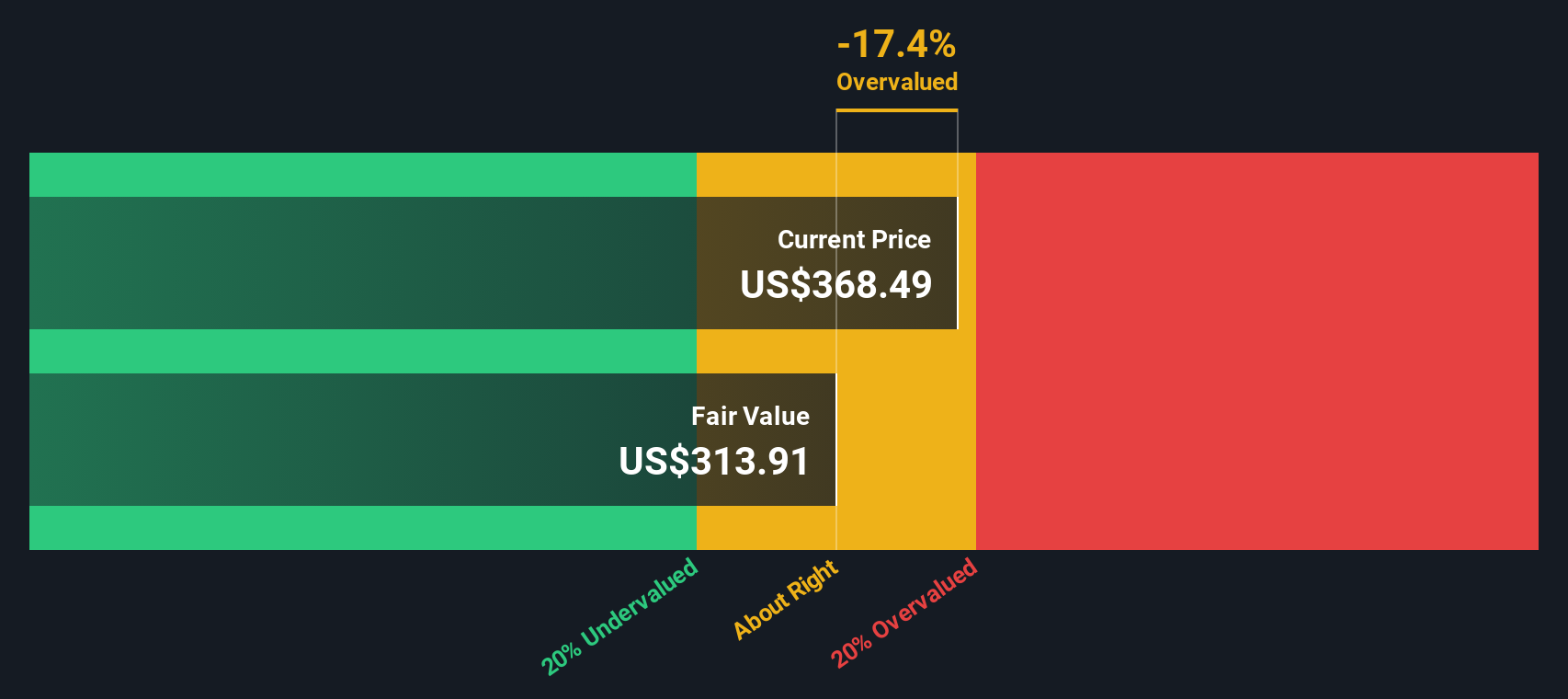

- バリューに関して言えば、コンステレーション・エナジーのバリュエーション・スコアは現在6点満点中2点である。コンステレーション・エナジーがあなたの次の賢い買い物になるかどうかを判断する追加の方法については、このままお読みください。

コンステレーション・エナジーの評価チェックのスコアは、わずか2/6です。私たちが見つけた他の赤旗は、完全な評価の内訳を参照してください。

アプローチ1:コンステレーション・エナジーの割引キャッシュフロー(DCF)分析

ディスカウント・キャッシュフロー(DCF)モデルは、将来のキャッシュフローを予測し、それを現在の価値に割り戻すことで、企業の本質的価値を推定します。この方法は、将来的な視点を提供し、事業が長期的に株主のためにどれだけのお金を生み出すと予想されるかに焦点を当てます。

コンステレーション・エナジーの場合、DCF分析は、現在マイナス6億5,700万ドルである最新の12ヶ月フリー・キャッシュ・フロー(FCF)から始まる。アナリストの予測では、FCFは2029年末までに約56億7,000万ドルに達すると予想され、急激な好転が見込まれている。アナリストは今後5年間のキャッシュフロー予測を寄稿している。それ以 降のキャッシュフローは外挿され、事業の勢いを反映した10年間の見通しが示される。

これらの予測に基づき、モデルは1株当たり492.26ドルの本源的価値を算出した。この数字は、株価が現在、公正価値に対して28.1%のディスカウントで取引されていることを示している。これは、市場がキャッシュフロー予測に基づき、コンステレーション・エナジーの成長性を過小評価している可能性を示唆している。

結果過小評価

当社の割引キャッシュフロー(DCF)分析によると、コンステレーション・エナジーは28.1%過小評価されている。あなたのウォッチリストや ポートフォリオでこれを追跡するか、キャッシュフローに基づく883以上の割安株を発見してください。

コンステレーション・エナジーの公正価値の算出方法の詳細については、当社の企業レポートの評価セクションをご覧ください。

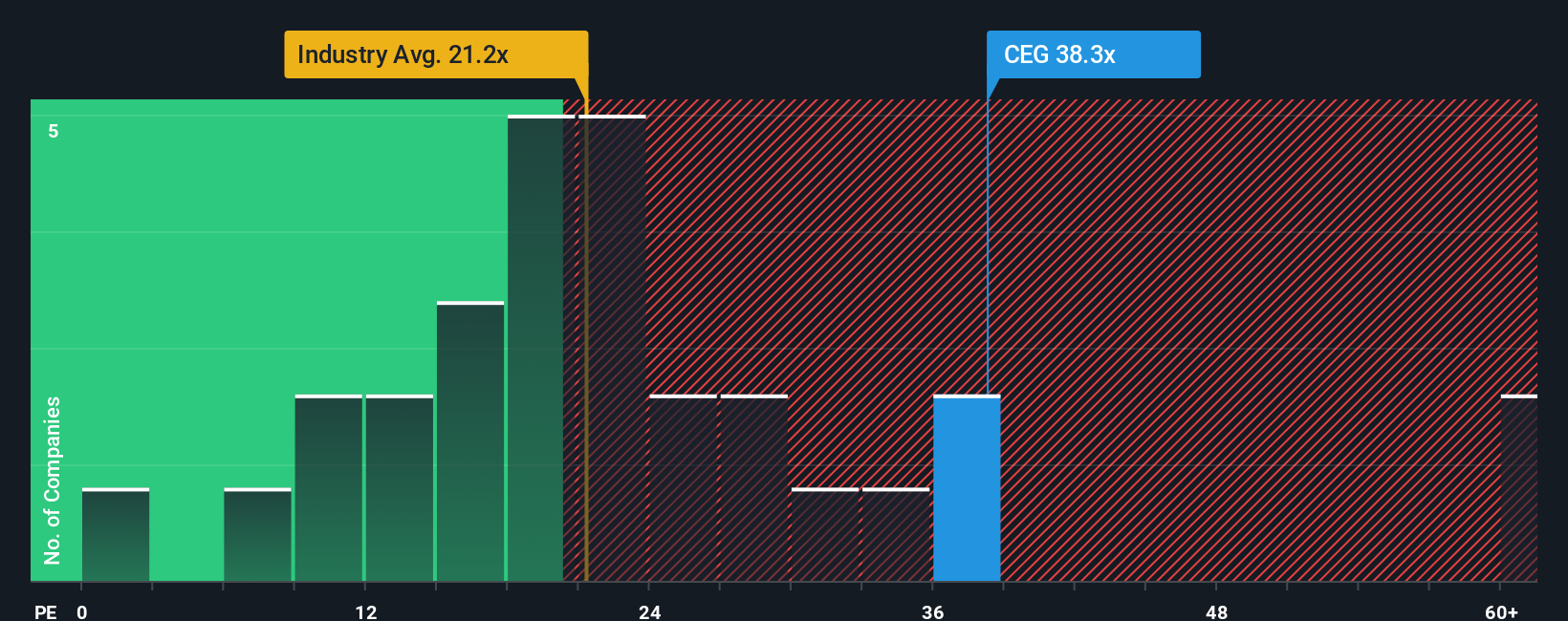

アプローチ2:コンステレーション・エナジーの価格対収益

コンステレーション・エナジーのような収益性の高い企業にとって、株価収益率(PE)はバリュエーションを測る最も効果的な方法の一つです。PEレシオは、投資家が現在の利益1ドルに対してどれだけの金額を支払っているかを理解するのに役立ち、プラスの利益を上げている企業を評価する際に特に意味を持ちます。

PEレシオが「正常」または「公正」とみなされるかは、企業の将来の成長見通しや全体的なリスクなどの要因によって異なることに注意することが重要です。期待収益成長率が高ければ高いPEレシオが正当化される一方、リスクが高ければ一般的に低い倍率が必要となる。

現在、コンステレーション・エナジーは40.36倍のPEレシオで取引されている。これは、電気事業業界平均の20.96倍を大きく上回り、同業他社平均の21.92倍よりも高い。一見すると、このプレミアムは、より広いセクターと比べて株価が割高に見えるかもしれない。

しかし、Simply Wall Stが独自に算出したコンステレーション・エナジーの「フェア・レシオ」は39.48倍である。フェア・レシオは、成長予測、利益率、企業規模、独自の事業リスクといった具体的な要素を統合しているため、業界平均や同業他社平均よりも微妙なベンチマークです。これらの要素を考慮することで、投資家にとってより調整された現実的なバリュエーション・アンカーとなる。

フェア・レシオ(39.48倍)とコンステレーションの実際のPE(40.36倍)を比較すると、株価はフェア・バリューをわずかに上回る水準にあることがわかる。この差はごくわずかであり、市場の現在の価格設定が同社の実際のプロフィールと将来性に密接に一致していることを示している。

結果妥当

PEレシオは一つのストーリーを物語っているが、本当のチャンスが別のところにあるとしたらどうだろう?インサイダーが爆発的成長に大きく賭けている1403社をご覧ください。

意思決定をアップグレード:コンステレーション・エナジーの物語を選ぼう

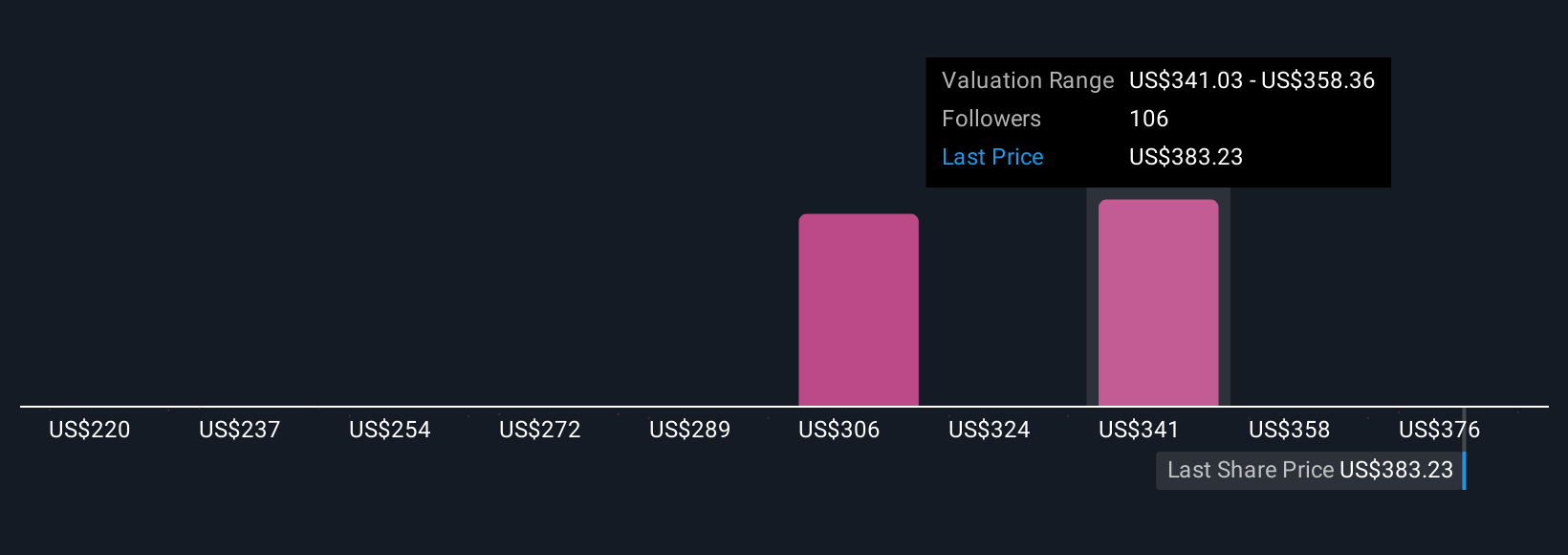

先に、バリュエーションを理解するさらに良い方法があると述べた。ナラティブとは、簡単に言えば、あなた自身の投資可能なストーリーであり、企業の将来に対するあなたの個人的見解と、公正価値や収益、利益率に関する見積もりなど、企業が達成する可能性のある明確な数字を組み合わせたアプローチです。

ストーリーは、企業の進化するストーリーをあなたの財務予測、そして正確な公正価値と結びつけることで機能する。これによって、あなたの見通しが現在の株価とどのように見合っているかを正確に知ることができる。ナラティブは簡単に作成でき、シンプリー・ウォールセントのコミュニティ・ページで共有することができます。

ナラティブを使えば、買うか売るかを決める簡単な方法が得られます。算出した公正価値と現在の市場価格を比較するだけです。静的な分析とは異なり、Narrativesは決算報告書やニュース・イベントなど新しい情報の到着に応じて動的に更新されるため、あなたの投資思考は常に現実世界の動向と歩調を合わせることができます。

例えば、コンステレーション・エナジーの場合、一部の投資家は大きな上昇を見込んでおり、野心的な成長率と利益率の予想に基づき、1株当たり393ドルという高いフェアバリューを予測している。また、慎重な見方をする投資家もおり、リスクが顕在化した場合のフェアバリューは184ドルとなる。Narrativesを使えば、独自のシナリオを簡単に採用、編集、構築することができ、より大きな確信と明確性をもって行動することができる。

あなたは、コンステレーション・エナジーのストーリーにはまだ続きがあると思いますか?私たちのコミュニティで、他の人々の意見をご覧ください!

Simply Wall Stによるこの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測のみに基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。弊社は、ファンダメンタルズ・データに基づく長期的な焦点に絞った分析をお届けすることを目的としています。 弊社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない可能性があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していません。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Constellation Energy が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.