ハワード・マークスは、株価のボラティリティを心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクである......そして、私が知っている実践的な投資家は皆心配する』と言った。 だから、ある銘柄のリスクの高さを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 重要なのは、GXOロジスティクス・インク(NYSE:GXO)が負債を抱えていることだ。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債がもたらすリスクとは?

一般的に言って、負債が現実的な問題となるのは、企業が資本調達や自らのキャッシュフローで簡単に返済できない場合だけだ。 資本主義の一部とは、失敗した企業が銀行家によって容赦なく清算される「創造的破壊」のプロセスである。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低価格で新たな株式資本を調達し、株主を恒久的に希薄化させることである。 もちろん、負債の利点は、それがしばしば安価な資本を意味することであり、特に企業の希薄化を高い収益率で再投資する能力に置き換えた場合である。 企業がどの程度の負債を使用するかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることである。

GXOロジスティクスの負債額は?

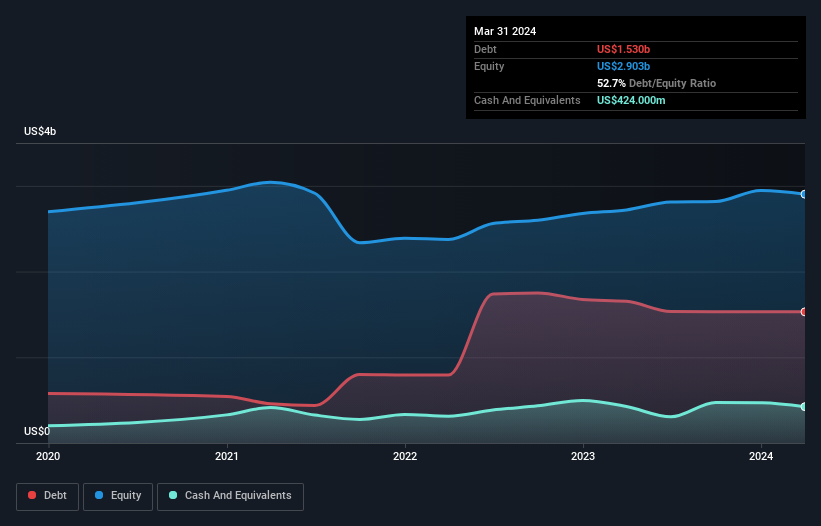

下の画像をクリックすると詳細が表示されるが、2024年3月末時点のGXO Logisticsの負債は15.3億米ドルで、1年前の16.5億米ドルから減少している。 その一方で、4億2,400万米ドルの現金があり、純負債は約11億1,000万米ドルである。

GXOロジスティクスのバランスシートの強さは?

最新の貸借対照表データを拡大すると、GXOロジスティクスには12ヶ月以内に返済期限が到来する26億3,000万米ドルの負債と、それ以降に返済期限が到来する38億5,000万米ドルの負債があることがわかる。 これらの債務を相殺するために、4億2,400万米ドルの現金と、12ヶ月以内に期限の到来する16億9,000万米ドルの債権がある。 つまり、負債総額は現金と短期債権の合計を43億7,000万米ドル上回っている。

この赤字は時価総額58億9,000万米ドルに比してかなり大きいため、株主はGXOロジスティクスの負債使途を注視する必要がある。 貸し手からバランスシートの補強を求められた場合、株主は深刻な希薄化に直面する可能性が高い。

企業の収益に対する有利子負債を評価するには、純有利子負債÷利払い・税引き・減価償却・償却前利益(EBITDA)、および利払い・税引き・償却前利益(EBIT)÷支払利息(インタレスト・カバー)を計算する。 このように、負債の絶対額と支払金利の両方を考慮する。

EBITDAに対する純負債が1.5倍、インタレストカバーが4.4倍であることから、GXOロジスティクスはおそらくかなり合理的な方法で負債を使用していると思われる。 しかし、利払いは、その負債がどの程度手頃なのかについて考えさせるに十分なものであることは確かだ。 GXOロジスティクスは昨年、EBITを2.2%伸ばした。 この数字に驚かされることはほとんどないが、負債に関してはプラスである。 負債について、バランスシートから最も多くを学ぶことは間違いない。 しかし、GXOロジスティクスが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 ですから、将来を重視するのであれば、アナリストの利益予測を示したこの無料レポートをチェックしてみてください。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要とする。 そのため、EBITが対応するフリーキャッシュフローにつながっているかどうかを見る必要がある。 直近の3年間で、GXOロジスティクスはEBITの66%に相当するフリー・キャッシュ・フローを記録している。 このフリー・キャッシュ・フローにより、同社は適切なタイミングで負債を返済できる好位置につけている。

当社の見解

我々の分析では、GXOロジスティクスのEBITからフリー・キャッシュ・フローへの転換は、同社が負債にそれほど困らないことを示すものである。 しかし、上記で指摘した他の要因はそれほど心強いものではない。 例えば、負債総額の水準は、その負債について少し神経質にさせる。 これらのデータを見ると、GXOロジスティクスの負債水準について少し慎重になる。 負債には潜在的なリターンを高めるというプラス面もあるが、株主は負債水準が株価をよりリスキーにする可能性があることを間違いなく考慮すべきと考える。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし、すべての投資リスクがバランスシートに存在するわけではない。 例えば、GXOロジスティクスには 1つの警告 サインがある。

負債を負うことなく利益を成長させるビジネスへの投資に興味があるなら、貸借対照表にネットキャッシュを持つ成長企業の 無料リストをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、GXO Logistics が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.