ハワード・マークスは、株価の変動を心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクである......そして、私が知っている実践的な投資家は皆心配する』と言った。 つまり、ある銘柄のリスクがどの程度かを考えるとき、負債を考慮する必要があるのは明らかかもしれない。 アラスカ・エア・グループ(NYSE:ALK)は、その事業において負債を使用していることがわかる。 しかし本当の問題は、この負債が会社をリスキーにしているかどうかだ。

負債がもたらすリスクとは?

負債やその他の負債は、フリーキャッシュフローや魅力的な価格での資本調達によって、その負債を容易に履行することができない場合、ビジネスにとってリスクとなる。 資本主義の一部とは、失敗した事業が銀行家によって容赦なく清算される「創造的破壊」のプロセスである。 しかし、より一般的な(しかし依然としてコストのかかる)状況は、単に負債をコントロールするために、企業が安い株価で株主を希薄化しなければならない場合である。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 私たちは、企業の負債の使用について考えるとき、まず現金と負債を一緒に見ます。

アラスカ航空グループの純負債とは?

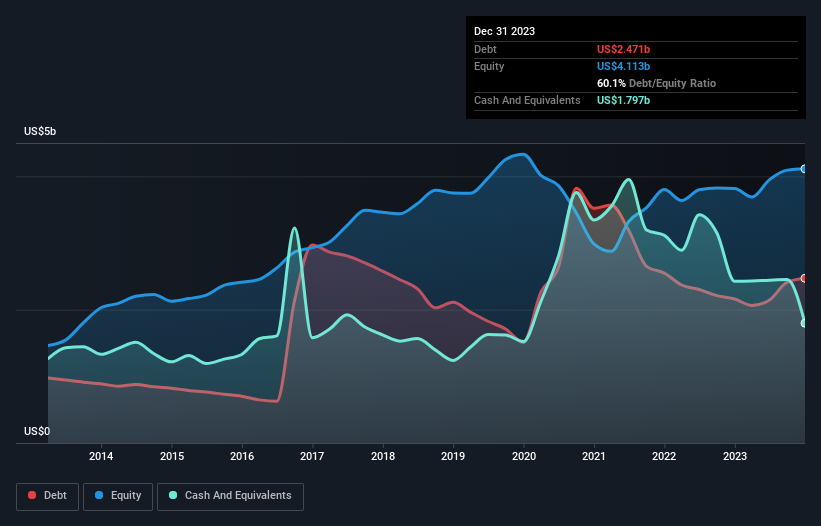

アラスカ航空グループの負債額は、2023年12月現在24億7,000万米ドルであり、1年間で21億6,000万米ドル増加している。 しかし、現金は18億米ドルあり、純負債は6億7,400万米ドルである。

アラスカ航空グループのバランスシートの強さは?

最新の貸借対照表から、アラスカ航空グループには1年以内に返済期限が到来する44億6,000万米ドルの負債と、それ以降に返済期限が到来する60億4,000万米ドルの負債があることがわかる。 これと相殺される形で、同社には18億米ドルの現金と、12ヶ月以内に期限が到来する3億8,300万米ドルの債権がある。 つまり、負債は現金と短期債権の合計より83億2,000万米ドル多い。

この赤字は、49億9,000万米ドルの同社に影を落とし、まるで凡人の上にそびえ立つ巨像のようだ。 だから、株主はこの件を注意深く見守る必要がある。 結局のところ、アラスカ・エア・グループは、債権者が返済を要求した場合、おそらく大規模な資本増強が必要になるだろう。

アラスカ・エア・グループは、利益に対する負債水準を知るために、主に2つの比率を使っている。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレストカバー)です。 従って、減価償却費の有無にかかわらず、利益に対する負債を考慮します。

アラスカ航空グループの純負債はEBITDAのわずか0.53倍である。 また、EBITDAは支払利息の58.4倍であり、支払利息を容易にカバーしている。 そのため、超保守的な負債の使い方にはかなり寛容である。 幸いなことに、アラスカ航空グループは昨年、EBITを4.6%伸ばした。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、アラスカ航空グループが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけである。 そこで私たちは、EBITがどれだけフリー・キャッシュフローに変換されているかを常にチェックしている。 過去2年間、アラスカ航空グループは大量の現金を消費した。 これは成長のための支出の結果かもしれないが、負債をはるかにリスキーなものにしている。

当社の見解

一見したところ、アラスカ航空グループのEBITからフリー・キャッシュフローへの転換は、この銘柄について私たちを微妙な気持ちにさせる。 しかし、少なくともEBITで支払利息をカバーできていることは頼もしい。 全体として、アラスカ航空グループには十分な負債があり、バランスシートには現実的なリスクがあると言える。 すべてがうまくいけば、それはリターンを押し上げるはずだが、その反面、負債によって永久的な資本損失のリスクが高まる。 私たちがバランスシートから負債について最も多くを学んでいることは間違いない。 しかし、すべての投資リスクがバランスシートの中にあるわけではない。 例を挙げよう: アラスカ・エア・グループには、注意すべき1つの警告サインが ある。

それでもなお、堅固なバランスシートを持つ急成長企業に興味があるのなら、当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Alaska Air Group が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.