チャーリー・マンガーが支援した)伝説のファンドマネージャー、リー・ルーがかつて『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 つまり、賢い投資家たちは、企業の危険性を評価する際、負債(通常倒産に関与する)が非常に重要な要素であることを知っているようだ。 重要なのは、ハブ・グループ(NASDAQ:HUBG)が負債を抱えていることだ。 しかし本当の問題は、この負債が会社を危険なものにしているかどうかだ。

負債がもたらすリスクとは?

借入金は、新たな資本やフリー・キャッシュ・フローで返済することが困難になるまで、ビジネスを支援する。 最終的に、負債返済の法的義務を果たすことができなければ、株主は何も手にすることができない。 このような事態はあまり一般的ではありませんが、負債を抱えた企業が貸し手から窮迫した価格での資本調達を余儀なくされ、株主が恒久的に希薄化するケースはよく見られます。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 企業がどの程度の負債を使用しているかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることである。

ハブグループの負債額は?

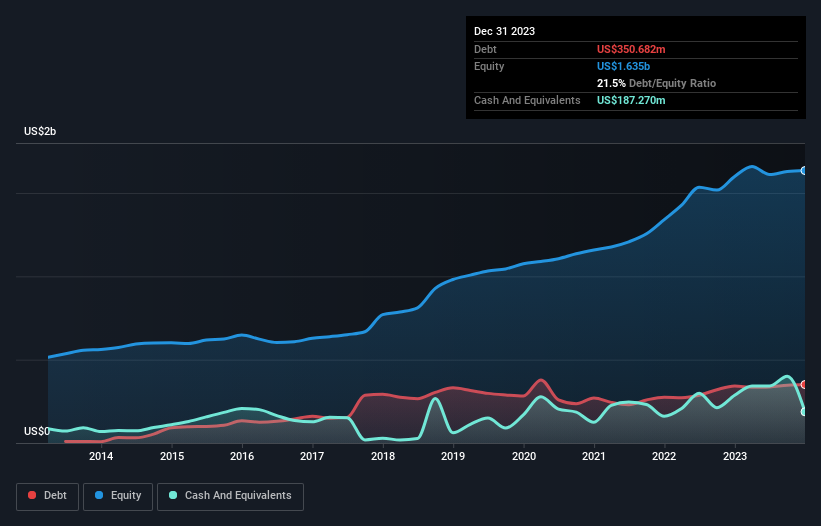

下記の通り、2023年12月現在、ハブ・グループの負債額は3億5,070万米ドルで、前年とほぼ同じである。グラフをクリックすると詳細がご覧いただけます。 しかし、1億8,730万米ドルの現金もあり、純負債は1億6,340万米ドルである。

ハブグループのバランスシートの健全性は?

最後に報告された貸借対照表によると、ハブ・グループの12ヶ月以内の支払期限は6億5,820万米ドル、12ヶ月超の支払期限は6億4,320万米ドルであった。 これらの債務を相殺するために、1億8,730万米ドルの現金と、12ヶ月以内に期限が到来する6億360万米ドルの債権がある。 つまり、負債が現金と(短期)債権の合計を5億1,060万米ドル上回っている。

公開されているハブ・グループの株式は総額27億5,000万米ドルの価値があるため、このレベルの負債が大きな脅威になるとは考えにくい。 しかし、バランスシートの強さは時間の経過とともに変化する可能性があるため、注視する価値はあると考える。

私たちは、純有利子負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割った数値と、EBIT(利払い・税引き・償却前利益)がどれだけ容易に支払利息をカバーできるか(インタレスト・カバー)を計算することで、企業の収益力に対する負債負担を測定している。 したがって、減価償却費の有無にかかわらず、利益に対する有利子負債を検討する。

ハブグループの純負債はEBITDAのわずか0.42倍。 また、EBITは60.0倍であり、支払利息を容易にカバーしている。 だから、象がネズミに脅かされるのと同じように、負債によって脅かされることはないと言える。 実際、ハブ・グループの救いは負債残高の少なさである。 業績が悪化すると、貸し手との関係が険悪になることがある。 貸借対照表から負債について最もよくわかるのは間違いない。 しかし、ハブ・グループが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷徹な現金だけである。 そこで私たちは、EBITがどれだけフリー・キャッシュフローに変換されているかを常にチェックしている。 直近の3年間で、ハブ・グループはEBITの73%に相当するフリー・キャッシュ・フローを記録しており、フリー・キャッシュ・フローが利子と税金を除いたものであることを考えると、これは通常の水準である。 フリー・キャッシュ・フローが利子と税金を除いたものであることを考えれば、この冷徹なキャッシュは、負債を減らしたいときに減らせることを意味する。

当社の見解

ハブ・グループのEBIT成長率は、今回の分析では実質的なマイナスであった。 特に、その金利カバー率には目を見張るものがある。 このようなデータ・ポイントを考慮すると、ハブ・グループは負債レベルを管理するのに適した立場にあると思われる。 とはいえ、その負担は十分に重いため、株主の皆様には注視していただくことをお勧めしたい。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし結局のところ、どの企業もバランスシートの外に存在するリスクを含みうる。 こうしたリスクを見つけるのは難しい。どの企業にもあるものだが、 ハブ・グループには 知っておくべき 警告サインが1つ ある。

結局のところ、純負債のない企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長実績あり)にアクセスできる。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Hub Group が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.