チャーリー・マンガーが支援した)伝説的なファンドマネジャーのリー・ルーが、かつて『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 負債過多は破滅につながる可能性があるからだ。 グラブ・ホールディングス・リミテッド(NASDAQ:GRAB)のバランスシートには負債がある。 しかし、この負債は株主にとって懸念事項なのだろうか?

負債はいつ問題になるのか?

負債は、事業が新たな資本やフリーキャッシュフローで返済に困るまで、事業を支援する。 資本主義の一部とは、失敗した事業が銀行家によって容赦なく清算される「創造的破壊」のプロセスである。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 もちろん、負債もビジネス、特に資本の重いビジネスにおいては重要な手段となりうる。 私たちは、企業の負債の使用について考えるとき、まず現金と負債を一緒に見ます。

Grabホールディングスの負債額は?

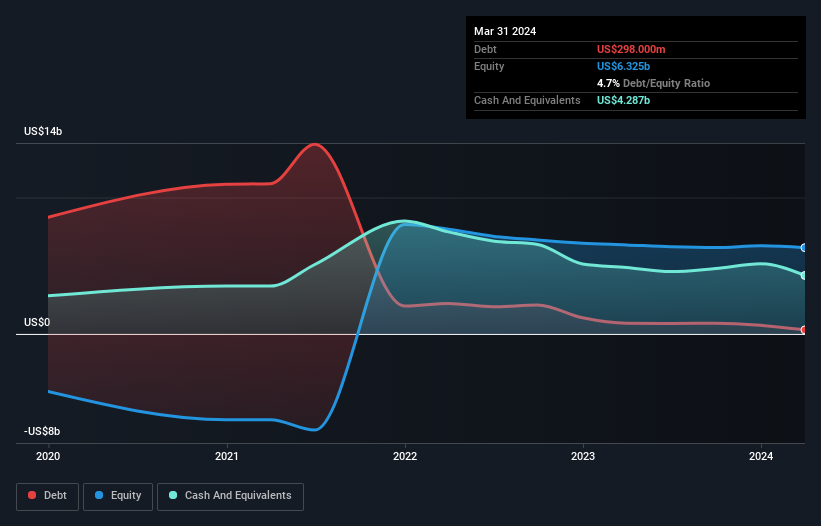

下の画像をクリックすると詳細が見られますが、2024年3月末時点のGrab Holdingsの負債は2億9,800万米ドルで、1年前の7億8,100万米ドルから減少しています。 しかしその一方で、42億9000万米ドルの現金があり、39億9000万米ドルのネット・キャッシュ・ポジションがある。

グラブ・ホールディングスの負債について

最後に報告された貸借対照表によると、グラブ・ホールディングスは12ヶ月以内に14億8,000万米ドルの負債を抱え、12ヶ月を超えて3億8,400万米ドルの負債を抱える。 一方、現金は42億9,000万米ドル、1年以内に期限の到来する債権は4億9,500万米ドル相当である。 つまり、流動資産は負債総額を29億2,000万米ドル上回っている。

グラブ・ホールディングスのバランスシートに潤沢な流動性があることは、負債の保守的な管理を示唆している。 資産が豊富なため、貸し手とトラブルになる可能性は低い。 簡単に言えば、Grab Holdingsが負債よりも多くの現金を持っているという事実は、間違いなく負債を安全に管理できることを示している。 負債について貸借対照表から最もよくわかるのは間違いない。 しかし、Grab Holdingsが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 だから、あなたが将来に焦点を当てている場合は、アナリストの利益予測を示すこの無料レポートをチェックすることができます。

昨年、Grab HoldingsはEBITレベルでは黒字ではなかったが、収益を44%増の25億米ドルに伸ばすことができた。 運が良ければ、同社は黒字への道を成長させることができるだろう。

Grabホールディングスのリスクは?

グラブ・ホールディングスは過去12ヶ月間、金利税引前利益(EBIT)が赤字であったが、1億3,800万米ドルのプラスのフリーキャッシュフローを生み出した。 つまり、赤字ではあるが、ネットキャッシュを考慮すると、短期的なバランスシートのリスクはそれほど大きくないようだ。 昨年度の収益成長率が44%であったことを考慮すれば、同社が軌道に乗っている可能性は十分にあると思われる。 トップラインの急成長が、株にとってあらゆる病を癒すことは間違いない。 グラブ・ホールディングスのようなリスクの高い企業については、私は常に長期的な利益と収益の動向を注視したい。幸いなことに、クリックすると利益、収益、営業キャッシュフローのインタラクティブなグラフを見ることができる。

すべてが終わってみれば、負債を必要としない企業に注目する方が簡単な場合もある。読者は今すぐ、純負債ゼロの成長株リストに 100%無料でアクセスできる。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Grab Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.