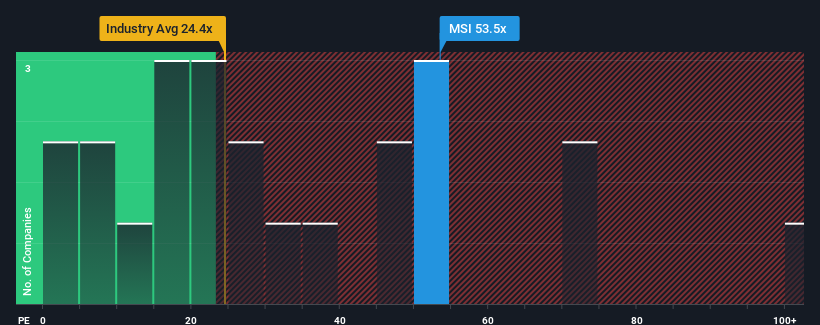

米国の半数近くの企業の株価収益率(PER)が19倍を下回っているとき、モトローラ・ソリューションズ社(NYSE:MSI)はPER53.5倍で、完全に避けるべき銘柄と考えるかもしれない。 とはいえ、この高いPERに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要がある。

モトローラ・ソリューションズは、平均してある程度の成長を遂げている他社に比べて収益が低下しているため、最近の追跡調査は芳しくない。 業績が大幅に回復すると予想する株主が多いため、PERが暴落せずに済んでいるのかもしれない。 もしそうでないなら、既存株主は株価の存続可能性に極めて神経質になっているかもしれない。

モトローラ・ソリューションズの成長トレンドは?

Motorola SolutionsのようなPERが妥当とみなされるためには、企業が市場をはるかに上回る必要があるという仮定が内在している。

昨年度の業績を振り返ってみると、同社の利益は7.6%減少している。 3年間のEPS成長率は合計でまだ26%と注目に値するため、長期的には好調であった同社に水を差す結果となった。 従って、この好調を維持したいところだが、株主は中期的な利益成長率におおよそ満足していることだろう。

将来に目を移すと、同社を担当する12人のアナリストの予想では、今後3年間は毎年20%の増益が見込まれている。 市場予想が年率11%にとどまる中、同社はより強い業績が期待できる。

この情報により、モトローラ・ソリューションズが市場と比べて高いPERで取引されている理由がわかる。 投資家の多くは、将来の力強い成長を期待し、株価を高く買おうとしているようだ。

モトローラ・ソリューションズのPERの結論

株価収益率(PER)は、特定の業界では価値を測る指標としては劣るという議論もあるが、強力な景況感指標にはなり得る。

予想通り、モトローラ・ソリューションズのアナリスト予想を調べたところ、その優れた業績見通しが高いPERに寄与していることが分かった。 現段階では、投資家は収益悪化の可能性がPERの引き下げを正当化できるほど大きくないと見ている。 このような状況では、近い将来に株価が大きく下落することは考えにくい。

リスクについては常に考えるべきだ。 モトローラ・ソリューションズの注意すべき3つの兆候を 紹介しよう。

最初に出会ったアイデアだけでなく、優れた企業を探すようにすることが重要だ。そこで、最近の収益成長が著しい(そしてPERが低い)興味深い企業の 無料リストを覗いてみよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Motorola Solutions が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.