ウォーレン・バフェットは、『ボラティリティはリスクと同義ではない。 だから、ある銘柄のリスクの高さを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 重要なのは、ヒューレット・パッカード・エンタープライズ社(NYSE:HPE)が負債を抱えていることだ。 しかし、株主は負債の使用を心配すべきなのだろうか?

負債がもたらすリスクとは?

借入金は、新たな資本やフリー・キャッシュ・フローで返済が困難になるまで事業を支援する。 最終的に、会社が負債返済の法的義務を果たすことができなければ、株主は何も手にすることができない。 しかし、より一般的な(しかし、依然として高価な)状況は、会社が単に負債をコントロールするために安い株価で株主を希釈化しなければならない場合である。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 負債水準を検討する際には、まず現金と負債水準の両方を合わせて検討する。

Hewlett Packard Enterpriseの純負債とは?

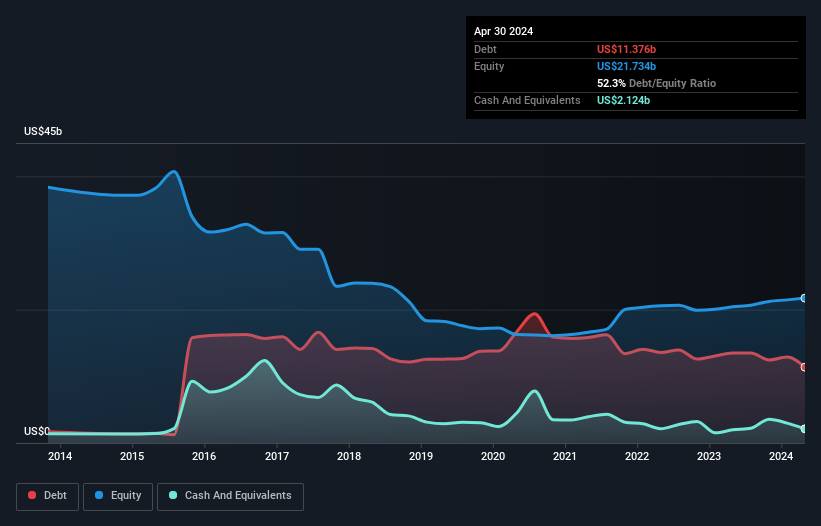

以下の通り、ヒューレット・パッカード・エンタープライズの2024年4月時点の負債は114億米ドルで、前年の135億米ドルから減少している。 一方、21.2億米ドルの現金があり、純負債は約92.5億米ドルである。

ヒューレット・パッカード・エンタープライズのバランスシートの強さは?

最新の貸借対照表データによると、ヒューレット・パッカード・エンタープライズの負債は、1年以内に238億米ドル、それ以降に142億米ドルの返済期限が到来する。 これらの債務を相殺するために、同社は21億2,000万米ドルの現金と12ヶ月以内に支払期限の到来する38億4,000万米ドルの債権を保有している。 つまり、合計320億米ドルの負債が現金と短期債権を上回っている。

この赤字は同社の時価総額248億米ドルを上回っていることから、株主は子供が初めて自転車に乗るのを見守る親のように、ヒューレット・パッカード・エンタープライズの債務残高を注視すべきだと考える。 同社がバランスシートを早急に一掃しなければならないシナリオでは、株主は大規模な希薄化を被る可能性が高いと思われる。

企業の収益に対する負債を評価するため、純有利子負債÷利払い・税引き・減価償却・償却前利益(EBITDA)、および利払い・税引き・償却前利益(EBIT)÷支払利息(インタレスト・カバー)を計算する。 この方法では、債務の絶対額と支払金利の両方を考慮します。

ヒューレット・パッカード・エンタープライズの純負債はEBITDAの1.9倍と非常に合理的な水準にあるが、昨年のEBITは支払利息をわずか3.4倍でカバーしている。 同社は多額の減価償却費を計上しているようで、EBITDAは間違いなく収益の寛大な尺度であるため、負債の負担は見た目よりも重いのかもしれない。 残念なことに、ヒューレット・パッカード・エンタープライズのEBITは過去4四半期で10%減少している。 このペースで収益が減少し続ければ、負債を処理するのは5歳以下の子ども3人を連れて高級レストランに行くよりも難しくなるだろう。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、ヒューレット・パッカード・エンタープライズが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 プロフェッショナルの考えを知りたい方は、アナリストの利益予測に関するこの無料レポートが面白いかもしれない。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 そのため、EBITが対応するフリーキャッシュフローにつながっているかどうかを見る必要がある。 直近の3年間で、ヒューレット・パッカード・エンタープライズはEBITの80%に相当するフリーキャッシュフローを記録した。 このフリー・キャッシュ・フローにより、同社は、適切な場合に負債を返済するのに有利な立場にある。

当社の見解

率直に言って、ヒューレット・パッカード・エンタープライズのEBIT成長率と負債総額を維持してきた実績の両方が、その負債水準にむしろ不安を抱かせる。 しかし、良い面もある。EBITからフリー・キャッシュ・フローへの転換は良い兆候であり、我々を楽観的にさせる。 上記の要因を総合的に考えると、ヒューレット・パッカード・エンタープライズの負債は、同社を少しリスキーにしているように思われる。 そのようなリスクを好む人もいるが、私たちは潜在的な落とし穴を念頭に置いている。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 例えば、以下のようなケースだ: ヒューレット・パッカード・エンタープライズについて、注意すべき3つの警告サインを 見つけた。

結局のところ、純債務のない企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長の実績あり)にアクセスできます。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Hewlett Packard Enterprise が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.