チャーリー・マンガーが支援した)伝説のファンドマネージャー、リー・ルーがかつて『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 つまり、賢い投資家たちは、企業の危険性を評価する際に、倒産につきものの負債が非常に重要な要素であることを知っているようだ。 CTSコーポレーション(NYSE:CTS)が事業で負債を使用していることはわかる。 しかし、株主は負債の使用を心配すべきなのだろうか?

負債が危険な場合とは?

借金はビジネスの成長を助けるツールだが、もしビジネスが貸し手に返済できなければ、そのビジネスは貸し手の言いなりになってしまう。 最悪の場合、債権者への支払いができなくなった企業は倒産する可能性がある。 しかし、より一般的な(しかし、まだ高価な)状況は、企業が単に負債を制御するために安い株価で株主を希釈化しなければならない場合である。 しかし、希薄化に取って代わることで、負債は、高い収益率で成長に投資するための資本を必要とする企業にとって、極めて優れた手段となり得る。 負債水準を検討する際には、まず現金と負債水準の両方を合わせて検討する。

CTSの純負債は?

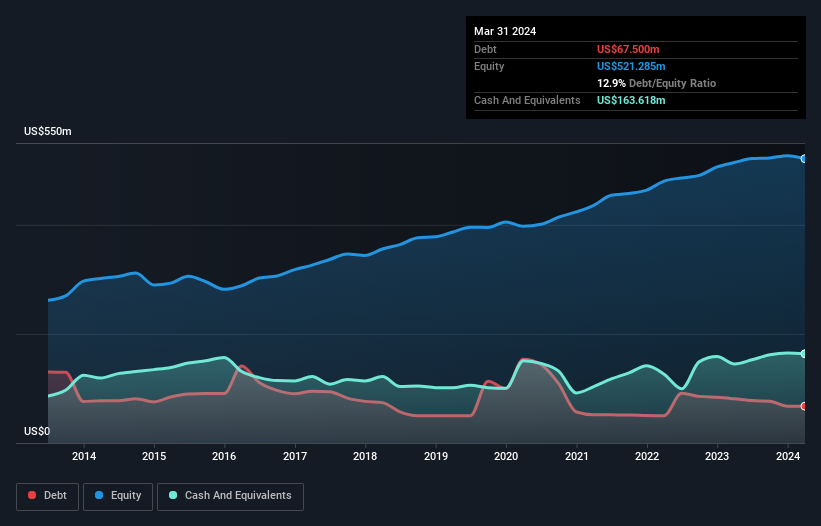

下記の通り、CTSは2024年3月時点で6,750万米ドルの負債を抱えており、前年の8,090万米ドルから減少している。 しかしその一方で、1億6,360万米ドルの現金があり、9,610万米ドルの純現金ポジションとなっている。

CTSのバランスシートの健全性は?

直近の貸借対照表から、CTSには1年以内に返済期限が到来する9,590万米ドルの負債と、それ以降に返済期限が到来する1億1,560万米ドルの負債があることがわかる。 一方、現金は1億6,360万米ドルあり、1年以内に期限の到来する債権は8,070万米ドル相当である。 つまり、流動資産は負債総額を3,270万米ドル上回っている。

この黒字は、CTSが保守的なバランスシートを持っていることを示唆しており、おそらくそれほど苦労せずに負債をなくすことができるだろう。 簡潔に言えば、CTSはネットキャッシュを誇っており、重い負債を抱えていないと言ってよい!

もし経営陣が昨年のEBIT23%減の二の舞を防げなければ、CTSにとって負債負担の軽重が重要になるかもしれない。 負債を返済するとなると、利益の減少は、砂糖入りのソーダが健康に役立つのと同じくらい役に立たない。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし、CTSが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 そこで、将来に焦点を当てるのであれば、アナリストの利益予測を示したこの無料レポートをご覧いただきたい。

なぜなら、企業は紙の利益では負債を支払えないからだ。 CTSの貸借対照表にはネット・キャッシュがあるかもしれないが、利息・税引き前利益(EBIT)をフリー・キャッシュ・フローにどれだけ変換できるかは興味深い。 過去3年間、CTSはEBITの97%に相当するフリー・キャッシュ・フローを記録した。 これは、通常予想されるよりも強力なものである。

まとめ

企業の負債を調査するのは常に賢明なことだが、この場合、CTSには9,610万米ドルのネット・キャッシュがあり、バランスシートも良好である。 その上、EBITの97%をフリー・キャッシュ・フローに転換し、8,200万米ドルをもたらしている。 従って、CTSの負債使途に問題はない。 他の多くの指標よりも、1株当たり利益がどれくらいのペースで伸びているかを追跡することが重要だと考えている。なぜなら、本日、CTSの1株当たり利益の履歴をインタラクティブなグラフで無料で見ることができるからです。

結局のところ、純債務のない企業に注目した方が良いことが多い。そのような企業(すべて利益成長実績あり)の特別リストにアクセスできる。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、CTS が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.