スーパーマイクロコンピュータ(NASDAQ:SMCI)の先週の堅調な業績報告は、投資家を圧倒した。 当社の分析によると、懸念材料となりそうな根本的要因がいくつか見つかった。

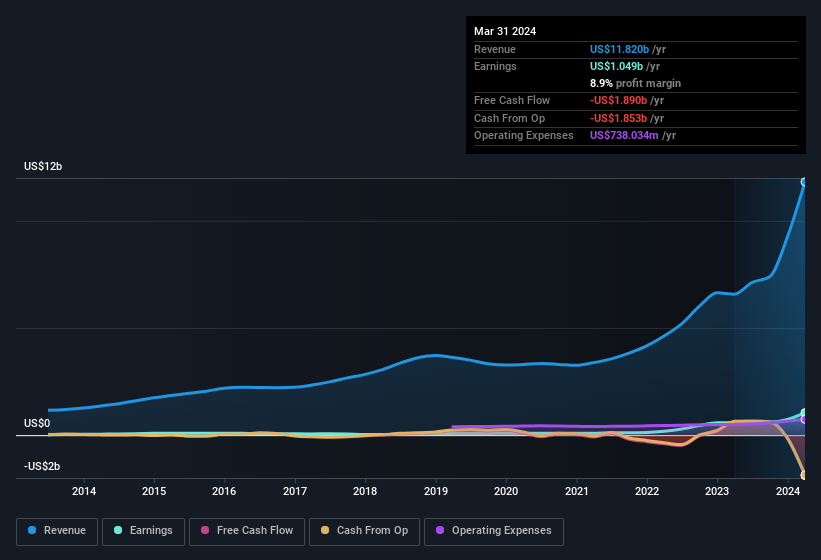

スーパーマイクロコンピュータの収益に対するキャッシュフローの検証

多くの投資家はキャッシュフローから発生比率を聞いたことがないと思いますが、これは実際に、ある期間中に企業の利益がどれだけフリーキャッシュフロー(FCF)によって裏付けられているかを測る有用な指標です。 分かりやすく言えば、この比率は純利益からFCFを差し引き、その数字をその期間の会社の平均営業資産で割ったものである。 この比率は、企業の利益がFCFをどれだけ上回っているかを示している。

その結果、発生比率がマイナスであれば企業にとってプラスであり、プラスであればマイナスである。 プラスの発生比率を心配すべきという意味ではないが、発生比率がむしろ高い場合は注目に値する。 というのも、発生比率が高いと、利益が減少したり、利益が伸びなかったりする傾向があるという学術的な研究もあるからだ。

2024年3月期のスーパーマイクロコンピュータの発生主義比率は0.91であった。 統計的に言えば、これは将来の収益にとって実質的なマイナスである。 つまり、その間に同社はフリー・キャッシュフローを1円も生み出していない。 昨年1年間のフリーキャッシュフローは、前述の利益10億5,000万米ドルとは対照的に、19億米ドルのマイナスとなった。 スーパーマイクロコンピュータが1年前に6億800万米ドルのプラスのFCFを生み出したことは注目に値する。 注目すべきは、同社が新株を発行したため、既存株主が希薄化し、将来の利益に対する株主の取り分が減少したことである。 株主にとって良いニュースは、スーパーマイクロコンピュータの発生比率が昨年はかなり改善したことである。 株主は、今期の利益に対するキャッシュフローの改善を期待すべきである。

アナリストが将来の収益性についてどのような予測をしているのか、気になるところだろう。 幸いなことに、ここをクリックすると、アナリストの予測に基づく将来の収益性を示すインタラクティブなグラフを見ることができる。

一株当たりのリターンの可能性を理解するためには、企業が株主をどれだけ希薄化しているかを考慮することが不可欠である。 実際、スーパーマイクロコンピュータは、新株を発行することで、過去12ヶ月間に発行株式数を12%増加させた。 そのため、1株あたりが受け取る利益は少なくなっている。 希薄化を無視して純利益を祝うのは、大きなピザの一切れを手に入れたからといって喜ぶようなもので、ピザが何切れにも切り分けられたという事実を無視するようなものだ。 ここをクリックすると、スーパーマイクロコンピュータのEPSチャートを見ることができます。

希薄化はスーパーマイクロコンピュータの一株当たり利益(EPS)にどのような影響を与えているか?

スーパーマイクロコンピュータは過去3年間、年率1,051%の増益を記録しています。 これに対し、一株当たり利益は同期間で999%しか増加していない。 また、昨年1年間の利益の79%増は一見して印象的だ。 しかし、それに比べてEPSは同期間に74%しか増加していない。 つまり、希薄化が株主に少なからず影響を与えていることがわかる。

長期的には、一株当たり利益の伸びは株価の伸びを生むはずだ。 だから、スーパーマイクロコンピュータがEPSを持続的に成長させることができれば、株主にとってプラスになることは間違いない。 しかし、利益が増加しても一株当たり利益が横ばい(あるいは減少)であれば、株主はあまりメリットを感じないかもしれない。 そのため、企業の株価が伸びるかどうかを評価することを目的とするのであれば、長期的には純利益よりもEPSの方が重要であると言える。

スーパーマイクロコンピュータの利益パフォーマンスに関する当社の見解

結局のところ、スーパーマイクロコンピュータは利益をキャッシュフローと一致させることができず、希薄化によって一株当たり利益の伸びが純利益の伸びに遅れをとっている。 これらすべてを考慮すると、スーパーマイクロコンピュータの利益は、おそらくその持続可能な収益性のレベルについて過大な印象を与えていると言えるだろう。 ビジネスとしてのスーパーマイクロコンピュータをもっと知りたいなら、同社が直面しているリスクを認識することが重要だ。 当社の投資分析では、Super Micro Computerは4つの警告サインを示しており、そのうちの2つは懸念事項であることに留意してください...

この記事では、利益数値の有用性を損なう可能性のある多くの要因を見てきた。 しかし、企業に対する意見を伝える方法は他にもたくさんある。 例えば、自己資本利益率が高いことを良好なビジネス経済性の表れと考える人は多いし、インサイダーが買っている銘柄を探す「フォロー・ザ・マネー」を好む人もいる。 少し調べる必要があるかもしれないが、自己資本利益率の高さを 誇る企業の 無料 コレクションや、 インサイダーが買っている銘柄のリストが役に立つかもしれない。

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Super Micro Computer が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.