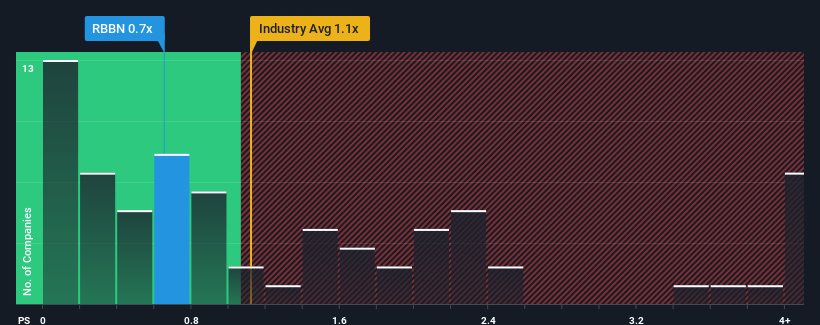

リボンコミュニケーションズ(NASDAQ:RBBN)のPER(株価純資産倍率)0.7倍は、米国の通信業界のPER(株価純資産倍率)中央値が約1.1倍である中、特筆に値すると考える人は多くないだろう。 とはいえ、投資家が明確な機会や高価なミスを無視する可能性があるため、説明なしにP/Sを無視するのは賢明ではない。

リボン・コミュニケーションズのP/Sは株主にとって何を意味するのか?

リボンコミュニケーションズは、このところ収益の伸びが他社に劣り、相対的に低迷している。 そのため、P/Sレシオの下落を抑えている。 もしそうでないなら、既存株主は株価の存続可能性に少し神経質になっているかもしれない。

アナリストが、リボン・コミュニケーションズの将来が業界と比較してどのような位置づけにあるかを知りたいとお考えですか?そのような場合は、当社の無料 レポートをご利用ください。収益成長指標はP/Sについて何を語っているか?

P/Sレシオを正当化するためには、リボン・コミュニケーションズは業界並みの成長を遂げる必要があります。

まず、過去1年間を振り返ってみると、同社の収益成長はほとんど見られなかった。 この成長率の低さは、同社の3年間の業績(売上高2.1%減)という不名誉な数字には何の役にも立たなかった。 したがって、最近の収益の伸びは同社にとって望ましくないものであったと言ってよい。

同社を担当する4人のアナリストによれば、今後の1年間で、売上高は3.6%増加すると予想されている。 業界では2.0%の成長が予測されているため、同社はそれに匹敵する収益が期待できる。

この情報により、リボン・コミュニケーションズが業界とほぼ同じP/Sで取引されている理由がわかる。 どうやら株主は、同社が低姿勢を保っている間、ただ持ち続けることに安住しているようだ。

最終結論

特定の業界では、株価売上高倍率は価値を測る尺度としては劣るという議論もあるが、強力な景況感指標にはなり得る。

リボンコミュニケーションズの収益成長予測を見ると、両指標が業界平均に近いため、P/Sはほぼ予想通りである。 現在の株主は、将来の収益がサプライズをもたらすことはないと確信しているため、P/Sに満足している。 総合的に考えて、P/Sと収益予想に大きなショックがなければ、近い将来、株価がどちらかの方向に強く動くとは考えにくい。

例えば、 リボンコミュニケーションズには2つの警告サイン (と 私たちを少し不安にさせる1つ)がある。

これらのリスクによってRibbon Communicationsに対するご意見を再考されるのであれば、当社の対話型優良株リストをご覧になり、他にどのような銘柄があるかお分かりください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Ribbon Communications が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.