ハーモニック・インク(NASDAQ:HLIT)の株主は、株価が27%下落し、前期の好業績を帳消しにするという、非常に荒い月となったことを喜ばないだろう。 報われるどころか、過去12ヶ月間すでに保有していた株主は、現在32%の株価下落の上に座っている。

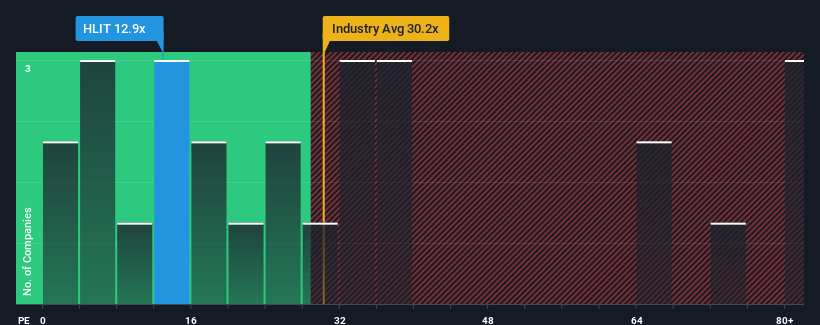

株価が大幅に下落したとはいえ、米国の約半数の企業の株価収益率(PER)が17倍を超えていることを考えると、PER12.9倍のハーモニックはまだ魅力的な投資先といえるかもしれない。 ただし、PERが限定的なのは何か理由があるかもしれないので、額面通り受け取るのは賢明ではない。

ハーモニックは確かに、他の多くの企業が業績を後退させている中、増益を続けており、最近の業績は好調だ。 好調な業績が大幅に悪化すると予想する人が多いのは、おそらくPERを抑制している市場よりも多いのかもしれない。 もしこの会社が好きなら、そうならないことを願うだろう。

ハーモニックに成長はあるか?

PERを正当化するためには、Harmonicは市場を引き離すような伸び悩みの成長を遂げる必要がある。

昨年度の利益成長率を見てみると、同社は181%という驚異的な伸びを記録している。 それでも、EPSは3年前と比べてトータルでほとんど上がっておらず、理想的とは言えない。 つまり、その間の収益成長という点では、同社は複雑な結果になっているように見える。

将来に目を移すと、同社を担当する5人のアナリストの予想では、今後1年間の収益成長率は54%減となり、マイナス圏に突入する。 市場が11%の成長を予測している中で、これは残念な結果だ。

これを考慮すれば、ハーモニックのPERが他社の大半を下回るのは理解できる。 しかし、収益の縮小が長期的に安定したPERにつながるとは考えにくい。 弱い見通しが株価の重荷となっているため、この株価を維持するだけでも難しいかもしれない。

要点

ハーモニックの株価が軟化していることは、PERがかなり低い水準にあることを意味する。 一般的に、投資判断の際に株価収益率を深読みしないよう注意したい。

予想通り、ハーモニックのアナリスト予想を調べたところ、収益縮小見通しが低PERの一因となっていることがわかった。 現段階では、投資家は収益改善の可能性が、高いPERを正当化するほど大きくないと感じている。 このような状況では、近い将来に株価が大きく上昇するとは考えにくい。

とはいえ、ハーモニックは当社の投資分析で2つの警告サインを示しており、そのうちの1つは無視できない。

PERに興味をお持ちの方は、力強い収益成長と低いPERを持つ他の企業の 無料コレクションをご覧ください。

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTech評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Harmonic が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.