ハワード・マークスは、株価の乱高下を心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクである......そして、私の知る実践的な投資家は皆、心配するものである』と言った。 だから、ある銘柄のリスクの高さを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 他の多くの企業と同様に、シスコシステムズ社(NASDAQ:CSCO)も負債を利用している。 しかし、この負債は株主にとって懸念事項なのだろうか?

負債はいつ問題になるのか?

一般的に言えば、負債が本当に問題となるのは、企業が資本調達や自身のキャッシュフローで簡単に返済できない場合のみである。 最終的に、会社が負債返済の法的義務を果たせない場合、株主は何も手にすることができなくなる。 このような事態はあまり一般的ではありませんが、負債を抱えた企業が貸し手から苦しい価格での増資を余儀なくされ、株主が恒久的に希薄化するケースはよく見られます。 しかし、希薄化の代わりに、高い収益率で成長に投資するための資金を必要とする企業にとって、負債は非常に優れた手段となり得る。 負債水準を検討する際には、まず現金と負債水準の両方を合わせて検討します。

シスコシステムズの負債額は?

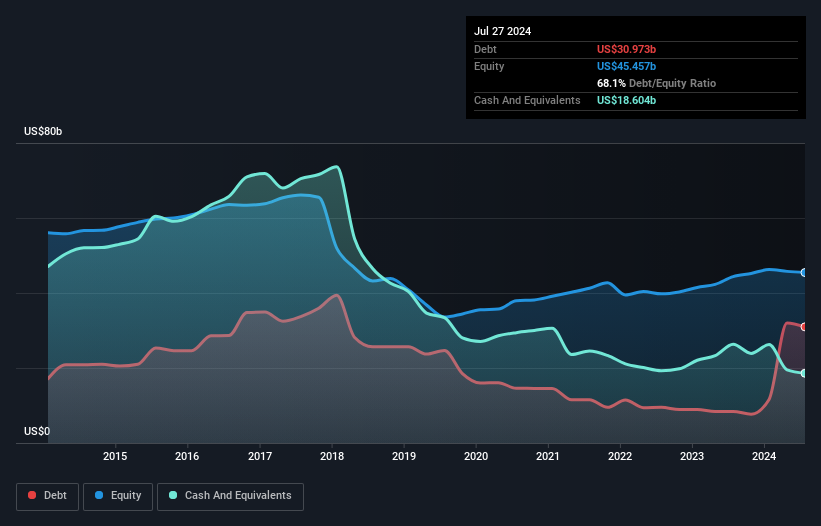

下記の通り、2024年7月末時点のシスコシステムズの負債額は310億米ドルで、1年前の84億3,000万米ドルから増加しています。詳細は画像をクリックしてください。 しかし、これを相殺する186億米ドルの現金があり、純負債は約124億米ドルとなる。

シスコシステムズのバランスシートの強さは?

最新の貸借対照表データによると、シスコシステムズには1年以内に返済期限が到来する406億米ドルの負債があり、それ以降に返済期限が到来する384億米ドルの負債がある。 これらの債務を相殺するために、同社は186億米ドルの現金と、12ヶ月以内に期限が到来する100億米ドルの債権を保有している。 つまり、合計503億米ドルの負債が現金と短期債権を上回っている。

シスコシステムズの時価総額は2,317億米ドルと非常に大きいため、必要性が生じれば、バランスシートを改善するために現金を調達できる可能性は非常に高い。 しかし、それでも債務返済能力を注意深く見る価値はある。

企業の収益に対する有利子負債を評価するため、純有利子負債をEBITDA(利払い前・税引き前・減価償却前利益)で割り、EBIT(利払い前・税引き前利益)を支払利息(インタレスト・カバー)で割って計算する。 したがって、減価償却費の有無にかかわらず、利益に対する負債を考慮します。

シスコシステムズのEBITDAに対する負債比率は0.81と低い。 また、驚くべきことに、純負債があるにもかかわらず、過去12ヶ月間、実際に支払わなければならなかった利息よりも多くの利息を受け取っている。 つまり、同社は鉄板焼きの名シェフが料理を作るように負債を処理できると言っていい。 一方、シスコシステムズのEBITは昨年1年間で16%減少した。 このような収益減少が続けば、同社は窮地に陥る可能性がある。 貸借対照表から負債について最もよくわかるのは間違いない。 しかし、シスコシステムズが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関するこの無料レポートが興味深いでしょう。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけである。 そのため、EBITがフリーキャッシュフローにどれだけ裏付けられているかをチェックする価値がある。 過去3年間、シスコ・システムズはEBITの98%に相当するフリー・キャッシュ・フローを記録しており、これは通常予想されるよりも強力である。 これは、通常予想されるよりも強力なものである。

当社の見解

良いニュースは、シスコシステムズがEBITで支払利息をカバーする能力を実証したことである。 しかし、EBIT成長率が逆効果であることは認めざるを得ない。 これらのことを考慮すると、シスコ・システムズは現在の負債水準を快適に処理できるように思われる。 プラス面では、このレバレッジは株主リターンを高めることができるが、潜在的なマイナス面は損失のリスクが高まることであり、バランスシートを監視する価値がある。 長期的には、株価は一株当たり利益に追随する傾向があるため、シスコシステムズに興味がある方は、ここをクリックして一株当たり利益の履歴をインタラクティブなグラフで確認するとよいだろう。

負債を負うことなく利益を成長させるビジネスへの投資に興味がある方は、貸借対照表にネットキャッシュを持つ成長企業の 無料リストをご覧ください。

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Cisco Systems が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.