クリアフィールド社(NASDAQ:CLFD)の株価25%上昇は何を物語っているか?

クリアフィールド社(NASDAQ:CLFD)の株価は先月、25%という素晴らしい上昇を記録し、非常に好調だった。 しかし、株価は過去12ヶ月でまだ2.4%下落しているため、先月の利益は株主を丸儲けさせるには十分ではなかった。

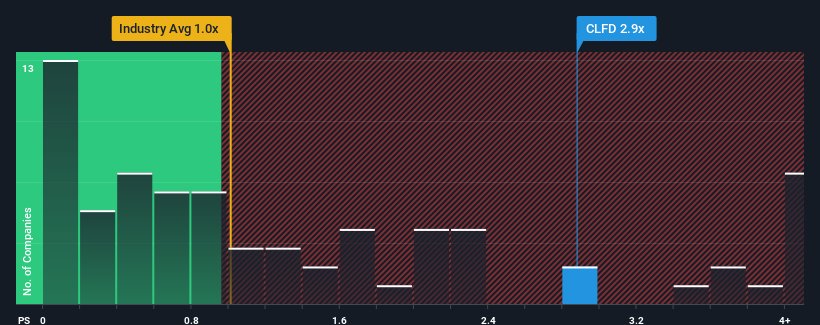

米国の通信業界のほぼ半数の企業のP/Sレシオが1倍以下であることを考えると、クリアフィールドは2.9倍の株価対売上高レシオ(または「P/S」)で研究する価値のない銘柄だと思われても仕方がないだろう。 しかし、P/Sがこれほど高いのには何か理由があるかもしれないので、額面通りに受け取るのは賢明ではない。

クリアフィールドの最近の業績は?

クリアフィールドの収益は、他のほとんどの企業がプラスの収益成長をしているのに対し、最近は後退しているため、もっと良くなっている可能性がある。 低迷する収益が大幅に回復することを多くの人が期待しているため、P/Sが暴落せずに済んでいるのかもしれない。 もしそうでなければ、既存株主は株価の存続可能性について非常に神経質になっているかもしれない。

同社に対するアナリストの予想の全貌が知りたいですか?それなら、クリアフィールドの無料 レポートを ご覧ください。クリアフィールドの収益成長の傾向は?

P/Sレシオを正当化するためには、クリアフィールドは業界を上回る目覚ましい成長を遂げる必要があります。

振り返ってみると、昨年はトップラインが44%減少し、悔しい結果となった。 しかし、直近の3年間では、短期的な業績には不満が残るものの、全体としては65%の増収という素晴らしい結果を残している。 紆余曲折はあったが、それでも最近の増収は同社にとって十分すぎるほどだったと言えるだろう。

今後の見通しに目を向けると、4人のアナリストの予測では、来年は売上高が3.2%減少し、収益が減少するはずである。 業界では4.1%の成長が予測されており、これは残念な結果だ。

この点を考慮すると、クリアフィールドのP/Sが同業他社と拮抗しているのは興味深い。 どうやら同社の投資家の多くは、アナリスト集団の悲観論を否定し、いくら高くても株を手放したくないようだ。 大胆な投資家だけが、こうした収益減少がいずれ株価に重くのしかかり、この株価が持続可能なものだと考えるだろう。

クリアフィールドのP/Sは投資家にとって何を意味するか?

クリアフィールドのP/Sは、株価が力強く上昇しているため、上昇傾向にある。 PERの威力はバリュエーションではなく、現在の投資家心理と将来への期待を測るものである。

クリアフィールドは現在、減収が予想される企業としては、予想よりはるかに高いPERで取引されている。 このように収益減少が見込まれる場合、株価もそれに追随し、高いP/Sが妥当な範囲に戻るリスクがあると思われる。 こうした状況が著しく改善されない限り、株主にとっては厳しい時期になるだろう。

また、投資前に考慮すべき重要なリスク要因は他にもあり、クリアフィールドの注意すべき兆候を1つ発見した。

Clearfieldのビジネスの強さに確信が持てない場合は、当社の対話型ビジネスファンダメンタルズ銘柄リストで、あなたが見逃しているかもしれない他の企業を探してみてはいかがだろうか。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Clearfield が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version.