バークシャー・ハサウェイのチャーリー・マンガーが支援する外部ファンド・マネージャー、リー・ルー氏は、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言って、それを骨抜きにしない。 事業が破綻するときには負債が絡んでくることが多いので、企業のリスクの高さを検討するときにバランスシートを考慮するのは当然のことだ。 重要なのは、アップル社(NASDAQ:AAPL)が負債を抱えていることだ。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

なぜ負債がリスクをもたらすのか?

新たな資本やフリー・キャッシュ・フローで返済が困難になるまで、負債はビジネスを支援する。 最終的に、企業が負債返済の法的義務を果たすことができなければ、株主は何も手にすることができない。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低い価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 もちろん、成長資金を調達するために負債を利用する企業も数多くあり、そのような場合にも悪影響は生じない。 企業がどれだけの負債を使うかを考える際にまずすべきことは、現金と負債を合わせて見ることである。

アップルの負債額は?

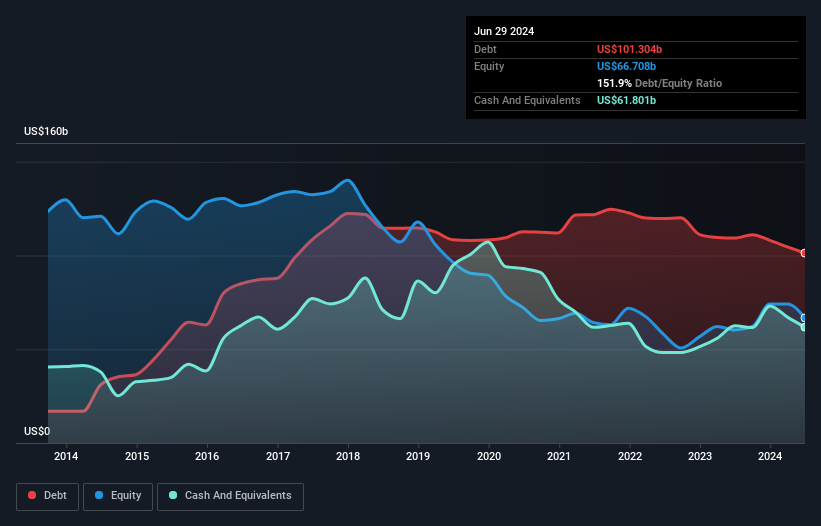

下記の通り、アップルは2024年6月時点で1,013億米ドルの負債を抱えており、前年の1,093億米ドルから減少している。 しかし、618億米ドルの現金もあり、純負債は395億米ドルである。

アップルのバランスシートは健全か?

最後に報告された貸借対照表によると、アップルには12ヶ月以内に返済期限が到来する負債が1,316億米ドル、12ヶ月を超えて返済期限が到来する負債が1,333億米ドルあった。 これを相殺するために、アップルは618億米ドルの現金と432億米ドルの12ヶ月以内に返済期限の到来する債権を保有している。 つまり、負債が現金と(短期)債権の合計を1,599億米ドル上回っている。

アップルの時価総額が3.44兆米ドルという巨大なものであることを考えると、これらの負債が大きな脅威となるとは考えにくい。 しかし、バランスシートの強さは時間の経過とともに変化する可能性があるため、注視する価値はあると考える。 実質的に純負債を持たないアップルの負債負担は実に軽い。

私たちは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったものと、利払い・税引き前利益(EBIT)が支払利息をどれだけ簡単にカバーできるか(インタレスト・カバー)を計算することによって、企業の収益力に対する負債負担を測定しています。 この方法では、負債の絶対額と支払金利の両方を考慮する。

アップルのEBITDAに対する純負債の比率は0.30と低い。 また、そのEBITは659倍であり、支払利息を容易にカバーしている。 そのため、我々はその超保守的な負債の使用についてかなりリラックスしている。 良いニュースは、アップルが12ヶ月間でEBITを7.5%増加させたことである。 貸借対照表から負債について最もよくわかるのは間違いない。 しかし、アップルが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけである。 そこで私たちは、EBITがどれだけフリーキャッシュフローに変換されるかを常にチェックしている。 過去3年間、アップルのフリー・キャッシュ・フローはEBITの89%に達し、予想以上に堅調だった。 このことは、もしそうすることが望ましいのであれば、負債を返済するのに有利なポジションにある。

我々の見解

幸いなことに、アップルの利子カバー率は非常に高く、有利子負債に対して優位に立っていることを示唆している。 さらに、EBITからフリー・キャッシュフローへの転換もその印象を裏付けている! ズームアウトしてみると、アップルは負債を非常に合理的に使っているように見える。 負債にはリスクが伴うが、賢く使えば株主資本に対するリターンを高めることもできる。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし、すべての投資リスクが貸借対照表にあるわけではありません。 例えば、アップルには 2つの警告サインが ある。

結局のところ、純債務から解放された企業に焦点を当てた方が良いことが多い。そのような企業の特別リスト(すべて利益成長の実績あり)にアクセスできる。無料です。

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Apple が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.