スノーフレーク・インク(NYSE:SNOW)の株価は、先月だけで33%上昇し、最近の勢いを維持している。 残念なことに、先月1ヶ月の利益は昨年1年間の損失を埋めるには程遠く、その間株価はまだ16%下落している。

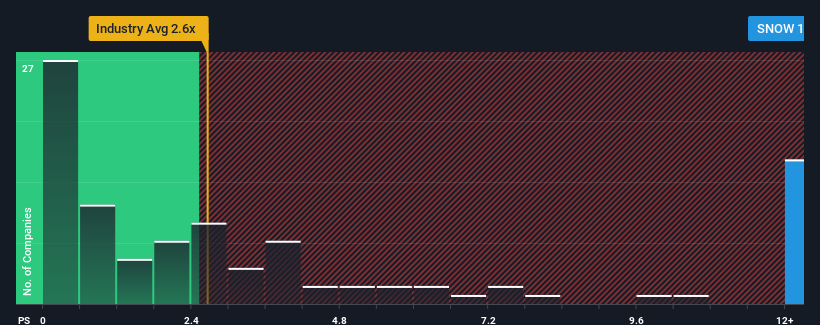

米国IT業界のほぼ半数の企業のP/Sが2.6倍以下であることを考えれば、株価が16.2倍であるスノーフレークを敬遠するのも無理はない。 しかし、P/Sがかなり高いのには理由があるかもしれず、それが妥当かどうかを判断するにはさらなる調査が必要だ。

スノーフレークの最近の業績は?

ここ最近、ほとんどの他社を凌ぐ収益成長で、スノーフレークは比較的好調に推移している。 好調な収益が続くと多くの人が予想しているようで、P/Sが上昇している。 しかし、そうでない場合、投資家は株価を高く買いすぎてしまうかもしれない。

アナリストが、スノーフレークの将来が業界と比較してどのような位置づけにあるかを知りたいですか?そのような場合は、当社の無料 レポートが最適です。スノーフレークに十分な収益成長が見込まれるか?

スノーフレークのような急なP/Sを見て本当に安心できるのは、会社の成長が業界を明らかに上回る軌道に乗っている時だけだ。

振り返ってみると、昨年は同社のトップラインに異例の30%増をもたらした。 喜ばしいことに、過去12ヶ月間の成長により、売上高は3年前と比較して合計で233%増加した。 したがって、株主はこうした中期的な収益成長率を間違いなく歓迎しただろう。

展望に目を向けると、同社をウォッチしているアナリストの推定では、今後3年間は年率24%の成長が見込まれる。 一方、他の業界は年率13%の成長にとどまると予想されており、その魅力は著しく低い。

この情報により、スノーフレークが業界と比べて高いP/Sで取引されている理由がわかる。 投資家の多くは、この力強い将来の成長を期待し、株価を高く買おうとしているようだ。

要点

スノーフレークの株価は最近力強い上昇を見せ、P/Sを押し上げるのに大いに役立っている。 一般的に、私たちは売上高株価比率の使用を、市場が企業の全体的な健全性についてどう考えているかを確認するために限定することを好む。

雪印メグミルクを調べてみると、将来の収益が好調なため、P/Sレシオは高水準を維持している。 株主は同社の将来の収益に自信を持っており、それがP/Sを支えているようだ。 こうした状況が変わらない限り、株価を強力にサポートし続けるだろう。

例えば、 スノーフレークには3つの警告サイン (および 無視できない1つ)がある。

過去に堅実な業績成長を遂げた企業がお好みであれば、力強い業績成長を遂げ、PERが低い他の企業の 無料コレクションをご覧になることをお勧めする。

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTech評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Snowflake が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.