すでに好調に推移しているにもかかわらず、Similarweb Ltd.(NYSE:SMWB)の株価は、過去30日間で35%上昇し、勢いを増している。 さらに振り返ってみると、この1年で株価が69%も上昇しているのは心強い。

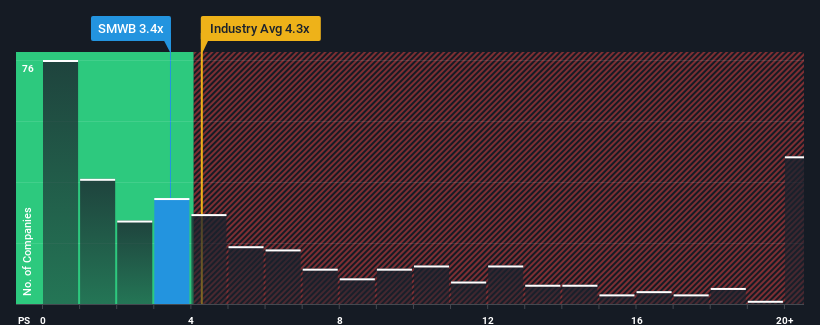

株価は急騰しているが、SimilarwebのP/Sレシオは3.4倍で、米国のソフトウェア業界のP/Sレシオの中央値も4.3倍に近いからだ。 これは眉唾ではないかもしれないが、もしP/Sレシオが妥当でなければ、投資家は潜在的な機会を逃すか、迫り来る失望を無視することになりかねない。

Similarwebの最近の業績は?

Similarwebは最近、他の企業よりも収益が伸びていないため、業績が良くなっている可能性がある。 1つの可能性は、投資家がこの収益不振の業績が好転すると考えているため、P/Sレシオが緩やかであるということだ。 しかし、もしそうでないなら、投資家は株価に高い金額を支払うことになるかもしれない。

同社のアナリスト予想に関する全体像を知りたいですか?それなら、Similarwebの無料 レポートを ご覧ください。Similarwebの収益成長はどのように推移していますか?

SimilarwebのようなP/Sレシオが妥当とみなされるためには、企業が業界と同程度でなければならないという前提があります。

昨年度の収益成長率を検証してみると、同社は13%の価値ある増加を記録している。 これは、過去3年間の合計で133%の増収を見た前の優れた期間に裏打ちされたものである。 というわけで、同社がその間に収益を伸ばすという素晴らしい仕事をしてきたことを確認することから始めることができる。

展望に目を向けると、同社に注目している6人のアナリストの予測では、今後3年間は年率14%の成長が見込まれる。 これは、より広範な業界の年率15%の成長予測に近い。

この点を考慮すると、SimilarwebのP/Sが同業他社と拮抗しているのも納得がいく。 どうやら株主は、同社が低姿勢を保っている間、ただ持ちこたえることに安住しているようだ。

SimilarwebのP/Sに関する結論

Similarwebは、堅調な株価上昇によって、P/Sを同業他社と並ぶ水準に戻し、人気を取り戻しつつあるようだ。株価売上高倍率は、株を買うかどうかの決定的な要因になるべきではないが、収益期待のバロメーターとしてはかなり有能だ。

Similarwebの収益成長予測を見ると、両指標が業界平均に近いため、P/Sはほぼ予想通りである。 現在のところ、株主は将来の収益がサプライズをもたらすことはないと確信しているため、P/Sに満足している。 すべての状況が一定であれば、株価が大幅に変動する可能性はかなり低い。

投資前に考慮すべき重要なリスク要因は他にもあり、私たちはSimilarwebの注意すべき警告サインを1つ発見した。

過去の業績が堅調に伸びている企業がお好みであれば、業績が好調でPERが低い他の企業の 無料 コレクションをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Similarweb が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.