モデルN(NYSE:MODN)は負債が多すぎる?

デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることである』。 だから、ある銘柄のリスクの高さを考えるとき、負債を考慮する必要があるのは明らかかもしれない。 モデルN社(NYSE:MODN)は貸借対照表に負債を抱えている。 しかし、株主は負債の使用を心配すべきなのだろうか?

なぜ負債がリスクをもたらすのか?

借金は企業の成長を助けるツールだが、もし企業が貸し手に返済する能力がなければ、その企業は貸し手の言いなりになってしまう。 最終的に、会社が法的な債務返済義務を果たせなければ、株主は何も手にすることができない。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低い価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 もちろん、負債もビジネス、特に資本の重いビジネスにおいては重要な手段となり得る。 負債水準を検討する際には、まず現金と負債水準の両方を合わせて検討する。

モデルNの負債額は?

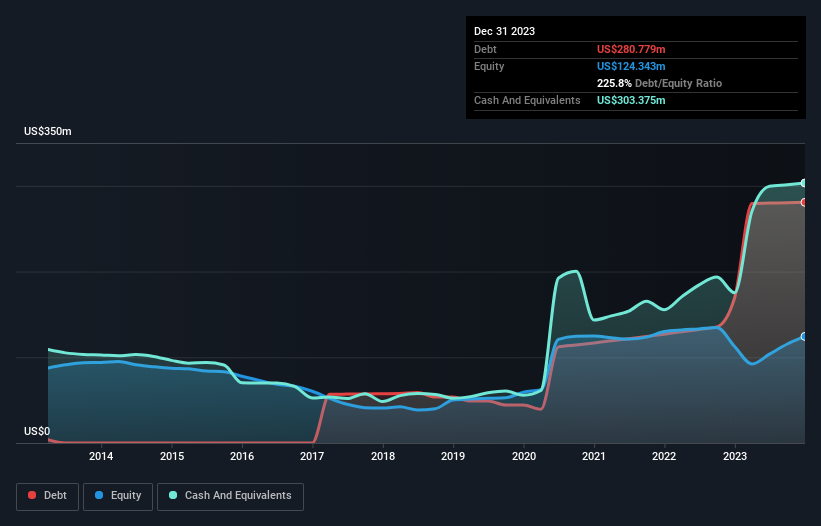

下の図をクリックすると過去の数字が見られますが、2023年12月現在、モデルNは2億8,080万米ドルの負債を抱えており、1年間で1億6,940万米ドル増加しています。 しかし、貸借対照表では3億340万米ドルの現金を保有しているので、実際には2,260万米ドルのネット・キャッシュがある。

モデルNの負債

最新の貸借対照表から、Model Nには1年以内に返済期限が到来する1億300万米ドルの負債と、それ以降に返済期限が到来する2億9,060万米ドルの負債があることがわかる。 これらの債務を相殺するために、3億340万米ドルの現金と12ヶ月以内に支払期限の到来する8,310万米ドルの債権がある。 つまり、負債総額と短期流動資産はほぼ完全に一致している。

モデルNの規模を考慮すると、流動資産と負債総額のバランスはとれているようだ。 11億1,000万米ドルの同社が資金繰りに苦しんでいるとは考えにくいが、それでもバランスシートを監視する価値はあると思われる。 注目に値する負債がある一方で、モデルNは負債よりも現金が多いため、負債を安全に管理できると我々は確信している。 バランスシートは、負債を分析する際に注目すべき分野であることは明らかだ。 しかし、モデルNが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

12ヶ月間で、モデルNは2億5,400万米ドルの収益を計上し、12%の増益となった。 この成長率は我々の好みからすると少し遅いが、世界を作るにはあらゆるタイプが必要だ。

モデルNのリスクは?

モデルNはEBIT(金利・税引前利益)レベルでは赤字だが、実際には4,300万米ドルのプラスのフリーキャッシュフローを生み出した。 そのため、それを額面通り受け取り、ネット・キャッシュの状況を考慮すれば、短期的にはリスクが高すぎるとは考えられない。 収益が伸び悩んでいるため、この事業に対する熱意を高めるには、プラスのEBITを見る必要がある。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし結局のところ、どの企業にもバランスシートの外に存在するリスクがある。 例えば、私たちはNモデルに2つの警告サインを発見した。

それでもなお、堅固なバランスシートを持つ急成長企業に興味があるのなら、遅滞なくネットキャッシュ成長株のリストをチェックしよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Model N が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version.