CI&T Inc.(NYSE:CINT)の株価は先月29%の上昇を記録し、非常に好調だ。 悪いニュースは、この30日間で株価が回復した後でも、株主は昨年1年間で約9.7%水面下にいることだ。

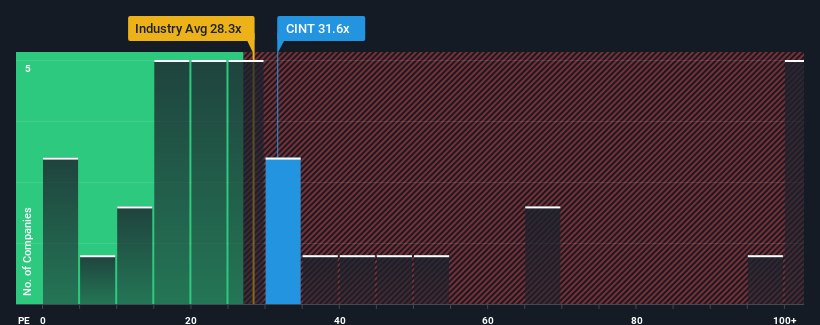

CI&Tの株価収益率(PER)は31.6倍で、PER17倍以下の企業が約半数を占め、PER9倍割れもザラにある米国市場と比較すると、今は売り優勢に見えるかもしれない。 しかし、PERがかなり高いのには理由があるのかもしれず、それが妥当かどうかを判断するにはさらなる調査が必要だ。

CI&Tの最近の収益縮小は市場予想通りである。 厳しい市場環境にもかかわらず、同社の業績が前向きに強化されると予想する人が多いため、PERが下がらないのかもしれない。 そうでなければ、特別な理由もなく高い株価を支払っていることになる。

高いPERについて、成長指標は何を物語っているのか?

CI&TのPERは、非常に力強い成長が期待され、重要な点として市場よりもはるかに優れた業績を上げる企業にとって典型的なものだろう。

まず振り返ってみると、昨年の一株当たり利益の伸びは1.7%減と期待外れで、興奮するようなものではなかった。 その結果、3年前の収益も全体で28%減少している。 というわけで、残念ながら、この間、同社は収益を伸ばすという素晴らしい仕事をしてこなかったと認めざるを得ない。

現在、同社をフォローしている9人のアナリストによれば、今後3年間のEPSは毎年39%上昇すると予想されている。 一方、他の市場では毎年9.9%ずつしか伸びないと予想されており、魅力に欠けていることがわかる。

この情報により、CI&Tが市場と比べて高いPERで取引されている理由がわかる。 投資家の多くは、この力強い将来の成長を期待し、株価を高く買おうとしているようだ。

CI&TのPERに関する結論

株価の高騰により、CI&TのPERも高騰している。 株価収益率だけで株を売るべきかどうかを判断するのは賢明ではないが、会社の将来性を判断する実用的な指針にはなる。

CI&Tが高いPERを維持しているのは、予想成長率が市場予想よりも高いからだ。 現在、株主は将来の収益が脅かされていないと確信しているため、このPERに満足している。 このような状況では、近い将来に株価が大きく下落することは考えにくい。

その他多くの重要なリスク要因は、会社の貸借対照表に記載されている。 CI&Tの無料バランスシート分析では、6つの簡単なチェックで主なリスクの多くを評価することができる。

もちろん、いくつかの優良候補を見れば、素晴らしい投資先が見つかるかもしれない。そこで、強い成長実績を持ち、低PERで取引されている企業の 無料リストを覗いてみよう。

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、CI&T が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.