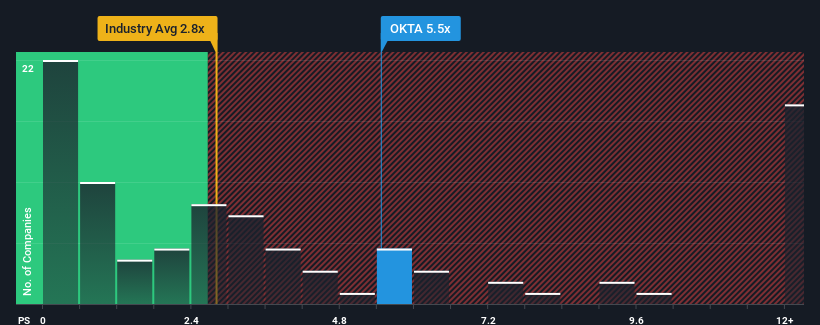

米国のIT業界のほぼ半数の企業の株価売上高比率(PER)が3倍を下回っていることを見ると、オクタ・インク(NASDAQ:OKTA)のPER5.5倍は強い売りシグナルを発しているように見える。 しかし、P/Sがかなり高いのには理由があるかもしれず、それが正当かどうかを判断するにはさらなる調査が必要だ。

OktaのP/Sは株主にとって何を意味するのか?

Oktaは最近、他の企業よりも収益を伸ばしており、確かに良い仕事をしている。 P/Sが高いのは、投資家がこの好調な収益が続くと考えているからだろう。 しかし、そうでない場合、投資家は株価を高く買いすぎてしまうかもしれない。

同社のアナリスト予想に関する全体像を知りたいですか?Oktaの無料 レポートを ご覧ください。Oktaの収益成長の傾向は?

OktaのようなP/Sレシオが妥当と見なされるためには、企業が業界をはるかに上回る必要があるという前提があります。

昨年度の収益成長率を見てみると、同社は17%という驚異的な伸びを記録している。 喜ばしいことに、直近の12ヶ月間の成長により、収益は3年前と比較して合計で120%も増加している。 従って、最近の収益成長は同社にとって見事なものだと言っていいだろう。

同社を担当するアナリストによれば、今後3年間は毎年12%の増収が見込まれている。 一方、他の業界は毎年13%ずつ拡大すると予測されており、大きな違いはない。

このような情報から、オクタが業界と比べて高いP/Sで取引されていることは興味深い。 ほとんどの投資家は、かなり平均的な成長予想を無視し、この銘柄へのエクスポージャーを得るために高い金額を支払っても構わないと考えているようだ。 とはいえ、このレベルの収益成長はいずれ株価を押し下げる可能性が高いため、さらなる利益を得るのは難しいだろう。

オクタのP/Sに関する結論

株価収益率だけで株を売却すべきかどうかを判断するのは賢明ではありませんが、会社の将来性を判断する実用的な指針にはなります。

Oktaの収益が業界全体と同程度に成長すると予測されていることから、Oktaは現在、予想よりも高いP/Sで取引されていると思われます。 業界と同水準の収益成長が見込まれる場合、P/Sが長期的に上昇するとは考えられません。 これは、株主の投資をリスクにさらし、潜在的な投資家は不必要なプレミアムを支払う危険性がある。

また、投資前に考慮すべき重要なリスク要因は他にもあり、私たちはOktaについて注意すべき1つの警告サインを発見しました。

利益を上げている強力な企業があなたの心をくすぐるなら、低PERで取引されている(しかし利益を伸ばすことができることが証明されている)興味深い企業の 無料リストをチェックすることをお勧めします。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Okta が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.