エクスペンシファイ・インク(NASDAQ:EXFY)の株を保有している人は、株価がこの30日間で25%回復したことに安堵しているだろうが、投資家のポートフォリオに与えた最近のダメージを修復するには、このまま推移する必要がある。 しかし先月は、過去1年間で76%下落した株価を改善することはほとんどできなかった。

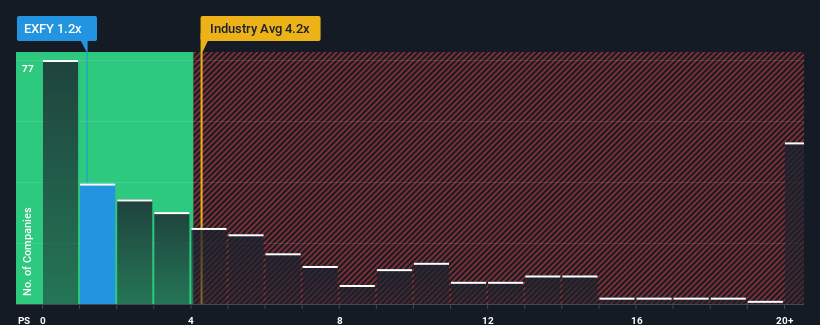

米国のソフトウェア業界では、P/Sレシオが4.2倍を超える企業が半数近くあり、12倍を超えるP/Sも珍しくないからだ。 しかし、P/Sがかなり低いのには理由があるかもしれず、それが妥当かどうかを判断するにはさらなる調査が必要である。

Expensifyのパフォーマンス

Expensifyは最近、収益の減少が、平均的に収益がある程度伸びている他の企業と比べて劣っているため、うまく追跡できていない。 おそらく、投資家が力強い収益成長の見込みがないと考えているため、P/Sは低いままなのだろう。 もしあなたがまだ同社を気に入っているなら、そうでないことを望み、人気がないうちに株を手に入れる可能性があるだろう。

同社のアナリスト予想に関する全貌を知りたいですか?Expensifyに関する 当社の無料 レポートが 、今後の見通しを明らかにするのに役立ちます。収益予測は低いP/Sレシオと一致するか?

Expensifyのような低いP/Sを見て本当に安心できるのは、会社の成長が業界に決定的に遅れをとっている時だけでしょう。

まず振り返ってみると、昨年の同社の収益成長は11%減と期待外れで、興奮するようなものではなかった。 それでも、過去12ヶ月の売上はともかく、3年前と比較すると71%もの増収となっている。 つまり、この間、多少の不調はあったにせよ、同社は概して非常にうまく収益を伸ばしてきたということを確認することから始めよう。

見通しに目を向けると、今後3年間は毎年3.4%の成長が見込まれる。 一方、他の業界は年率15%の成長が見込まれており、こちらの方が魅力的であることがわかる。

この情報を見れば、エクスペンシファイが業界より低いP/Sで取引されている理由がわかる。 どうやら多くの株主は、同社があまり豊かでない将来を見据えている可能性がある中、持ち続けることに抵抗があったようだ。

最終結論

Expensifyの株価はかなり上昇したが、P/Sはまだ低い。 株価売上高倍率は、株を買うかどうかの決定的な要因であるべきではないが、収益期待のバロメーターとしてはかなり有能である。

Expensifyが低いPERを維持しているのは、予想成長率が予想通り業界全体より低いという弱点があるからだ。 今のところ株主は、将来の収益がおそらく嬉しいサプライズをもたらさないことを認めているため、低いP/Sを受け入れている。 このような状況では、近い将来株価が大きく上昇するとは考えにくい。

他にもリスクがあることを忘れてはならない。例えば、私たちは Expensifyの注意すべき4つの警告サインを 特定した。

これらのリスクがExpensifyに対するあなたの意見を再考させるのであれば、私たちの対話型優良株リストを探索し、他にどんな銘柄があるのかを知りましょう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Expensify が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容についてご心配ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version.