デイブ・インク(NASDAQ:DAVE)の株価は、先月だけで25%上昇し、最近の勢いを維持している。 この30日間は、昨年1年間で676%の上昇を記録した株価の頂点に立つサクラであり、壮観としか言いようがない。

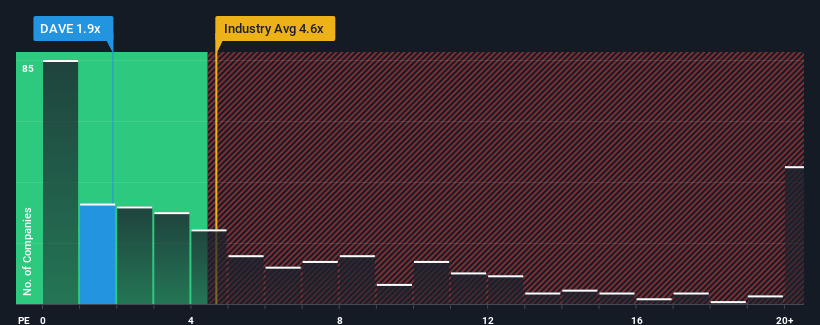

株価は急騰しているが、デイブは現時点でも1.9倍の株価対売上高(P/S)レシオで非常に強気なシグナルを送っているのかもしれない。 とはいえ、P/Sを大幅に引き下げたことに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要がある。

デイブのP/Sは株主にとって何を意味するのか?

ここ最近、ほとんどの他社を凌ぐ収益成長で、デーブは比較的好調に推移している。 おそらく市場は今後の収益が急降下すると予想しており、それがP/Sを抑えているのだろう。 もしそうでないなら、既存株主は今後の株価の方向性についてかなり楽観的になる理由がある。

同社のアナリスト予想に関する全容を知りたいですか?それなら、デーブの無料 レポートを ご覧ください。収益成長指標は低P/Sについて何を語っているか?

デイブのP/Sレシオは、収益が非常に伸び悩むか、あるいは落ち込むと予想される企業の典型的なもので、重要なことは、業界よりもはるかに業績が悪いということです。

まず振り返ってみると、同社は昨年24%という驚異的な増収を達成した。 直近の業績が好調だったということは、過去3年間で合計110%の増収を達成したことを意味する。 従って、株主はこうした中期的な収益成長率を間違いなく歓迎しただろう。

展望に目を向けると、同社に注目している7人のアナリストの予測では、今後3年間は年率15%の成長が見込まれる。 これは、より広範な業界の年間19%成長予測よりも大幅に低い。

このことを考えれば、デーブのP/Sが他社の大半を下回っているのも理解できる。 大半の投資家は、将来の成長が限定的であることを予想しており、株価を下げる金額しか払いたくないようだ。

デイブのP/Sから学べることは?

デイブの株価はかなり上昇したが、P/Sはまだ低い。 PERの威力はバリュエーションではなく、現在の投資家心理と将来への期待を測ることにある。

デーブが低いP/Sを維持しているのは、予想成長率が業界全体より低いという弱点があるからだ。 現段階では、高いP/Sレシオを正当化できるほど収益改善の可能性が大きくないと投資家は感じている。 将来的にP/Sが上昇することを正当化するためには、同社に何らかの変化が訪れる必要があるだろう。

次のステップに進む前に、私たちが発見したデーブの2つの警告サインについて知っておく必要がある。

デイブの事業の強さについて確信が持てない場合は、当社のファンダメンタルズのしっかりした対話型銘柄リストで、あなたが見逃しているかもしれない他の企業を探してみてはいかがだろうか。

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTech評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Dave が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.