Daqo New Energy Corp.(NYSE:DQ)の株価は、不安定な時期を経て46%上昇し、実に印象的な月となった。 すべての株主が歓喜に沸いているわけではないだろう。というのも、株価は過去12ヶ月で42%下落しているからだ。

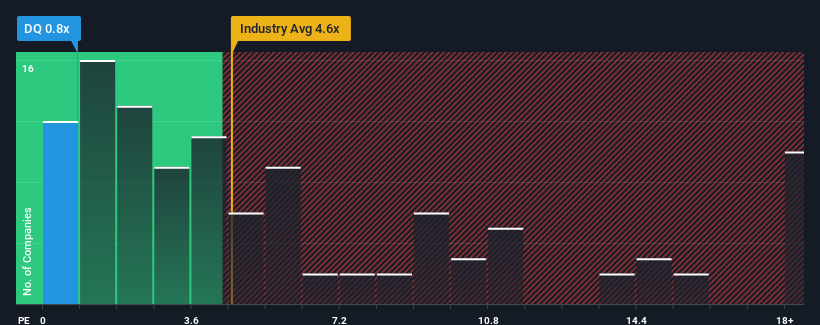

これだけ株価が急騰しても、大Co新能源の売上高株価収益率(PER)は0.8倍で、PERが4.6倍を超える企業が約半数を占め、10倍を超える企業も珍しくない米国の半導体業界と比較すると、今はまだ強い買い手に見えるかもしれない。 とはいえ、P/Sを大幅に引き下げたことに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要があるだろう。

大Co New EnergyのP/Sは株主にとって何を意味するのか?

Daqo New Energyは最近、売上高が減少しており、平均して売上高がある程度伸びている他の企業と比べても芳しくない。 収益不振が続くと予想する向きが多いようで、P/Sレシオを押し下げている。 もしまだ同社が好きなら、そうでないことを望み、人気がないうちに株を手に入れる可能性がある。

同社のアナリスト予想に関する全容が知りたいですか?それなら、Daqo New Energyの無料 レポートを ご覧ください。収益予測は低いP/Sレシオと一致するか?

Daqo New EnergyのようなP/Sレシオが妥当と見なされるためには、企業が業界を大きく下回る必要があるという前提がある。

振り返ってみると、昨年は同社のトップラインが50%減少するという悔しい結果となった。 それでも、過去12ヵ月にかかわらず、売上高は3年前と比べて242%増加した。 つまり、この間、多少の不都合はあったにせよ、同社は概して非常にうまく収益を伸ばしてきたということを確認することから始めよう。

将来に目を移すと、同社を担当する8人のアナリストの予測によれば、今後3年間の売上高は年率12%の成長が見込まれる。 業界では年率25%の成長が予測されているため、同社は収益が弱含みで推移することになる。

この点を考慮すると、大Co New EnergyのP/Sが他社の大半を下回っているのも理解できる。 大半の投資家は、将来の成長が限定的であることを予想しており、株価を引き下げた金額しか払いたくないようだ。

大Co New EnergyのP/Sに関する結論

大Co New Energyの株価はかなり上昇したが、P/Sはまだ低い。 株価収益率だけで株を売却すべきかどうかを判断するのは賢明ではないが、会社の将来性を判断する実用的な指針にはなる。

予想通り、Daqo New Energyのアナリスト予測を分析したところ、同社の圧倒的な収益見通しが低PERの主な要因であることが確認された。 同社の収益見通しに対する株主の悲観論が、P/S低迷の主因となっているようだ。 こうした状況が改善されない限り、この水準前後で株価の障壁が形成され続けるだろう。

リスクについては常に考えるべきだ。その一例として、 Daqo New Energyの注意すべき兆候を1つ 見つけた。

もちろん、大きな収益成長の歴史を持つ収益性の高い企業は、一般的に安全な賭けである。そこで、妥当なPERを持ち、力強く業績を伸ばしてきた他の企業の 無料コレクションをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Daqo New Energy が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.