セムテック・コーポレーション(NASDAQ:SMTC)の株価は、先月だけで31%上昇し、最近の勢いを維持している。 この30日間で、年間上昇率は89%に達した。

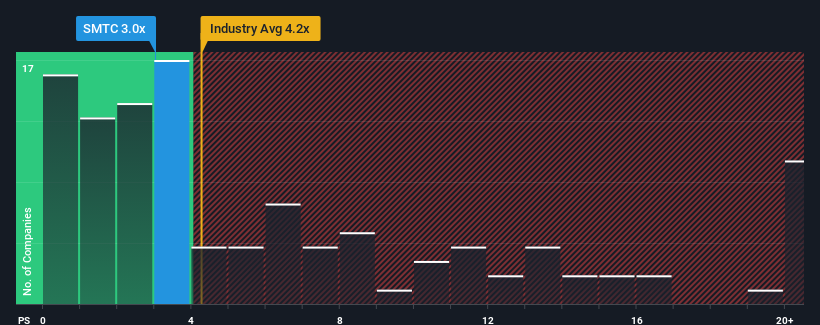

株価が堅調に推移しているにもかかわらず、セムテックの売上高株価収益率(P/S)は3倍で、P/Sレシオが4.2倍を超える企業が約半数を占め、11倍を超える企業も珍しくなくなった米国の半導体業界と比較すると、今はまだ買いのように見えるかもしれません。 ただし、P/Sが限定的なのには何か理由があるかもしれないので、額面通り受け取るのは賢明ではない。

セムテックのP/Sは株主にとって何を意味するのか?

最近のセムテックは、売上高が他社に比べて伸び悩んでおり、あまり芳しくない。 多くの人が、この期待外れの収益実績が続くと予想しており、それがP/Sレシオの伸びを抑えているようだ。 もしまだセムテックが好きなら、収益がこれ以上悪化しないことを願い、人気がないうちに株を手に入れることを望むだろう。

同社のアナリスト予想に関する全容が知りたいですか?Semtechに関する 当社の無料 レポートが 、今後の見通しを明らかにするのに役立ちます。収益予測は低いP/Sレシオと一致するか?

P/Sレシオを正当化するためには、Semtechは業界を引き離す伸び悩みを見せる必要がある。

振り返ってみると、昨年は同社の収益が15%増加した。 これは、過去3年間で合計46%の増収を達成した、その前の優れた期間に裏打ちされたものである。 つまり、その間に同社が収益を伸ばすという素晴らしい仕事をしたことを確認することから始めることができる。

現在、同社をフォローしている11人のアナリストによれば、来年度の収益は0.7%増加すると予想されている。 一方、他の業界では48%の拡大が予想されており、その方が魅力的であることがわかる。

この情報により、セムテックが業界より低いP/Sで取引されている理由がわかる。 どうやら多くの株主は、同社があまり豊かでない将来を見据えている可能性がある中、持ち続けることに抵抗があったようだ。

最終結論

直近の株価急騰は、セムテックのP/Sを業界の中央値に近づけるには十分ではなかった。 一般的に、私たちは売上高株価比率の使用を、市場が企業の全体的な健全性についてどう考えているかを確認するために限定することを好みます。

予想通り、セムテックのアナリスト予想を検証したところ、収益見通しの甘さがP/Sの低さにつながっていることが判明した。 同社の収益見通しに対する株主の悲観論が、P/S低迷の主因のようだ。 こうした状況が改善されない限り、この水準前後では株価の障壁となり続けるだろう。

例えば、 セムテックには1つの警告 サインがある。

このようなリスクからSemtechに対するご意見を再考されるのであれば、当社の対話型優良株リストをご覧になり、他にどのような銘柄があるかお分かりください。

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTech評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Semtech が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 当社まで直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.