ウォーレン・バフェットは、『ボラティリティはリスクと同義ではない。 事業が破綻する際には負債が絡むことが多いため、企業のリスク度を調べる際にバランスシートを考慮するのは当然のことだ。 他の多くの企業と同様、インテル・コーポレーション(NASDAQ:INTC)も負債を利用している。 しかし、株主は負債の使用を心配すべきなのだろうか?

負債がもたらすリスクとは?

一般的に言って、負債が現実的な問題となるのは、企業が資本を調達するか、自らのキャッシュフローで簡単に返済できなくなった時だけだ。 資本主義の一部とは、失敗した企業が銀行家によって容赦なく清算される「創造的破壊」のプロセスである。 しかし、より頻繁に起こる(しかし依然としてコストのかかる)事態は、企業がバランスシートを補強するためだけに、バーゲン価格で株式を発行し、株主を永久に希薄化させなければならない場合である。 もちろん、成長資金を調達するために負債を利用する企業もたくさんあり、そのような場合、特に悪影響はない。 企業がどの程度の負債を使用しているかを考える際に最初に行うべきことは、現金と負債を合わせて見ることである。

インテルの負債額は?

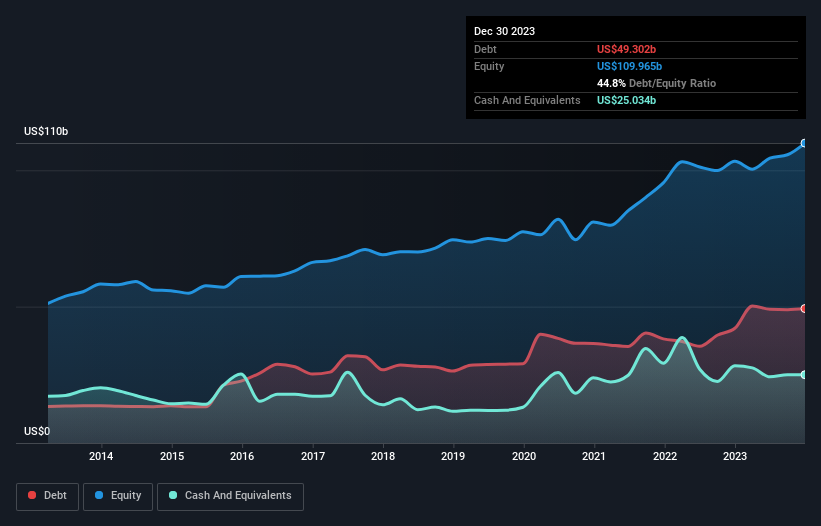

下の図をクリックすると過去の数字が表示されますが、2023年12月現在、インテルは493億米ドルの負債を抱えており、1年前より421億米ドル増加しています。 しかし、これを相殺する250億米ドルの現金があり、純負債は約243億米ドルとなる。

インテルの負債

最後に報告された貸借対照表によると、インテルには12ヶ月以内に返済期限が到来する281億米ドルの負債と、12ヶ月を超えて返済期限が到来する536億米ドルの負債がある。 一方、現金は250億米ドル、1年以内に期限の到来する債権は36億1000万米ドル相当である。 つまり、現金と1年以内の債権を合わせると530億米ドルの負債がある。

インテルの時価総額は1,853億米ドルと非常に大きいため、必要性が生じれば、バランスシートを改善するために現金を調達できる可能性は非常に高い。 しかし、それでも債務返済能力を注意深く見る価値はある。

企業の収益に対する有利子負債を評価するため、純有利子負債をEBITDA(利払い前・税引き前・減価償却前利益)で割った数値と、EBIT(利払い前・税引き前利益)を支払利息で割った数値(インタレスト・カバー)を算出する。 このように、負債の絶対額と支払金利の両方を考慮する。

インテルの純有利子負債はEBITDAの2.5倍であり、レバレッジは大きいがまだ妥当な額である。 しかし、インタレスト・カバレッジは1kと非常に高く、負債にかかる支払利息は現在かなり低いことを示唆している。 株主は、インテルのEBITが昨年99%減少したことに留意すべきである。 このまま減少が続けば、債務返済は菜食主義者の大会でフォアグラを売るよりも難しくなるだろう。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、インテルが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 専門家がどう考えているか知りたい方は、アナリストの利益予測に関する無料レポートが興味深いでしょう。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけである。 そこで論理的なステップは、実際のフリー・キャッシュ・フローと一致するEBITの割合を見ることである。 過去3年間、インテルのフリー・キャッシュ・フローはトータルで大幅なマイナスとなった。 投資家は間違いなく、やがてこの状況が逆転することを期待しているが、それは明らかに、負債の使用がよりリスキーであることを意味する。

当社の見解

表面的には、インテルのEBITからフリー・キャッシュ・フローへの変換は、私たちにこの株式について暫定的なものを残し、そのEBIT成長率は、1年で最も忙しい夜の1つの空のレストランよりも魅力的ではありませんでした。 しかし、少なくともEBITで支払利息をカバーできていることは頼もしい。 全体として、インテルは十分な負債を抱えており、バランスシートには現実的なリスクがあると言える。 すべてがうまくいけば、その分リターンが上がるはずだが、その反面、負債によって永久的な資本損失のリスクが高まる。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 私たちは 、 インテルについて 2つの警告サインを特定 した。

それでもなお、堅固なバランスシートを持つ急成長企業に興味があるのなら、当社の純現金成長株リストをご覧いただきたい。

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Intel が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.