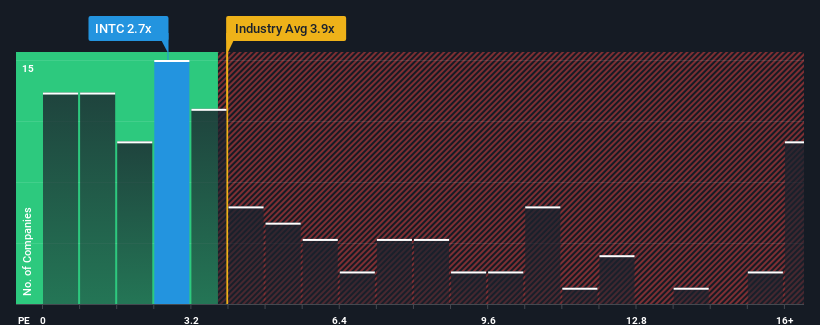

インテル・コーポレーション(NASDAQ:INTC)の売上高株価収益率(PER)は2.7倍で、米国の半導体企業の半数近くがPER3.9倍を超え、9倍を超えるPERも珍しくないことを考えると、現時点では強気のシグナルを送っているのかもしれない。 しかし、P/Sが低いのには理由があるかもしれず、それが正当かどうかを判断するにはさらなる調査が必要だ。

インテルの最近の業績は?

ほとんどの他社がプラスの収益成長を遂げている一方で、インテルの収益は最近後退しているため、インテルはもっと好調になる可能性がある。 おそらく、投資家が力強い収益成長の見込みがないと考えているため、P/Sは低いままなのだろう。 もしあなたがまだインテルが好きなら、そうでないことを願い、人気薄のうちに株を拾っておくことをお勧めする。

アナリストの今後の予測をご覧になりたい方は、インテルの無料 レポートをご覧ください。インテルに収益成長の見込みはあるか?

インテルのようなP/Sレシオが妥当とみなされるには、企業が業界をアンダーパフォームしなければならないという前提がある。

昨年度の財務を見直すと、同社の収益が14%も減少しているのを見て落胆した。 過去3年間を見ても、総計で30%も収益が減少しているのだから。 ということは、残念ながら、この間、同社は収益を伸ばすという素晴らしい仕事をしてこなかったと認めざるを得ない。

展望に目を向けると、今後3年間は毎年9.3%の成長が見込まれる。 業界では年間27%の成長が予測されているため、同社は収益が弱含みとなる。

これを考慮すれば、インテルのP/Sが他社の大半を下回っているのも理解できる。 どうやら多くの株主は、同社がより豊かでない将来を見据えている可能性がある中、持ち続けることに抵抗があるようだ。

インテルのPERから何を学ぶか?

私たちは、株価売上高倍率の威力は主にバリュエーションとしてではなく、現在の投資家心理と将来への期待を測るためのものだと考えている。

インテルが低いPERを維持しているのは、予想成長率が予想通り業界全体より低いという弱点があるからだ。 同社の収益見通しに対する株主の悲観的な見方が、P/S低迷の主因となっているようだ。 このような状況では、近い将来に株価が力強く上昇するとは考えにくい。

その他のリスクについてはどうだろうか?どの企業にもあるものだが、 インテルには知って おくべき 警告サインが2つ ある。

もちろん、大きな収益成長の歴史を持つ収益性の高い企業は、一般的に安全な賭けである。そこで、妥当なPERを持ち、力強く業績を伸ばしている他の企業の 無料 コレクションをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Intel が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.