デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。私たちが気にするのは、資本の永久的な損失を避けることだ』。 だから、ある銘柄のリスクの高さを考えるとき、負債を考慮する必要があるのは明らかかもしれない。 他の多くの企業と同様、アナログ・デバイセズ社(NASDAQ:ADI)も負債を利用している。 しかし本当の問題は、この負債が会社をリスキーにしているかどうかだ。

AIが医療を変えようとしている。これら20銘柄は、早期診断から創薬まで、あらゆることに取り組んでいる。一番の魅力は、どれも時価総額100億ドル以下であることだ。

借金はいつ問題になるのか?

借金はビジネスの成長を助けるツールだが、もしビジネスが貸し手に返済できないのであれば、そのビジネスは貸し手の言いなりになってしまう。 事態が本当に悪化すれば、貸し手はビジネスをコントロールすることができる。 そのような事態はあまり一般的ではないが、負債を抱えた企業が、貸し手から窮迫した価格での増資を余儀なくされ、株主を永久に希薄化させることはよくあることだ。 もちろん、負債の利点は、それがしばしば安価な資本を意味することであり、特に企業の希薄化を高い収益率で再投資する能力に置き換えた場合である。 企業の負債の使用について考えるとき、私たちはまず現金と負債を一緒に見ます。

アナログ・デバイセズの純負債とは?

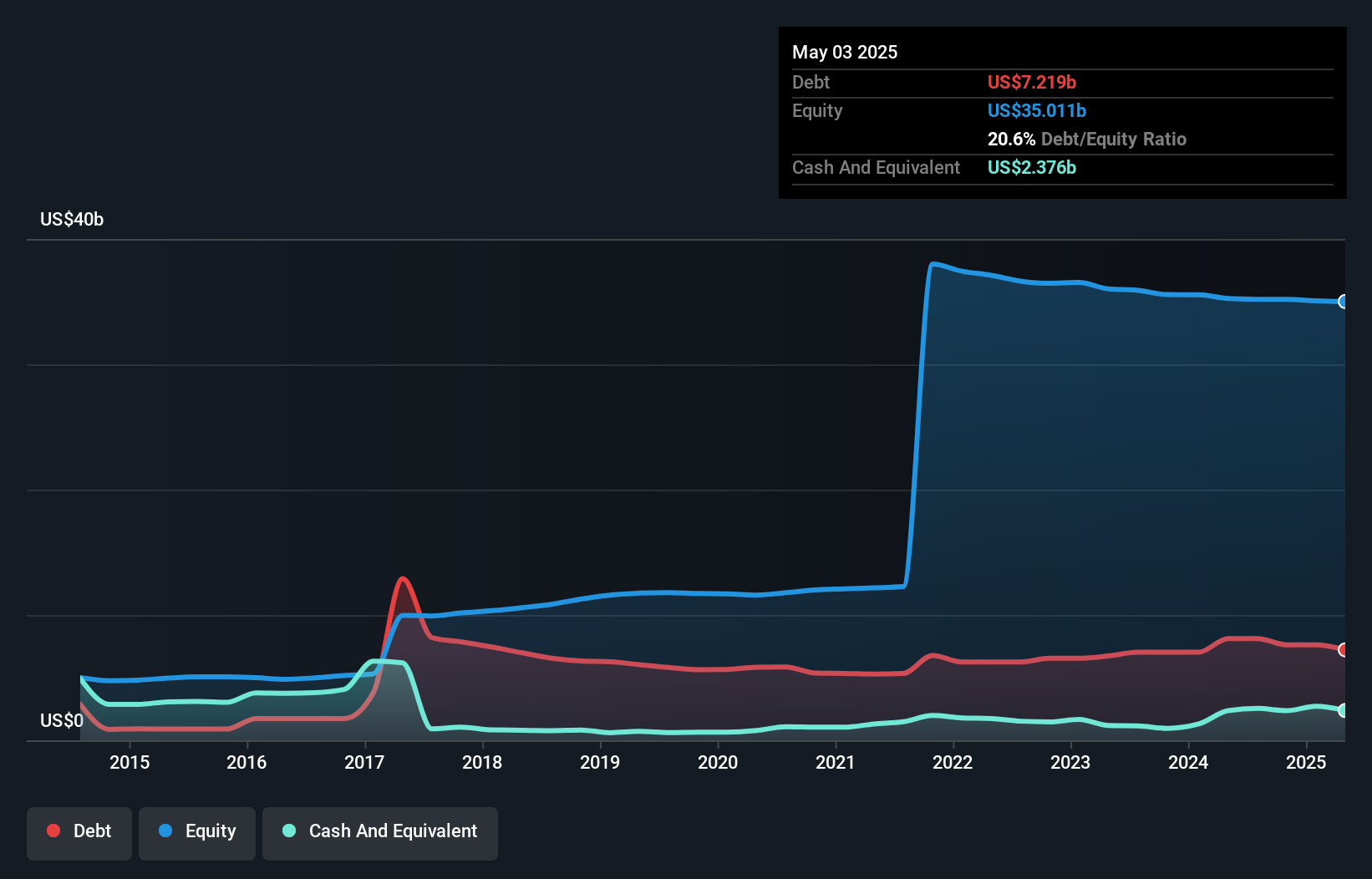

下記の通り、2025年5月時点のアナログ・デバイセズの負債は72億2,000万米ドルで、前年の81億2,000万米ドルから減少した。 しかし、これを相殺する23.8億米ドルの現金があり、純負債は約48.4億米ドルとなる。

アナログ・デバイセズのバランスシートの健全性は?

直近の貸借対照表から、アナログ・デバイセズには1年以内に返済期限が到来する26億9000万米ドルの負債と、それ以降に返済期限が到来する96億4000万米ドルの負債があることがわかる。 一方、アナログ・デバイセズには23億8,000万米ドルの現金と13億8,000万米ドル相当の1年以内に支払期限の到来する債権がある。 つまり、現金と1年以内の債権を合わせると85億8,000万米ドルの負債があることになる。

アナログ・デバイセズの時価総額が1,152億米ドルという巨額であることを考えると、これらの負債が大きな脅威となるとは考えにくい。 しかし、十分な負債があるため、株主には今後もバランスシートを監視し続けることをお勧めしたい。

当社は、純有利子負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割った数値と、EBIT(利払い・税引き・償却前利益)が支払利息をどれだけ容易にカバーできるかを計算することによって、企業の収益力に対する負債負担を測定しています。 この手法の利点は、負債の絶対額(EBITDAに対する純負債額)と、その負債に関連する実際の支払利息(インタレスト・カバー率)の両方を考慮することです。

アナログ・デバイセズの純負債はEBITDAの1.1倍に過ぎない。 EBITDAはその10.6倍で、支払利息を簡単にカバーできる。 そのため、アナログ・デバイセズの超保守的な負債の使用については、かなり寛容である。 しかし悪いニュースは、アナログ・デバイセズのEBITが過去12ヶ月で15%急落したことだ。 このような業績が頻繁に繰り返されれば、アナログ・デバイセズ株は困難に陥るだろう。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし、アナログ・デバイセズが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 ですから、将来性を重視するのであれば、アナリストの利益予測を示したこの無料レポートをご覧ください。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 従って、論理的なステップは、実際のフリー・キャッシュ・フローと一致するEBITの割合を見ることである。 株主にとって喜ばしいことに、アナログ・デバイセズ社は過去3年間、EBITを上回るフリー・キャッシュ・フローを生み出している。 このような強力なキャッシュ創出は、バチスーツを着た子犬のように私たちの心を温めてくれる。

当社の見解

良いニュースは、アナログ・デバイセズのEBITをフリー・キャッシュフローに変換する実証された能力は、ふわふわした子犬が幼児を喜ばせるように、私たちを喜ばせるということだ。 しかし、EBIT成長率が逆効果であることは認めざるを得ない。 これらのことを考慮すると、アナログ・デバイセズは現在の負債水準を快適に処理できるようだ。 プラス面では、このレバレッジは株主還元を高めることができるが、潜在的なマイナス面は損失のリスクが高まることであり、バランスシートを監視する価値がある。 負債水準を分析する場合、バランスシートは当然始めるべき場所である。 しかし、投資リスクのすべてが貸借対照表にあるわけではありません。 アナログ・デバイセズは、 当社の投資分析で2つの警告サインを示している ことにご注意ください。

もちろん、もしあなたが負債を背負わずに株を買いたいタイプの投資家なら、迷わず当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Analog Devices が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.