デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることだ』。 つまり、企業の危険性を評価する際、通常倒産に関わる負債が非常に重要な要素であることを、賢明な投資家たちは知っているようだ。 他の多くの企業と同様、純正部品会社(NYSE:GPC)も負債を利用している。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

借金はいつ危険なのか?

借金はビジネスを成長させるためのツールだが、もしビジネスが貸し手に返済できないのであれば、そのビジネスは貸し手の言いなりになってしまう。 最終的に、会社が法的な債務返済義務を果たせなければ、株主は何も手にすることができない。 しかし、より一般的な(しかし、まだ高価な)状況は、会社が単に負債を制御するために安い株価で株主を希釈化しなければならない場合である。 もちろん、企業、特に資本の重い企業にとって、負債は重要な手段となり得る。 私たちは、企業の負債の使用について考えるとき、まず現金と負債を一緒に見ます。

純正部品の純負債とは何か?

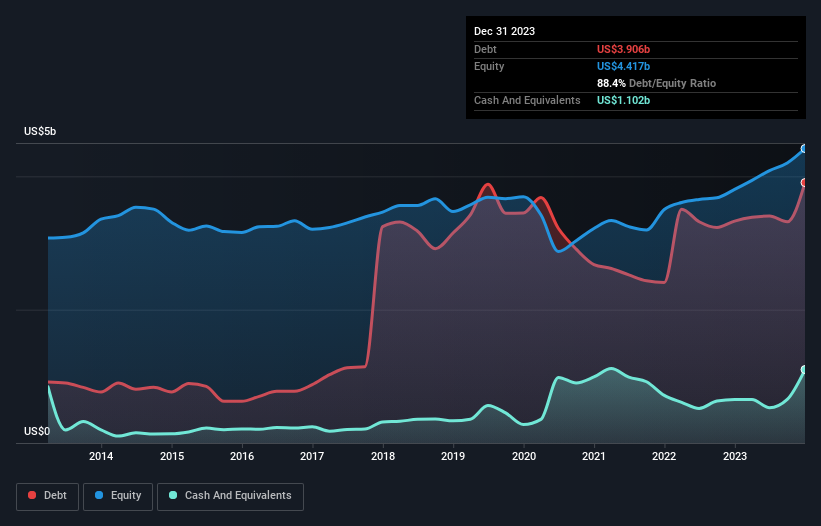

以下の通り、2023年12月末時点で、Genuine Partsは39億1000万米ドルの負債を抱えており、1年前の33億3000万米ドルから増加している。詳細は画像をクリック。 しかし、現金は11億米ドルあり、純負債は28億米ドルである。

純正部品のバランスシートの強さは?

直近の貸借対照表から、Genuine Partsには1年以内に返済期限が到来する78億3,000万米ドルの負債と、それ以降に返済期限が到来する57億2,000万米ドルの負債があることがわかる。 これらの債務を相殺するために、同社は11億米ドルの現金と、12ヶ月以内に期限の到来する22億2,000万米ドルの債権を保有している。 つまり、現金と短期債権を合計した額よりも102億米ドル多い負債がある。

これは多いと思われるかもしれないが、純正部品の時価総額は210億米ドルと巨額であるため、必要であれば資本を調達することでバランスシートを強化することができるだろうから、それほど悪いことではない。 しかし、同社が希薄化することなく負債を管理できるかどうかは、間違いなく綿密に検討する必要があることは明らかだ。

私たちは、利益に対する負債水準について知るために、主に2つの比率を使用しています。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き・償却前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレストカバー)です。 したがって、減価償却費の有無にかかわらず、利益に対する負債を考慮する。

純正部品の純負債はEBITDAのわずか1.3倍である。 また、EBITは27.9倍であり、支払利息を容易にカバーしている。 だから、象がネズミに脅かされるのと同じように、負債によって脅かされることはないと言える。 良いニュースは、純正部品が12ヶ月間でEBITを7.0%増加させたことで、債務返済に関する懸念が和らぐはずだ。 負債について貸借対照表から最も多くを学ぶことは間違いない。 しかし、最終的には事業の将来の収益性が、純正部品が長期的にバランスシートを強化できるかどうかを決定する。 プロがどう考えているか知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要とする。 そのため、EBITが対応するフリーキャッシュフローにつながっているかどうかを見る必要がある。 直近の3年間で、純正部品はEBITの64%に相当するフリー・キャッシュ・フローを記録しており、フリー・キャッシュ・フローが利子と税金を除いたものであることを考えると、これはほぼ正常である。 この冷徹なキャッシュは、同社が望むときに負債を減らすことができることを意味する。

当社の見解

嬉しいことに、純正部品の利子カバー率は高く、有利子負債を上回っている。 しかし、実のところ、負債総額の水準はこの印象を少し損なわせている。 これらのことを考慮すると、純正部品は現在の負債水準を快適に処理できるようだ。 もちろん、このレバレッジは株主資本に対するリターンを高めることができる一方で、より多くのリスクをもたらすため、この点については注視する価値がある。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、すべての投資リスクが貸借対照表にあるわけではありません。 例えば、純正部品には 1つの警告 サインがある。

もちろん、もしあなたが負債を背負わずに株式を購入することを好むタイプの投資家なら、迷わず当社の純現金成長株の独占リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Genuine Parts が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.