PDDホールディングス・インク(NASDAQ:PDD)の株価は、比較的好調だった時期があったにもかかわらず、今月は25%下落するというひどい結果となった。 過去30日間の下落は、株主にとって厳しい1年を締めくくるもので、株価はその間に27%下落した。

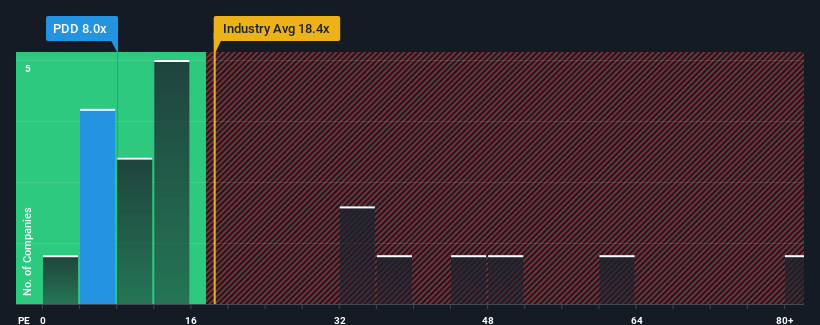

これだけ大きく株価を下げた後でも、PDDホールディングスの株価収益率(PER)は8倍であり、現時点では非常に強気なシグナルを発している可能性がある。 しかし、このPERがかなり低いのには理由があるかもしれず、それが妥当かどうかを判断するにはさらなる調査が必要である。

AIが医療を変えようとしている。これら20銘柄は、早期診断から創薬まで、あらゆることに取り組んでいる。一番の魅力は、どれも時価総額100億ドル以下であることだ。

PDDホールディングスは最近、他の企業よりも業績を伸ばしており、確かに良い仕事をしている。 PERが低いのは、投資家がこの好調な業績が今後あまり印象的でなくなるかもしれないと考えているため、という可能性もある。 そうでないなら、既存株主は今後の株価の方向性についてかなり楽観的になる理由がある。

成長指標が語る低PERとは?

PDDホールディングスのようなPERが妥当とみなされるためには、企業が市場をはるかに下回る必要があるという前提がある。

まず振り返ってみると、同社は昨年、1株当たり利益を83%という驚異的な成長を遂げた。 直近の3年間でも、短期的な業績も手伝って、EPS全体で1,206%という素晴らしい伸びを記録している。 従って、株主はこうした中期的な利益成長率を歓迎したことだろう。

展望に目を向けると、同社をウォッチしているアナリストの予測では、今後3年間は年率11%の成長が見込まれる。 市場が毎年11%の成長を予測する中、同社はそれに匹敵する業績を達成する位置にある。

これを考えると、PDDホールディングスのPERが他社の大半を下回っているのは奇妙だ。 投資家の多くは、同社が将来の成長期待を達成できると確信していないのかもしれない。

PDDホールディングスのPERから何がわかるか?

PDDホールディングスの株価は急落し、そのPERは地面に触れるほど低くなっている。 株価収益率だけで株を売るべきかどうかを判断するのは賢明ではないが、会社の将来性を判断する実用的な指針にはなる。

PDDホールディングスのアナリスト予想を検証したところ、市場にマッチした業績見通しが予想ほどPERに寄与していないことが判明した。 市場並みの成長を伴う平均的な業績見通しを見た場合、潜在的なリスクがPERを圧迫している可能性があると考える。 少なくとも株価下落のリスクは抑えられているように見えるが、投資家は将来の収益がいくらか変動する可能性があると考えているようだ。

潜在的なリスクの多くは、企業のバランスシートの中にある。 PDDホールディングスのバランスシート分析(無料)をご覧ください。

PERにご興味がおありでしたら、力強い収益成長と低いPERを持つ他の企業の 無料 コレクションをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、PDD Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.