- アメリカン・タワーはこのほど第3四半期決算を発表し、テナント請求額と物件収入により前年同期比7.7%の増収となり、アナリストの予想を上回った。

- 力強いトップラインの成長にもかかわらず、フリー・キャッシュフローと営業キャッシュフローが前年同期比で若干減少したことから、投資家の懸念が浮上した。

- キャッシュフローの減少に対する懸念が、今後アメリカン・タワーの広範な投資シナリオをどのように形成するかを探る。

AIが医療を変えようとしている。これらの30銘柄は、早期診断から創薬まで、あらゆることに取り組んでいる。この30銘柄は、早期診断から創薬まで、あらゆる分野に取り組んでいます。

アメリカンタワーの投資戦略とは?

アメリカン・タワーの株主になるには、一般的に、同社の大規模なグローバルタワーネットワークの長期的な耐久性と、モバイルおよびデータ通信インフラで果たすミッションクリティカルな役割を信じる必要がある。同社は大幅な増収を記録し、年間ガイダンスを引き上げたばかりだが、決算後の株価3.7%下落は、投資家の焦点がキャッシュフロー動向に移ったことを浮き彫りにしている。当面は、営業キャッシュ・フローとフリー・キャッシュ・フローに注目が集まりそうだ。とはいえ、同社は依然として信頼性の高い配当を維持しており、AI対応のデータセンター拠点とクリーンエネルギーへの取り組みの両方を拡大し続けている。今のところ、トップラインの勢いよりもキャッシュフローの軟化が、監視すべき主要なリスクとしてより重くのしかかる可能性があるが、事業の大局を根本的に変えるようには見えない。

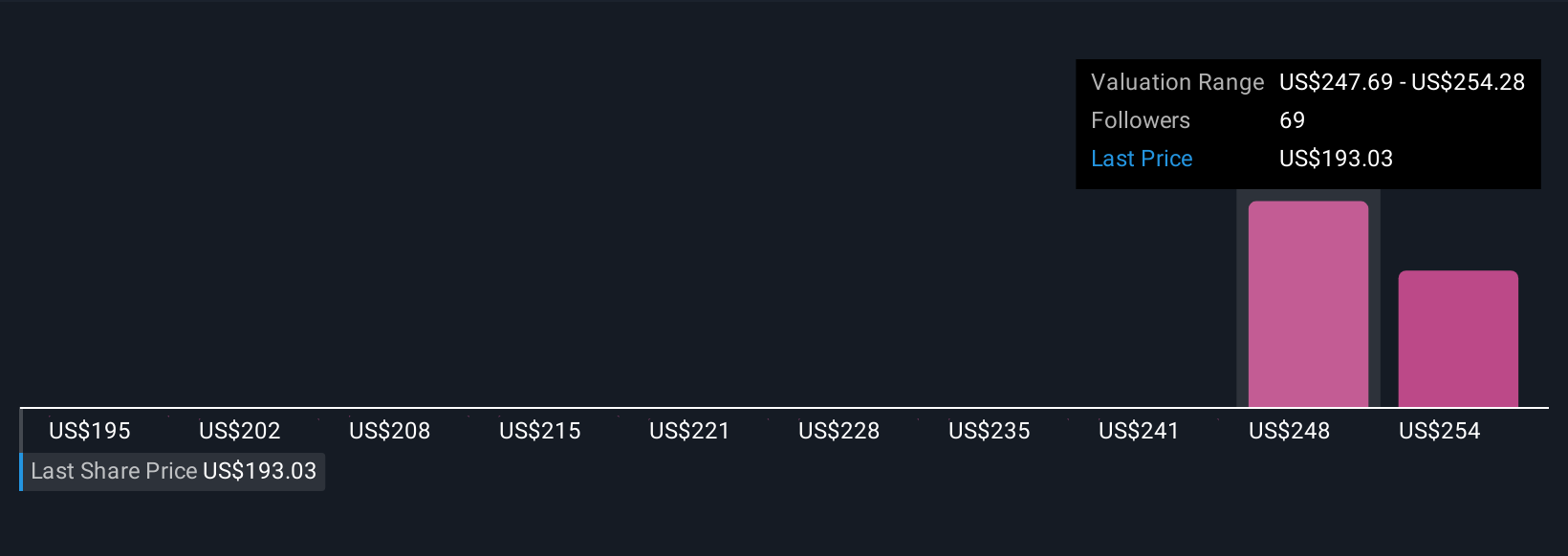

アメリカン・タワーの株価は上昇傾向にあるが、まだ31%も過小評価されている可能性がある。その価値を調べてみよう。他の視点を探る

アメリカンタワーの他の5つのフェアバリュー予想(株価が現在価格より45%も高く評価される理由)をご覧ください!

アメリカンタワーのシナリオを作成する

この評価にご不満ですか?3分以内に独自のシナリオを作成してください - 驚異的な投資リターンは、群れに従うことから生まれることはほとんどありません。

- アメリカン・タワー研究の出発点として、投資判断に影響を与える可能性のある5つの重要な報酬と1つの重要な警告サインを強調した当社の分析が最適です。

- 当社の無料アメリカン・タワー調査レポートは、包括的なファンダメンタル分析を1つのビジュアル(スノーフレーク)にまとめており、アメリカン・タワーの全体的な財務の健全性を一目で簡単に評価することができます。

他の可能性に興味がありますか?

今が最高のエントリーポイントかもしれません。これらの銘柄は、当社のデイリー・スキャンから生まれたものです。お早めに:

- リスクとリターンのバランスが取れた、財務的に健全なペニー株で次の大物を発掘しよう。

- トランプ大統領の石油ブームが到来。波に乗る22の米国株を発見しよう。

- この技術はコンピューターに取って代わるかもしれない:量子コンピューティングの実現に取り組む28銘柄を発見しよう。

シンプリー・ウォール・ストリートによる本記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を行っており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。弊社は、ファンダメンタルズ・データに基づく長期的な焦点に絞った分析をお届けすることを目的としています。 弊社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない可能性があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していません。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、American Tower が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.