ダグラス・エリマン・インク(NYSE:DOUG)の株価は、一部の株主を悩ませることに、先月29%もの大幅な下落を記録した。 最近の下落で、株主にとっては悲惨な12ヶ月が終わった。

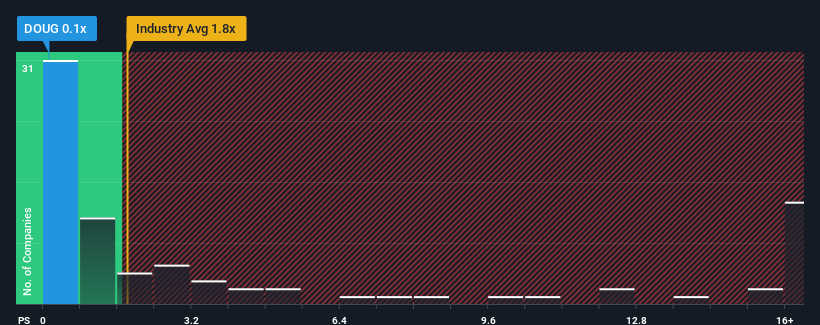

米国の不動産業界のほぼ半数がPER1.8倍以上であり、PER8倍以上の企業も珍しくないことを考えると、株価下落を受けて、ダグラス・エリマンは現在、0.1倍のPERで買いシグナルを発している可能性がある。 ただし、P/Sが限定的なのは何か理由があるのかもしれないので、額面通り受け取るのは賢明ではない。

ダグラス・エリマンの最近の業績はどうなっていますか?

ダグラス・エリマンの収益が最近後退している一方で、他のほとんどの企業はプラスの収益成長を見せているため、ダグラス・エリマンはもっと良くなっている可能性がある。 P/Sレシオが低いのは、投資家がこの収益不振は改善しないと考えているからだろう。 もしそうなら、既存株主は株価の将来の方向性について興奮するのに苦労するだろう。

アナリストの今後の予測をご覧になりたい方は、ダグラス・エリマンの無料 レポートをご覧ください。収益予測は低いP/Sレシオに見合うか?

ダグラス・エリマンのようなP/Sレシオが妥当とみなされるためには、企業が業界をアンダーパフォームしなければならないという前提が内在している。

まず振り返ってみると、昨年の同社の収益成長率は17%減と期待外れで、興奮するようなものではなかった。 そのため、長期的には好調であったものの、3年間の収益成長率は合計で23%という注目に値するものであった。 従って、この好調を維持したいところだが、株主は中期的な収益成長率におおよそ満足していることだろう。

今後の見通しに目を向けると、同社に注目している2人のアナリストの予想では、来年は13%の成長が見込まれる。 これは、より広い業界の12%の成長予測に近い。

ダグラス・エリマンが業界より低いP/Sで取引されているのは奇妙だ。 投資家の多くは、同社が将来の成長予想を達成できると確信していないのかもしれない。

要点

ダグラス・エリマンのP/Sは株価とともに急落している。 一般的に、投資判断の際に株価売上高比率を読み過ぎないよう注意したいが、株価売上高比率は他の市場参加者がその企業についてどう考えているかを明らかにすることができる。

ダグラス・エリマンのPERを調べたところ、アナリストの予測では業界全体と同程度の収益成長が見込まれているにもかかわらず、PERは低水準にとどまっていることがわかった。 P/Sが低いのは、収益成長予測が市場から疑問視されていることの表れかもしれない。 通常、このような状況は株価をさらに下支えするはずだからだ。

投資リスクは常に存在する。私たちは、ダグラス・エリマンの2つの警告サイン(少なくとも1つは深刻な可能性がある)を特定した。

最初に出会ったアイデアだけでなく、優れた企業を探すようにすることが重要だ。収益性の向上があなたの考える優良企業と一致するのであれば、最近の収益成長が著しい(そしてPERが低い)興味深い企業の 無料リストを覗いてみよう。

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Douglas Elliman が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによるこの記事は、一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.