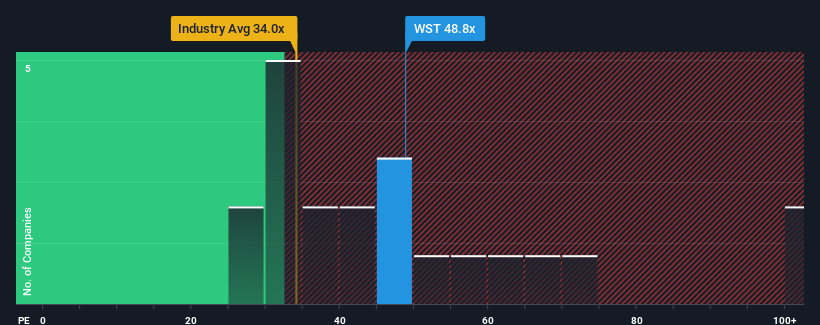

米国の半数近くの企業の株価収益率(PER)が17倍を下回っているとき、ウエスト・ファーマシューティカル・サービシズ(NYSE:WST)はPER48.8倍で、完全に避けるべき銘柄と考えるかもしれない。 とはいえ、高いPERに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要がある。

ウェスト・ファーマシューティカル・サービスは、他の多くの企業が業績を後退させている中、同社の業績はプラス成長を続けている。 多くの人が、同社が市場の逆境に逆らい続けることを期待しているようだ。 そうでなければ、特別な理由もなく高値をつけることになる。

ウェスト・ファーマシューティカル・サービスの最新分析をチェック

ウエスト・ファーマシューティカル・サービスの成長トレンドは?

ウエスト・ファーマシューティカル・サービシズのようなPERが妥当とみなされるには、企業が市場をはるかに上回る必要があるという前提がある。

振り返ってみると、昨年は一昨年とほぼ同じ数字が同社のボトムラインにもたらされた。 しかし、その前の数年間が好調であったため、過去3年間でEPSを73%成長させることができた。 従って、最近の利益成長は同社にとって見事なものであったと言える。

同社を担当する10人のアナリストによれば、今後3年間のEPSは年率7.4%上昇すると予想されている。 一方、他の市場では年率10%の拡大が予想されており、その方が魅力的であることがわかる。

このような情報から、ウエスト・ファーマシューティカル・サービスが市場より高いPERで取引されていることが気になる。 どうやら同社の投資家の多くは、アナリストが示すよりもずっと強気で、どんな価格でも株を手放したくないようだ。 このレベルの利益成長はいずれ株価に重くのしかかるだろうから、この株価が持続可能だと考えるのは大胆な人だけだろう。

ウェスト・ファーマシューティカル・サービスのPERから何がわかるか?

株価収益率だけで株を売るべきかどうかを判断するのは賢明とは言えないが、会社の将来性を判断する実用的な指針にはなる。

ウェスト・ファーマシューティカル・サービスの予想成長率は市場全体より低いため、現在予想PERよりはるかに高い水準で取引されていることが分かった。 予想される将来収益がこのような好意的なセンチメントを長く支える可能性がないため、現在、我々は高いPERにますます違和感を覚えている。 このような状況が著しく改善しない限り、この価格を妥当なものとして受け入れるのは非常に難しい。

企業のバランスシートには、多くの潜在的リスクが潜んでいる可能性がある。 ウエスト・ファーマシューティカル・サービスの無料バランスシート分析では 、6つの簡単なチェックにより、問題となりうるリスクを発見することができます。

これらのリスクにより、West Pharmaceutical Servicesに対するご意見を再考されるのであれば、当社の対話型優良銘柄リストをご覧になり、他にどのような銘柄があるかお分かりください。

If you're looking to trade West Pharmaceutical Services, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、West Pharmaceutical Services が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.