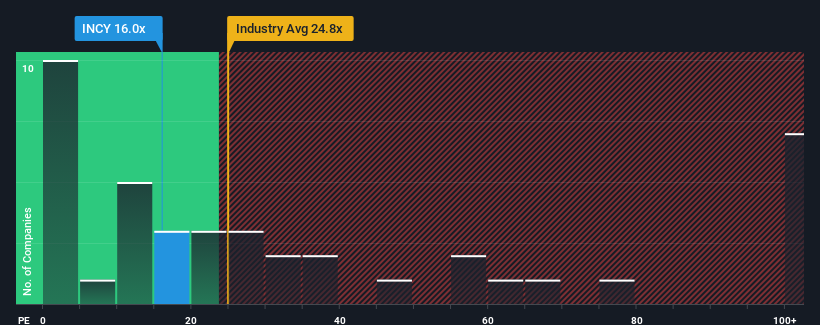

米国のPER(株価収益率)の中央値が約17倍と同程度である中、インサイト・コーポレーション(NASDAQ:INCY)の株価収益率(PER)16倍を特筆に値すると考える人は多くないだろう。 しかし、PERに合理的な根拠がない場合、投資家は明確な機会や潜在的な後退を見落としている可能性がある。

最近のインサイ トは、市場の業績が逆行しているにもかかわらず、業績が上 昇している。 一つの可能性は、投資家が同社の収益は今後回復力が弱まると考えているため、PERが控えめになっていることだ。 この会社が好きなら、そうでないことを望むだろう。

成長指標が示すPERとは?

IncyteのようなPERを安心して見ることができるのは、会社の成長が市場に密接に追随している時だけだ。

昨年度の利益成長率を確認すると、同社は128%という驚異的な伸びを記録している。 直近の業績が好調だったということは、過去3年間でEPSを合計52%成長させることもできたということだ。 つまり、同社がその間に素晴らしい業績成長を遂げたことを確認することから始めることができる。

同社を担当するアナリストによれば、今後3年間のEPSは毎年18%上昇すると予想されている。 一方、他の市場は年率11%の伸びにとどまると予想されており、魅力に欠けることが目立つ。

このような情報から、インサイトは市場とほぼ同じPERで取引されていることが興味深い。 投資家の多くは、同社が将来の成長期待を達成できると確信していないのかもしれない。

最終結論

株価収益率(PER)の威力は、主にバリュエーションとしてではなく、現在の投資家心理と将来への期待を測るためのものである。

Incyteのアナリスト予想を検証した結果、その優れた業績見通しが、我々が予想したほどPERに寄与していないことが明らかになった。 業績見通しとPERの一致を妨げている、業績に対する未知の脅威が存在する可能性がある。 少なくとも株価下落のリスクは抑えられているように見えるが、投資家は将来の業績がいくらか変動する可能性があると考えているようだ。

企業のバランスシートには、多くの潜在的リスクが潜んでいる可能性がある。 当社の無料バランスシート分析では 、6つの簡単なチェックにより、問題となりうるリスクを発見することができる。

Incyteよりも優れた投資先が見つかるかもしれません。可能性のある候補を選びたい場合は、低PERで取引されている(しかし、収益を伸ばせることが証明されている)興味深い企業の 無料リストをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Incyte が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.