デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることである』。 だから、ある銘柄のリスクの高さを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 Avid Bioservices, Inc.(NASDAQ:CDMO) は、事業において負債を使用していることがわかる。 しかし、株主は負債の使用を心配すべきなのだろうか?

なぜ負債がリスクをもたらすのか?

借金はビジネスの成長を助けるツールだが、もしビジネスが貸し手に返済できなければ、そのビジネスは貸し手の言いなりになってしまう。 最悪の場合、債権者に返済できなければ、企業は倒産してしまう。 このような事態はあまり一般的ではありませんが、負債を抱えた企業が、貸し手から苦しい価格での増資を余儀なくされ、株主を永久に希薄化させるケースはよく見られます。 もちろん、負債もビジネス、特に資本の重いビジネスにおいては重要な手段となり得る。 企業の負債水準を検討する際の最初のステップは、現金と負債を合わせて検討することである。

Avid Bioservicesの負債額は?

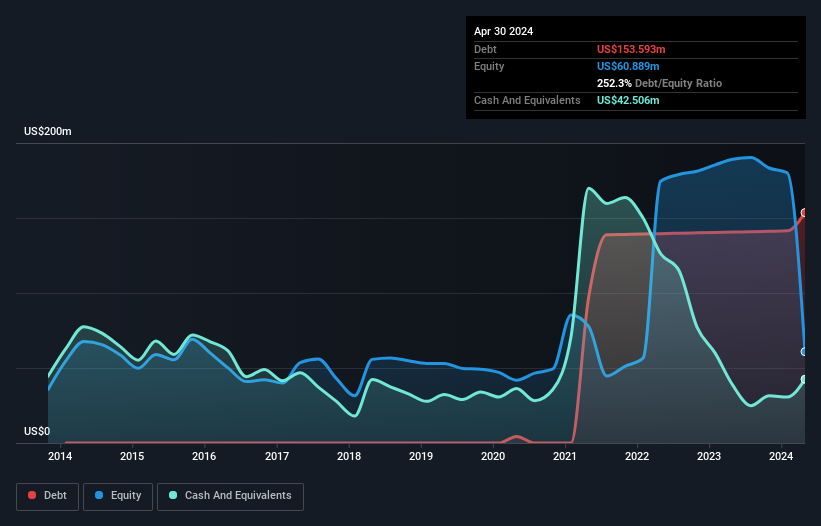

下の画像をクリックすると詳細が表示されるが、2024年4月時点のアビッドバイオサービシズの負債は1億5,360万米ドルで、1年後の1億4,060万米ドルから増加している。 しかし、4,250万米ドルの現金準備金があるため、純負債は約1億1,110万米ドルと少なくなっている。

アビッドバイオサービシズの負債について

直近の貸借対照表から、Avid Bioservices には1年以内に返済期限が到来する 7,060 万米ドルの負債と、それ以降に返済期限が到来する 2 億 510 万米ドルの負債があることがわかる。 これを相殺するために、4,250万米ドルの現金と、12ヶ月以内に支払期限が到来する2,900万米ドルの債権がある。 つまり、現金と当面の売掛債権を合わせると、負債が2億420万米ドルとなる。

アビッドバイオサービシズの時価総額は6億7,270万米ドルであるため、必要であれば増資によってバランスシートを強化することができるだろう。 しかし、希薄化することなく負債を管理できるかどうかは、間違いなく精査する必要があることは明らかだ。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし、アビッドバイオサービスが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 将来性を重視するのであれば、アナリストの利益予測を示したこの無料レポートをご覧いただきたい。

アビッドバイオサービシズは昨年、金利・税引き前損失を計上し、売上高は6.3%減の1億4,000万米ドルとなった。 これは我々が望むところではない。

禁忌

重要なことは、アビッドバイオサービシズは昨年、金利税引前利益(EBIT)が赤字であったことである。 具体的には、EBIT損失は1900万米ドルであった。 上記の負債と合わせて考えると、同社がこれほど多くの負債を使うべきという確信はあまり得られない。 率直に言って、バランスシートは、時間と共に改善される可能性はあるものの、適合には程遠いと考える。 もう一つの警戒すべき原因は、過去12ヶ月間に2,100万米ドルのマイナスのフリーキャッシュフローを流出させたことである。 つまり、はっきり言ってリスクが高いと思われる。 負債を分析する場合、バランスシートが重視されるのは明らかである。 しかし、投資リスクのすべてがバランスシートにあるわけではない。 こうしたリスクを見つけるのは難しい。どの企業にもあるものだが、 アビッドバイオサービシズには知って おくべき 警告サインが2つ ある。

結局のところ、純債務のない企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長の実績あり)にアクセスできます。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Avid Bioservices が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.