投資家としてリスクを考えるには、負債よりもむしろボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義語とは程遠い』と言ったのは有名な話だ。 負債が多すぎると企業が沈没する可能性があるからだ。 他の多くの企業と同様、Axsome Therapeutics, Inc. しかし、この負債は株主にとって懸念材料なのだろうか?

負債がもたらすリスクとは?

一般的に言って、負債が本当に問題になるのは、企業が資本調達や自身のキャッシュフローで簡単に返済できなくなったときだけである。 事態が本当に悪化した場合、貸し手は事業をコントロールすることができる。 しかし、より一般的な(しかし、まだ高価な)状況は、企業が単に負債を制御するために安い株価で株主を希釈化しなければならない場合である。 もちろん、負債というものは、ビジネス、特に資本の重いビジネスにおいて重要な手段となりうる。 私たちは、企業の負債の使用について考えるとき、まず現金と負債を一緒に見ます。

Axsome Therapeuticsの負債は?

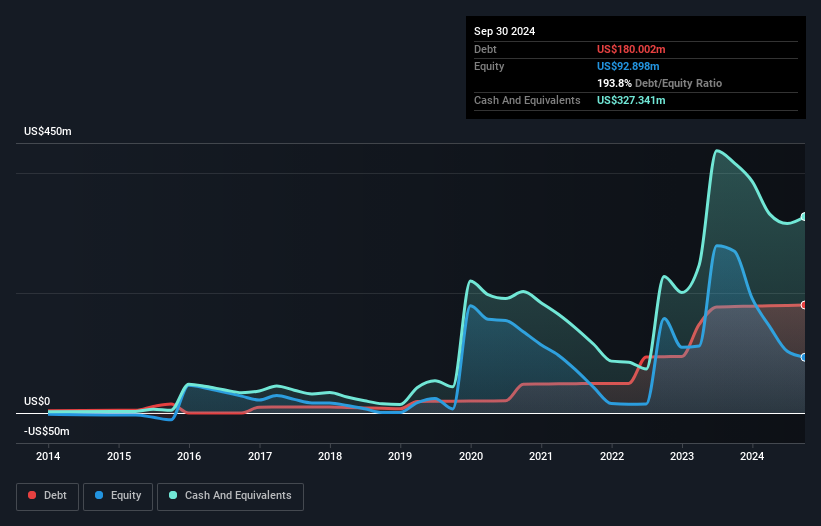

下のチャート(クリックすると詳細が表示されます)を見ると、Axsome Therapeuticsは2024年9月に1億8,000万米ドルの負債を抱えていることがわかります。 しかし、それを相殺する3億2,730万米ドルの現金もあり、1億4,730万米ドルの純現金があることになる。

Axsome Therapeuticsの負債を見る

最新の貸借対照表データを拡大すると、Axsome Therapeuticsは12ヶ月以内に1億9,620万米ドルの負債、それ以降に2億7,240万米ドルの負債を抱えることがわかる。 一方、3億2,730万米ドルの現金と1億2,410万米ドル相当の1年以内に期限の到来する債権がある。 つまり、現金と1年以内の債権を合わせた額より、負債が1,710万米ドル多いのである。

アクソーム・セラピューティクスの規模を考慮すると、流動資産は負債総額とバランスが取れているようだ。 そのため、47億8,000万米ドルの同社が現金不足に陥る可能性は非常に低いが、それでもバランスシートを注視する価値はある。 注目に値する負債がある一方で、Axsome Therapeuticsは負債よりも現金が多いため、負債を安全に管理できると確信している。 貸借対照表は、負債を分析する際に注目すべき分野であることは明らかだ。 しかし、Axsome Therapeuticsが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 そこで、将来に焦点を当てるのであれば、アナリストの利益予測を示したこの無料レポートをチェックすることができる。

昨年、Axsome TherapeuticsはEBITレベルでは黒字ではなかったが、収益を51%増の3億3,800万米ドルに伸ばすことができた。 株主はおそらく、同社が利益を上げられるよう祈っていることだろう。

Axsome Therapeuticsのリスクは?

その性質上、損失を出している企業は、長い間利益を出している企業よりもリスクが高い。 アクソーム・セラピューティクスは昨年、金利税引前利益(EBIT)が赤字であった。 実際、その間に1億3,300万米ドルの現金を使い果たし、3億1,100万米ドルの損失を出した。 しかし、少なくともバランスシートには1億4,730万米ドルがあり、近い将来の成長に使うことができる。 アクソーム・セラピューティクスの昨年度の収益成長は輝かしいものであったので、やがて黒字化する可能性は十分にある。 利益が出る前に投資することで、株主はより大きな報酬を期待してより大きなリスクを背負うことになる。 私たちが貸借対照表から負債について最も多くを学ぶことは間違いない。 しかし、すべての投資リスクが貸借対照表に存在するわけではない。 例えば、 Axsome Therapeuticsの注意すべき兆候を1つ挙げて みた。

負債を負うことなく利益を成長させるビジネスへの投資に興味があるなら、バランスシートにネットキャッシュを持つ成長企業の 無料リストをチェックしよう。

If you're looking to trade Axsome Therapeutics, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Axsome Therapeutics が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.